中银策略:保持多头思维

来源:金融界 2022-08-14 18:22:18

核心结论

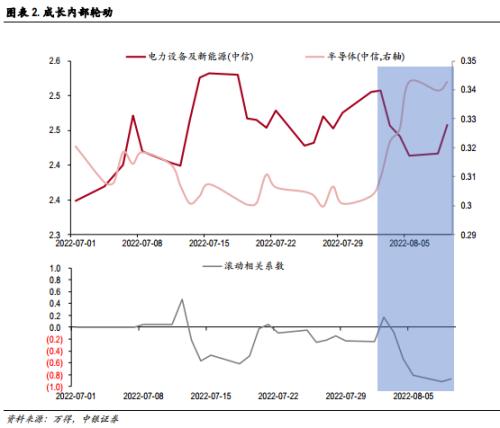

关注成长内部的轮动:新能源与半导体的螺旋上涨行情;以及硬科技向TMT软科技的扩散。

观点回顾

01市场热点思考

当前投资者对A股方向出现了些许重要分歧,乐观与悲观情绪交织。

乐观者主要理由是:

1、认为A股市场仍在基本面反转的向上趋势中,宏观经济处于扩张早期的周期定位阶段;

2、美国通胀或迎来向下拐点,存在美联储加息放缓预期,全球风险偏好提升,美股或走出技术熊市;

3、国内金融风险有缓解迹象,中国华融全面参与推动房企重组纾困,落实保交楼政策;多地或降低二套房首付比例,以稳定房地产市场预期,有利于地产产业链上下游的修复。同时,8,9月是传统开工旺季,部分中上游行业存在补库需求,商品市场回暖。

悲观者则认为:

1、二季度货币政策报告新增对通胀的关注,国内货币政策边际上宽松放缓;

2、7月金融数据低于预期,领先指标显示经济内生增长走弱;

3、中美摩擦的不确定性也会影响投资者信心。

我们认为,当前阶段有必要保持多头思维。

首先,因食品价格导致的单月CPI破3%不能成为货币政策收紧的充分必要条件;而且当前市场存在对猪肉价格三次探底的预期。因此货币政策大概率继续宽松以努力实现经济增长目标。

其次,7月信贷数据低于预期有淡季因素,拐点迹象有待观察,政策效力滞后性,部分行业停产检修也是事实。从商品市场看,顺周期工业品和能化品种仍在反弹进程中。自上而下看,ppi持续下行与实际GDP触底回升仍是市场U型反转向上的重要支撑。

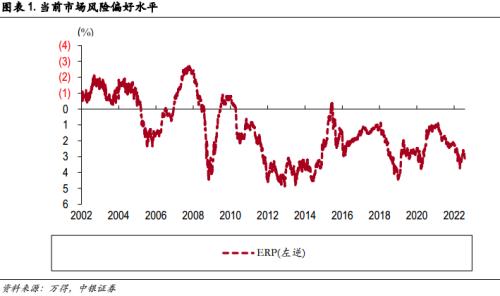

最后,外部扰动与不确定性更多影响投资情绪波动。在美联储加息预期放缓的当下,海外市场大概率会出现向上的估值修复行情,A股也将受益。此外,从A股风险偏好ERP指标看,当前股债风险溢价处于历史低位,后续权益占优概率偏大。

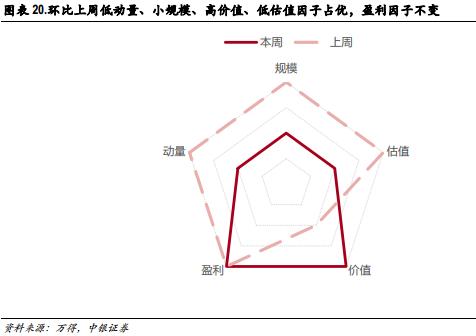

当前对于A股市场而言,全球风险偏好提升带动估值修复行情是主要驱动力(行情838275,诊股)。8,9月开工旺季,中观改善也为周期价值板块提供支撑。从风格上看,7月信金融数据低于预期,是否是拐点有待观察,更大概率是围绕名义GDP低波动的过程;与总量相比,结构更加重要,M1,M2增速同比上行,一定程度上反映了货币市场流动性充裕,使得中小成长更加受益估值修复行情。因此风格上可能不会出现去年同期周期与成长的轮动的表现,更多是成长内部的轮动:新能源与半导体的螺旋上涨行情;以及硬科技向TMT软科技的扩散。

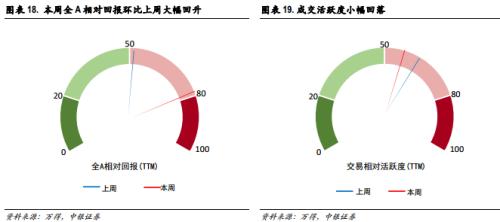

02大势及风格

经济弱修复与流动性持续宽松是下半年成长结构性行情的基础。7月社融数据总量及结构均显著低于市场预期,一方面存在6月季末冲量后7月信贷投放节奏放缓的因素,另一方面,外部条件的变化也一定程度影响了7月的实体需求:全国多地疫情升温、地产需求边际波动、高温天气影响施工等多重因素叠加下,7月信贷出现明显回落,其中,居民中长期贷款同比少增2488亿元,企业中长期贷款同比少增1478亿元。7月社融总量与结构的双双走弱叠加此前PMI数据回落再度印证了市场对于实体需求修复弹性的担忧。市场对于后续实体经济需求的预期从5月末以来的单边修复转为波动观望。7月末以来市场再度呈现实体偏弱下金融市场流动性囤积的状态,这样的宏观环境也是近期成长行情向中小市值扩散的重要原因。

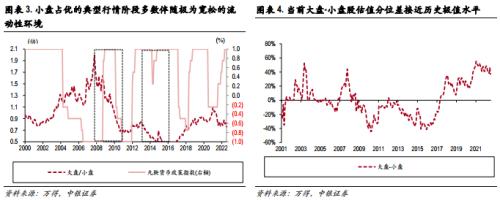

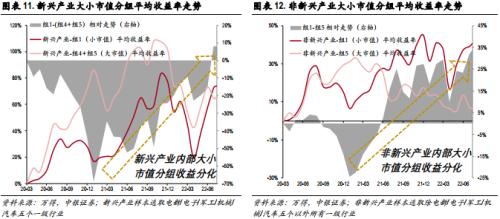

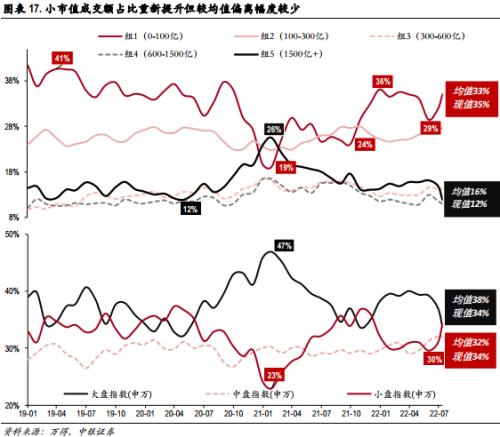

关注成长内部行情轮动。我们在此前周报中指出,下半年实体经济弱修复的背景下,传统价值蓝筹难有较强超额收益,下半年成长风格优势显著,市场仍将在成长板块内部进行轮动切换。那么中小市值的行情能否延续?我们复盘了历史上小盘占优的行情阶段:我们看到2007-2010以及2013-2014是两轮比较典型的小盘占优的行情,两个阶段内大部分时间均伴随着极为宽裕的流动性环境,小盘业绩的相对优势是结构性行情的支撑,而业绩优势的背后一次来源于经济的全面快速复苏,另一次来源于主导产业更迭带来的产业周期崛起。总体来看,流动性宽松的市场环境下大概率会催生小盘的结构性行情,产业趋势和政策加持也是推动小盘业绩向上的重要因素。结合上文所述,7月末以来,流动性环境的相对宽松也是这一轮小盘股修复的主要推动因素。我们看到当前大盘股与小盘股估值分位的差距已经处于接近历史极值的水平。在当前经济修复程度偏弱而货币宽松基调难以转向,这必然会导致流动性环境相较以往同样周期相对偏松,这样的环境下小盘相对占优的格局难以短期改变,而风险偏好走弱及流动性环境的回归则会带来大盘成长的阶段性回归。

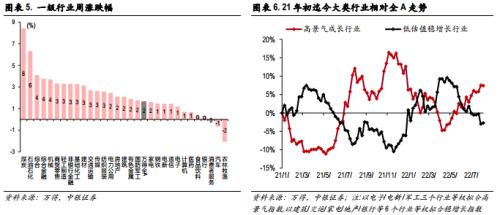

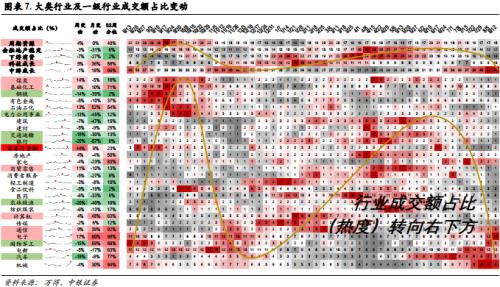

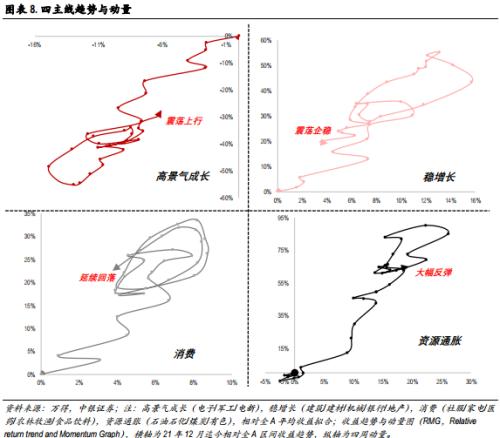

03中观与行业

本周行业大部分录得上涨,相较上周明显回升,普涨但仍存结构性分化,周期股(煤炭/石油石化等)带动价值行业上涨,低估值稳增长行业略跑赢高景气成长行业。成交额占比方面,科技成长(计算机/传媒/通信)周度成交额占比继续提升,高景气中游成长行业中(军工/电新/汽车)小幅下降,金融地产稳增长(电力公用/交运/地产)与消费类(消费者服务/商贸零售/医药/食品饮料)延续回落。从我们构建的相对收益趋势与动量图(RMG,Relative return trend and Momentum Graph)来观察各主线区间超额收益趋势与短期动量的走势,疫情零星爆发以及政策发力真空期的消费大类相对收益延续回落,高景气成长继续震荡上行,稳增长震荡企稳,资源通胀类迎来大幅反弹。 7 月社融数据不及市场预期,宏观政策发力仍无明显信号,当前价值的反弹更类似于迅速下跌与情绪过冷后的超跌反弹,主线仍需关注科技成长 。另从事件驱动角度看,本周末美国商务部发布最终规定对EDA/超宽禁带半导体材料等四项技术实施新出口管制及美国国会众议院投票通过通胀削减法案,拨款3690亿美元用于能源安全和气候投资等,也有助于科技成长情绪提振。

在我们此前周报强调重视小市值科技成长板块后,以中证1000为代表的小盘风格行业表现亮眼,但上周后半周,中证1000相对上证50短暂跑输,部分投资者关注相关小市值此前强势表现是否会有逆转。我们认为,以中证1000为代表的小市值指数阶段性强弱表现,只是最终呈现的结果,这一大幅超额结果由新兴产业的行业因素和小市值因素共同驱动,表观是中证1000指数相对其他指数相对盈利增速的分化,而盈利景气相对强弱底层的驱动逻辑由产业链盈利爆发的早期阶段特征所决定,行业初始爆发阶段小盘公司往往能展现出更强的盈利弹性,而行业格局固化后大市值龙头易走出阿尔法优势,此外,如发生类似供给侧改革或其他导致宏观基本面上行的因素,顺经济周期行业占比较高的大市值或同样占优。本期周报我们总结了小市值指数当前存在的四点特征:

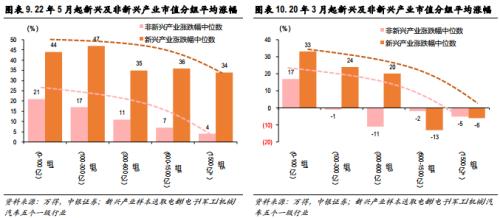

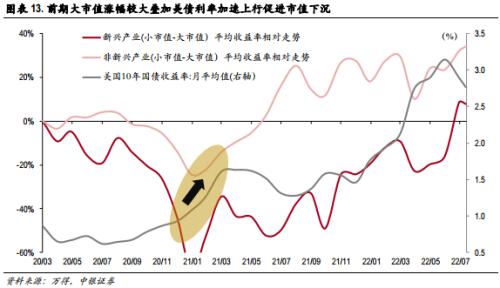

特征1:21年2月后市场在演绎纯粹的小市值因子而并非仅局限于新兴产业。为剔除行业因子对超额收益归因分析的影响,我们将一级行业划分为新兴产业(电新/电子/军工/机械/汽车)与非新兴产业(除前述五个外所有一级行业)分开统计。从21年2月或22年5月市场整体反弹开始,新兴产业相关行业与非新兴产业样本市值分组表现同样都呈现出单纯的小市值因子占优特征,而并非仅局限于产业链处于爆发初期阶段的新兴产业之中。从大小市值分组的平均收益率走势来看,小市值因子占优开始于21年2月,触发点或与美联储在21年春节后加速紧缩带动美债利率快速上行有关。但不可否认的是,从弹性角度来看,新兴产业与非新兴产业小市值组的收益率中位数差值,明显大于两者大市值组的差值,反映出新兴产业产业链爆发初期,其内部小市值公司展现出的盈利弹性明显大于非新兴产业小市值公司。

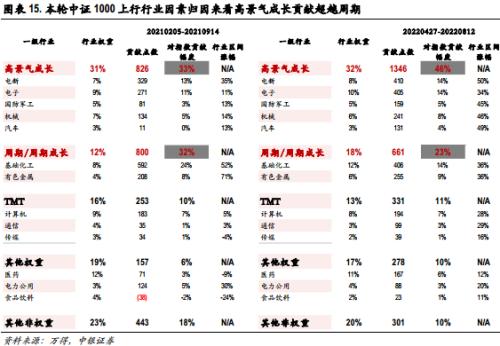

特征2:中证1000超额收益来源于行业因子和市值因子共振。如果以中证1000而非市值分组作为投资方向,首先需要明确其超额收益共同来源于行业因子及市值。20年3月以来,中证1000相较沪深300阶段性占优主要发生在两段时间1)21年2月-21年9月;2)22年5月迄今,两阶段中证1000绝对收益分别为31%/37%。除了上述归因的市值因子外,从行业权重分布对指数贡献的点数来看(区间行业贡献点 = ∑(成分股.起始日权重*成分股.区间涨跌幅*截止日指数前收盘价)),中证1000指数在上述两阶段超额收益主要由高景气成长行业和周期/周期成长两个大类行业驱动,两阶段分别贡献指数33%/32%,46%/23%的涨幅,不难发现本轮中证1000上涨的行业驱动力与21年相比, 周期/周期成长中两个主要行业基础化工/有色,在本期权重明显调升的情况下,对指数的贡献度出现明显下滑,而高景气成长大类行业在机械/汽车/电子较强表现的驱动下进一步支撑了中证1000的表现。

特征3:杠杆资金近1年对中证1000指数影响力明显提升。两市融资余额与中证1000相对收益走势历史长期来看,相关性并不明显,但 21年2月后,两者之间相关性和拐点说明性大幅提升,这或反映两融资金投资方向的明显转变 ,这或与该时点以茅指数为代表的大市值公司赚钱效应迅速弱化后,杠杆资金重新选择与新能源相关的小市值方向作为核心超额收益获取方向,并且形成了明显的资金沉淀有关。今年年初以来,杠杆资金带动中证1000经历了明显的去杠杆,5月6月重新加杠杆后,7月8月更多处于稳杠杆阶段,当前两融余额处于19年以来60%分位,考虑到市场两融标的扩容以及整体点位抬升,杠杆资金难言泡沫且再度明显下行空间亦较为有限。

特征4:小市值交易热度提升,但难言泡沫。从成交额占比所反映的交易热度来看,近3个月,分组1(市值100亿以下)和分组2(市值100-300亿)成交额占比有明显提升,接近前高,反映短期热度略高,但与19年以来均值相比,小市值成交额占比也仅略超均值,难言存在明显泡沫。

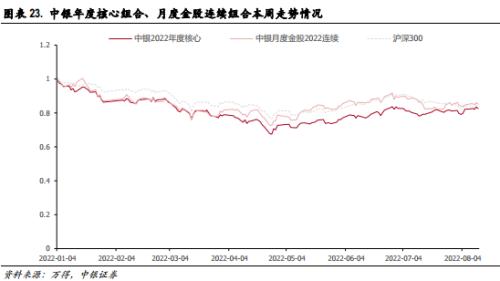

04一周市场总览、组合及热点追踪

业界巨头进军仿生机器人(行情300024,诊股),行业有望逐步走入大众视野。小米首款全尺寸人形仿生机器人CyberOne于8月11日晚发布。相比于仿生四足机器人而言,人形机器人机械复杂度更高,需要性能更强大的电机、更多的机身自由度、复杂的人形双足控制算法,可实现双足运动姿态平衡,四肢强健、动力峰值扭矩300Nm等领先技术能力。CyberOne搭载自研Mi-Sense深度视觉模组,结合AI交互算法,使其不仅拥有完整的三维空间感知能力,更能够实现人物身份识别、手势识别、表情识别。综合来看,CyberOne的研发涉及包含仿生感知认知技术、生机电融合技术、人工智能技术、大数据云计算技术、视觉导航技术等各领域的尖端技术。而此前电动车巨头特斯拉已宣布将于今年9月30日推出人形机器人Tesla Bot “Optimus(擎天柱)”原型机。配置方面,其头上有一块屏幕用来显示信息,内置自动驾驶系统,安装了8个摄像头,全自动驾驶系统采用与特斯拉在汽车上使用的相同系统,大脑是算力极强的DOJOD1超级计算芯片。马斯克表示,擎天柱将用来填补劳动力缺口,执行危险、重复或太无聊而人们不愿意从事的工作,它的价值将超越特斯拉的电动汽车和全自动驾驶汽车业务。

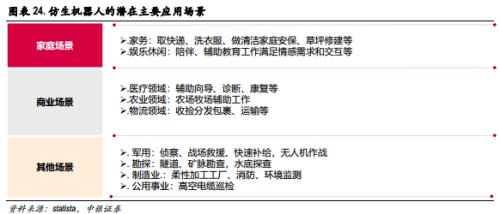

仿生机器人应用场景广泛,未来将在工业、商业、家庭生活等多场景精准匹配需求。仿生机器人可以分为商业机器人和个人机器人,应用场景较为广泛。商业机器人是指在专业环境中执行服务的机器人,商业机器人的应用场景主要包括医疗、物流、农业和其他(包括国防、公共关系等),根据statista数据,目前医疗、物流场景占据了最大的市场份额,2021年全球销售额分别为101/46亿美元,合计占比约五成;个人机器人则用于私人家庭,应用场景主要为家务(辅助吸尘、地板清洁、草坪修剪、游泳池清洁、窗户清洁、家庭安全等)、娱乐休闲(用于满足情感需求、教育、陪伴等),statista数据显示2021年个人机器人销售规模达91亿美元,仍有较大的增长潜力,市场空间广阔。未来仿生服务机器人技术一旦相对成熟且消费市场需求确定形成规模化商用后,根据高工产业研究院预测,2025年中国商用服务机器人市场规模可达1159.5亿元,销售数量超4万台,仿生服务型机器人将是重点渗透的蓝海市场。

从供应链上看,仿生机器人产业链可分为中上游的零部件、本体制造和下游的集成应用。中上游零部件主要包括电池、控制器、伺服电机和减速器等,其中减速器是机器人本体中成本占比最高的环节,根据高工机器人数据,工业机器人总成本中减速器占比最高,占32%,其次伺服、外壳和控制器分别占比20%、18%、15%。下游的集成应用集中在技术支持工作,主要包括围绕仿生机器人三大核心技术人机交互、环境感知、运动控制而设计的动力总成系统、智能感应系统、电机系统、电池系统、电驱系统。作为机器人的一个特殊门类,仿生机器人因为面对不同环境需做成不同反应,其系统设计技术难度更大,需要装载软件如全自动驱动计算机FSD(Full Self-Driving computer)进行行为决策与运动控制,Doj0超级计算机进行神经网络自动训练,一定程度上会累高制造成本。成本控制是未来仿生机器人能否破圈的第一要点。以Tesla Bot为例,根据马斯克的描述,“Optimus”量产后预计售价2.5万美元(约合16.8万元人民币),根据高工机器人研究院的估算Tesla Bot单体成本大体将位于17-30万元之间。未来核心零部件成本突破是一个缓慢过程,需要出现爆款单品推动仿生机器人产业链加速,Tesla Bot和小米CyberOne发布最重要的意义在于开启整个产业的快速发展过程,会促进大量科技企业向仿生机器人的方向进军,未来仿生机器人产业趋势加速到来。

投资建议:目前A股中涉及仿生机器人的主要还是产业链中上游公司,涉及零部件电机 、减速机 、控制器等,未来有望凭借性价比持续替代国外同行,看好手机/新能源车产业链内迁过程在仿生机器人上再次演绎 。推荐关注机器人(特斯拉等新能源汽车厂商移动机器人产品与服务提供商)、三花智控(行情002050,诊股)(也是特斯拉的供应商,管理系统提供商)、科力尔(行情002892,诊股)(国产伺服电机龙头)以及绿地谐波(谐波减速器国内龙头)。

相关文章

猜你喜欢

今日头条

图文推荐

精彩文章

随机推荐