隔夜CBOT盘面集体下挫,怎么看待7月USDA的利空

来源:CFC农产品研究 2022-07-13 12:22:28

很多的证据都说明了宿命存在,但宿命可以说是盲目,也可以说是公正的。它的偶然性或随机性的景象,被我们主观地赋予了悲观,秩序和荣耀。

重要性感受:

1、美豆22-23年度平衡表虽然兑现了种植面积下修的供应紧缩,但需求侧同步做了对出口和压榨的下行调整;2.3亿蒲的期末库存高于此前2.1亿蒲的平均预估。

2、全球大豆平衡表虽然在美国产量下修后供应降低近400万吨,但整体的需求下行带来相当程度的对冲了此影响,期末库存仅仅较上月预估降低85万吨。全球22-23年度大豆期末库存预计同比增加1088万吨。

3、全球玉米,小麦平衡表均出现不同程度的进一步累库。这也充分印证了农产品(行情000061,诊股)高位已现的预期,体现为CBOT市场农产品集体下跌,本交易日美麦跌幅5.25%,美豆跌幅4.57%,美玉米跌幅6.76%,美棉跌幅4.22%。

01-全球新季大豆调减,油粕库存意外不降反增

22-23年度大豆产量预期较6月降低,但油粕需求并不存在刚性,体现为全球的油粕库存不降反增,背后的主因是全球大豆压榨需求并未出现显著变化,美国的大豆-豆粕-豆油的平衡表也同样体现为这一特征。

数据来源:USDA,CFC农产品研究

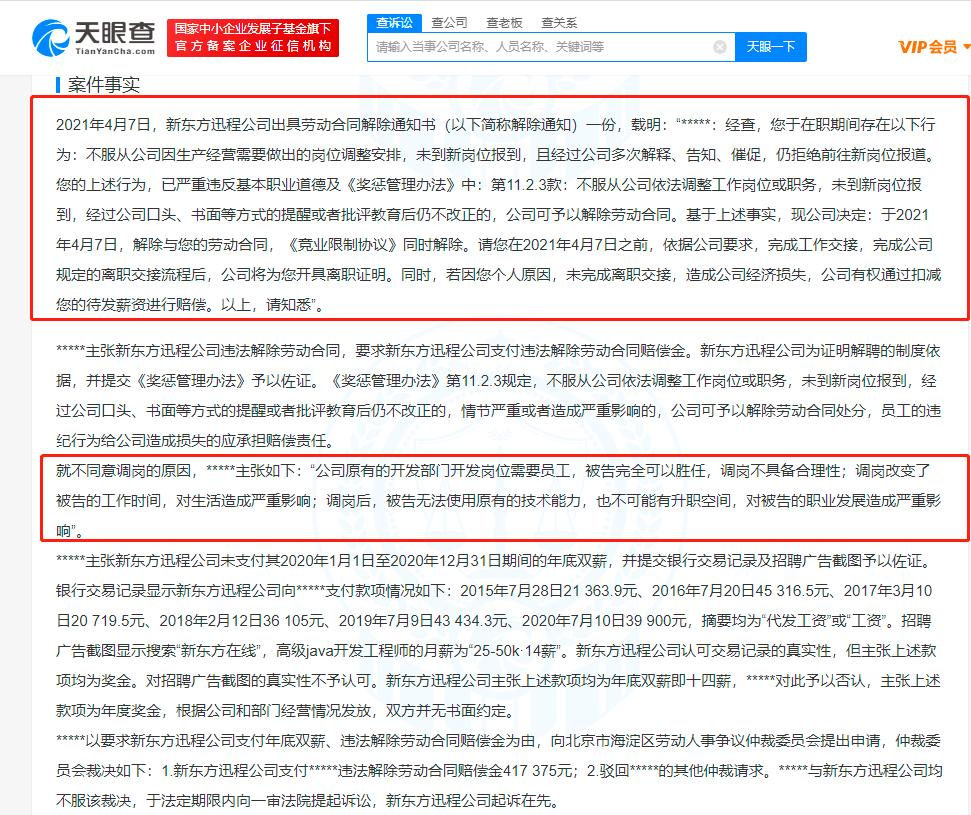

02-市场或并不认同美豆新季种植面积的下修

数据来源:USDA,CFC农产品研究

6月底种植面积报告以相对暧昧的态度公布,一方面极力压低种植面积,一方面留出在八月做预估调整的空间。因为明尼苏达和南北达科他州的土壤受前期大量降雨影响造成大面积播种延迟,而以目前的种植利润估算评估,补种是大概率的,玉米错过农时而改种大豆也是大概率的,因此我们预期大豆的最终种植面积或在8月12日的报告中被上调。

因此市场以提前下跌的方式表现对于面积报告的质疑,此外新季巴西的大豆产量有望从21-22年度的1.24亿吨大幅增长至1.49亿吨,而美豆种植面积即便从9100万英亩降低至8832万英亩,产量降幅也仅仅400万吨。面对2500万吨级别的南美复产,新季大豆逐步宽松的预期很难被证伪,这也变相确认了本轮美豆的高点。

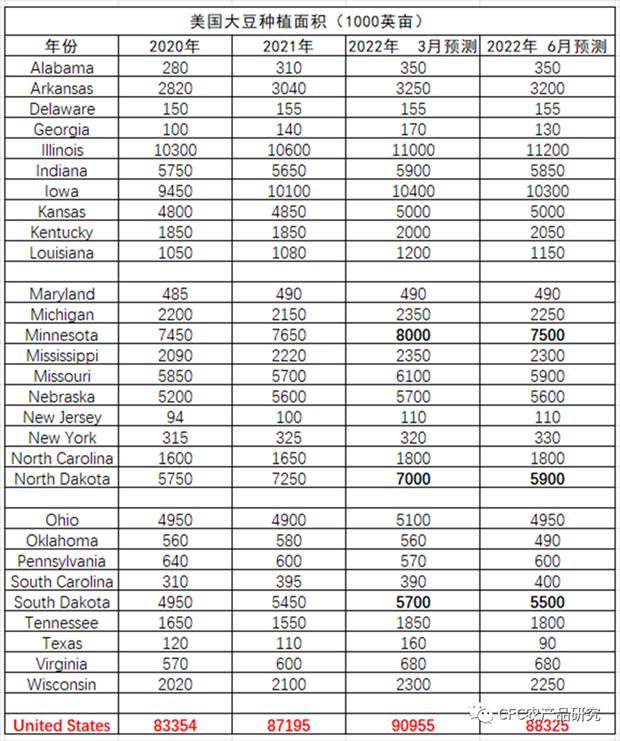

根据美国商品期货交易委员会(CFTC)的持仓报告,近来投机基金一直撤离农产品市场。截至2022年6月28日,投机基金在大豆期货以及期权部位持有净多单124,498手,比一周前减少2,915手,前一周净卖出8,733手。

数据来源:CFTC,CFC农产品研究

03-雷亚尔大幅贬值,大豆升贴水显著回落

强势美元的体系下,6月以来巴西货币雷亚尔开启了14%左右的贬值,而在每一轮的雷亚尔贬值的过程中,都是巴西大豆加速出口的窗口,直观地体现为CNF的降价。甚至有一种可能性是多头非常关注四季度巴西大豆库存不足的问题,但因为全球大豆需求下行和巴西农民的售粮意愿提升,而对4季度结构性缺口并不展开交易,或者这个预期较之于当下的商品趋势无足轻重。

数据来源:CFC农产品研究

在市场情绪从多转空的背景下,低库存对应的估值是迥异的。底部估值锚定长期生产成本,即期成本可以被跌破。

过去一周豆粕2209合约从3670附近展开的到4000附近的反弹主要动力仍旧来自于当下上游定价企业的反抗,即榨利跌至相当低的水平后的挺价行为,而这个过程又进一步受到海外紧现实并未松动的鼓励和支撑——美豆7-11价差上行至250美分左右的新高,市场也以阶段性油粕比多头交易的结束进一步巩固了豆粕的支撑。

长期上看,我们理解本轮转折倾向是趋势性的,且豆粕的估值较豆油有明显的高估。未来值得跟踪的是雷亚尔汇率进一步贬值后,巴西农户的售粮热情是否受到偏低大豆库存的制约,重点在升贴水CNF上体现。

豆粕上行风险来自于巴西9-10月CNF的暴涨,南美新季产量再一次下降3000万吨和美豆种植面积在8月12日不做往上调整。

相关文章

猜你喜欢

今日头条

图文推荐

精彩文章

随机推荐