中银证券徐高:2022下半年宏观经济与大类资产配置

来源:Wind资讯 2022-06-17 09:23:33

下半年宏观经济将会有什么变化?大类资产配置方向又有哪些机会?中银证券(行情601696,诊股)2022年度中期策略会上中银证券首席经济学家、研究总监、公司执委会委员徐高带来主题分享。

01

货币政策需要增加社融投放而不是进一步降息

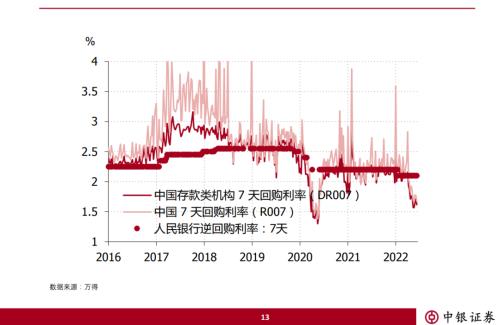

我们回头来看货币政策,事实上货币政策每次在疫情的冲击中应对都是比较及时的。下图里两根线是7天回购利率,是银行间市场短端利率,反映了银行间市场流动性的多寡。深色的圆点是人民银行7天逆回购利率,是政策性利率。

图片来源:中银证券

在一般情况下,实际上从2018年下半年开始一直到现在,市场的7天回购利率正常情况下都是围绕7天逆回购利率波动的。有两次比较明显的例外,一次发生在2022年的一季度到二季度,疫情第一波爆发的时候,另外一次发生在今年二季度,疫情又一次抬头冲击经济的时候。从利率更长期的走势来看,我们认为7天逆回购利率进一步下调的可能性非常低。

如果7天逆回购利率不动,那么我们相信在疫情冲击逐步过去之后,市场利率就会明显回升,回到围绕7天逆回购利率波动的状态。所以从短端利率的角度来说,我们认为现在短端利率处在一个比较低的水平,而且这种低利率的状态不是常态。我们预期可能在今年三季度就能够看到短端利率比较明显的回升,波动中枢从现在1.6、1.7水平回到2.1附近。

为什么我们认为降息的可能性很低?

从国内来看,国内现在一个非常重要的状态是货币政策传导路径阻塞情况已经比较明显。因为货币的传导实际上分成两个层次,第一个层次是基础货币的创造,这个环节是央行可以直接调控的;第二个环节是广义货币的派生,就是金融体系尤其是银行体系拿到了央行投放的基础货币之后,以基础货币为种子,来向实体经济去派生广义的货币,形成实体经济里经济主体可以使用的流动性。

广义货币的派生的主要渠道在中国其实就是社融,因为我们的社融里面超过95%都是债权性的融资,都是银行放信贷和购买实体经济债券。

图片来源:中银证券

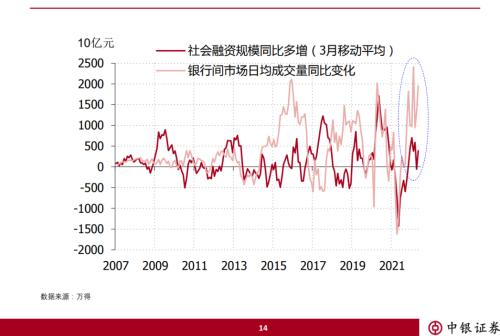

上图里深色线是社会融资规模同比多增的幅度可以表现实体经济流动性的增长状况。而浅色线是银行间市场日均成交量的同比变化,反映的是数量角度基础货币的多寡。

从最近这大半年来看,图里蓝色椭圆框所框出来时间,一方面社融的确实比去年年底增幅是提升的,但整体来看社融的增长还是偏慢。另一方面银行间市场日均成交量显著的提升,二者之间形成一个比较大的落差。这就表明基础货币的扩张没有充分转换为实体经济融资的扩张。

上一轮比较明显的货币政策传导阻塞发生在2014年、2015年。最后导致整个金融资产在实体经济持续走弱的背景下走出了一轮大牛市的行情,形成了巨大的资产价格泡沫,以及随后资产价格泡沫破灭,这就是15年股市大牛市和股灾的由来。

仅仅是在增加基础货币投放,并不能够解决实体经济问题。如果基础货币不能够转换成为实体经济流动性的扩张,而仅仅是堆积在金融市场里,那么反倒有可能引发金融市场的风险。

所以从现在局面来看,金融市场基础货币的投放已经足够了,金融市场不差钱,真正的问题是实体经济社融的扩张乏力。而这种社融扩张我想不是说在金融市场里面降息能够解决问题。

所以现在货币政策的主要矛盾是要通过增加社融投放来改善实体经济的融资的状况,而不是进一步降息。这是我觉得降息概率比较小的重要原因。

另外一个原因在于外部,因为外围利率实际上涨得比较多,如果在外围利率快速上涨的过程中,我们国内还要降息,那么势必会给人民币汇率带来更大的压力。

02

美国当前的通胀是需求拉动型通胀

我们再来看海外,美国通胀爆表大家都非常清楚,但是我想大家一定要明确,美国当前的通胀是需求拉动型通胀,不是很多人讲的所谓供给受限所导致的滞胀。

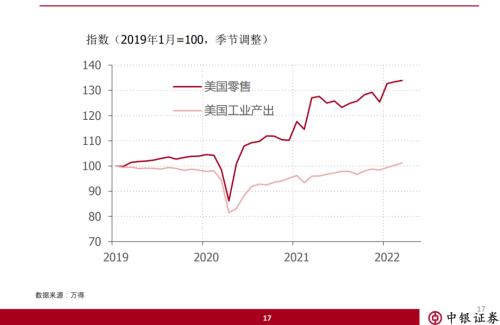

图片来源:中银证券

美国零售的绝对水平和美国的工业产出的绝对水平在2020年疫情冲击之后二者都有比较明显的复苏。而且目前美国的工业产出的水平实际上已经明显高于疫情之前的水平,但是架不住美国零售上涨的幅度更快。

如果相比疫情之前的水平,大概两年时间里面美国的零售规模上涨了30%,当然这是名义的增长,但对于美国名义增长率正常情况下大概一年就5%,两年30%的增幅是太高了。

在这个需求扩张的背后,很显然是美国极度宽松的需求刺激政策,尤其是货币政策所产生的效果。因为需求扩张太猛,尽管供给也有比较明显的复苏,但是赶不上需求扩张的脚步,所以就形成了需求拉动型的通胀。

面对需求拉动型的通胀,宏观政策的应对其实没有别的办法,只能通过需求面政策的紧缩来抑制需求的扩张从而来抑制通胀的水平。这正是现在美国正在做的宽松货币政策退出。美国已经开始加息,而且6月份开始缩表。

所以在这样的背景下,因为美联储的宽松政策的退出是今年的主旋律,到下半年还会持续快速推进。所以美联储的宽松政策退出所带来这种效果,恐怕还没有完全体现出来,这点我们要值得关注。

过去长期中国利率是高于美国利率,所以美中利差是负的。但是最近这半年我们看到美国利率快速上涨,导致了美中利差已经由负转正,现在美国利率高于中国利率。从历史规律来看,美中利差上升的时候往往对应的人民币对美元汇率的贬值。

所以在这样的背景下,人民币表现出对美元的贬值压力实际上很正常。如果在这样的环境里面,美国利率上升比较快,而国内有降息的背景下,恐怕人民币所面临的汇率贬值压力可能会更大。所以从稳汇率的角度来看,国内降息的必要性也不高。

尽管人民币有贬值压力,但是我想有一点比较好的是最近几年,尤其是疫情爆发之后,因为我们出口很好,所以国内居民和企业对外的资产负债状况已经明显改善。境内居民和企业手里外汇存款显著多于外汇贷款,现在水平大概是3000亿美元以上。居民和企业对外资产负债状况的稳健,我想也会给人民币汇率带来一种韧性。

事实上我们如果来看人民汇率的数据,从16年开始,实际上美元指数走强,人民币往往都会对美元表现出贬值的压力。而在去年下半年到今年美元持续走强的过程中,我们看到其实人民币汇率虽然有所贬值,尤其最近这一两个月有所贬值,但是整体来说贬值的幅度是偏低的。因为居民、企业对外资产负债状况的改善,所以带来人民币汇率韧性。考虑到这种韧性,我们认为人民币在强美元背景下可能还会有贬值压力,但应该是一个温和的贬值。

03

国内经济景气触底回升 A股市场将逐步改善

关于大宗商品,实际上如果我们看CRB工业原材料价格指数的涨幅,它与 OECD领先指数(全球经济景气的一个表征指标)二者之间正相关性非常强。而OECD领先指数现在已经触顶回落,考虑到美欧国家货币的紧缩还在快速推进,所以我们预期这一轮经济周期顶部已经过去。

而这波全球经济周期的见顶回落也意味着大宗商品价格涨幅的高点已经过去。尽管可能会因为俄乌冲突基本面冲击短期带来大宗商品价格的上涨,但是如果从全球经济景气的变化来看,大宗商品涨幅的高点过去了。

图片来源:中银证券

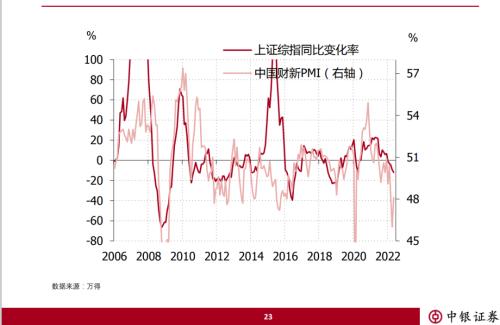

再来看国内A股,我们从宏观层面看一个基本的事实, A股市场除了14 、15年股市大泡沫时期之外,A股市场的涨幅与中国经济景气之间,比如以财新PMI为表证指标相关性非常强。

现在财新PMI已经触底回升,下半年我们预期在稳增长推动之下,景气度还会明显上升,那么 A股市场在景气改善的状况下应该也会逐步改善。

图片来源:中银证券

具体的行业,我们从自上而下来看,首先上图里给大家看的是我们把A股市场分成了八大板块。这八大板块看它年度相对万得全A的超额涨幅,很清楚的是今年年初以来到上周,上游周期、地产、基建、金融整体的超额涨幅不错。

尽管有疫情的冲击,但是毕竟去年12月中央经济工作会议已经释放了非常明显的稳增长信号,所以A股市场里面经济复苏这条逻辑线还是比较清晰的。下半年随着稳增长政策逐步在经济数据上体现,相关板块也会有一定的机会。当然除了经济复苏相关的板块之外,还有其他板块,比如成长板块,实际上也能够在下半年会有比较好的表现。

相关文章

猜你喜欢

今日头条

图文推荐

精彩文章

随机推荐