理财产品“破净”后,底层资产配置是否有调整?

来源:普益标准 2022-05-31 15:24:15

摘要

2022年一季度,国内股市债市双跌,向来以稳健著称的银行理财产品也出现不同程度的净值波动,甚至出现本金亏损的情况,不少投资者产生了“恐慌”情绪。然而,破净产品只是少数,加之银行理财自身的产品设计特点和银行客群特有的稳健投资风格等因素的影响,各银行机构并没有因为破净带来明显的存量产品规模扰动,一季度存续产品规模较去年年底仅减少了0.6万亿元。但投资者对于市场波动的反应,还是令银行机构新发产品募集难度大大增加,普益标准监测数据显示,4月共新发了2862款银行理财产品,产品发行量环比减少了18.62%。

对此,各银行机构适时且及时地采取了应对措施。产品端,通过加强投教、自购份额、加强固收类产品投放、费率优惠等方式,提升产品吸引力,以期稳定投资者对市场的信心。资产端,全市场以及理财子公司都针对净值的波动对底层资产配置进行了明显的调整,通过增持货币或固收类资产,稳定产品收益,通过减持权益类高风险资产,减缓净值波动,尽量维护投资者的利益。未来,随着国内外经济金融环境变得更为复杂及金融市场的自身发展,净值波动幅度加大甚至部分产品破净或将成为“新常态”,投资者应该对理财机构的运作能力给予信任,能够着眼于长期投资,理性看待理财产品的短期净值波动。

一、净值化并非坦途,理财产品“大面积”破净

2022 年一季度,资本市场大幅震荡调整,一向稳健的银行理财产品在经历了净值化转型后也出现了“大面积”破净和净值回撤,引发了市场高度关注。

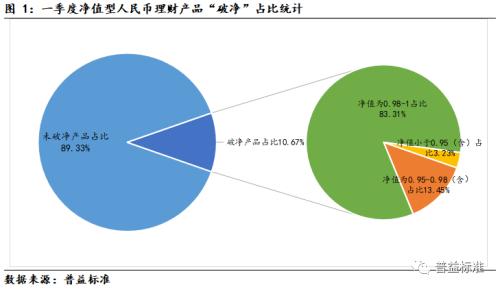

普益标准监测数据显示,截至一季度末,剔除外资行产品、QDII产品以及统计期内未披露净值数据的产品,共有3,494款[1]存续净值型人民币理财产品曾发生过单位净值“破净”(单位净值小于1),占一季度末全市场存续产品数量的10.67%。但这其中仍有83.31%的产品将单位净值控制在0.98以上,净值跌幅相对可控。

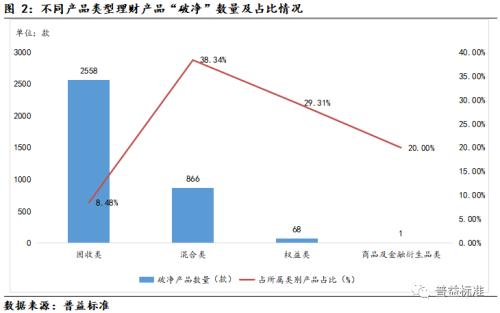

深入研究发现,一季度内发生破净的产品中,多以混合类、权益类等高风险的产品为主。固定收益类破净产品占全市场存续固定收益类产品的比例为8.48%,而混合类破净产品占全市场存续混合类产品的比例达38.34%,权益类破净产品占全市场存续权益类产品的29.31%。很明显,在资本市场大幅震荡调整的背景下,混合类、权益类等高风险产品受到了更明显的波及,破净的占比更高。

在固定收益类产品中,“固收+”产品发生破净的比例更高。据统计,发生破净的固定收益类产品共计2558款,其中,“固收+”产品共计1544款,占固定收益类产品的六成;全市场范围来看,“固收+”破净产品占全市场存续“固收+”产品的10.40%,而固定收益类破净产品仅占全市场固定收益类产品的8.48%,说明“固收+”产品在固定收益类产品中,净值的波动更大,风险相对更高。

本次出现的“破净”现象,主要集中在少量投资高风险资产的混合类、权益类产品,风险等级较低的固定收益类产品表现更加稳健。“破净”现象只是银行理财产品应对国内外资本市场波动调整的实战演练,净值化转型的背后无疑会暴露理财产品底层资产波动的风险,但也是理财产品更真实风险收益特征的体现。

破净产品只是少数,加之银行理财自身的产品设计特点和银行客群特有的稳健投资风格等因素的影响,各银行机构并没有因为破净带来明显的存量产品规模扰动。据银行理财登记中心发布数据,截至一季度末银行理财市场理财产品存续规模28.37万亿元,较去年年底减少了0.6万亿元。整体来看,理财市场存续规模并没有受到太大的影响。一方面可能由于“破净”持续时间较长,截至3月底很多产品还处于调整阶段;另一方面,由于封闭式产品在封闭期不能申请赎回,一定程度上减缓了存续规模的波动。

但投资者对于市场波动的反应,还是令银行机构新发产品募集难度大大增加。普益标准监测数据显示,4月共新发了2862款银行理财产品,产品发行量环比减少了18.62%。对此,各银行机构适时且及时地采取了应对措施。产品端,通过加强投教、自购份额、加强固收类产品投放、费率优惠等方式,提升产品吸引力,以期稳定投资者对市场的信心。那资产端,各银行机构是否也应对市场波动,适当调整了底层资产配置呢?

二、减持高风险资产,增持货币固收,稳定产品波动

为研究今年1季度破净的理财产品是否调整了资产配置及调整方向,我们将根据普益标准收录的银行理财产品持仓数据,对比分析这些产品在2022年1季度末与2021年末的资产配置情况。为保持统计口径一致,且穿透后持仓更能反映理财产品真实资产配置情况,本文所有理财产品数据的统计口径为:2021年4季度和2022年1季度均披露了持仓,且均有穿透后持仓数据(包括普益标准计算的穿透后数据)的净值型人民币银行理财产品,不含结构性存款和QDII产品。其中破净理财产品要求在2022-01-01至2022-3-31 期间曾发生破净(分红后单位净值<;1),而未破净理财产品则要求2022-01-01至2022-3-31 期间未曾发生破净(分红后单位净值<;1)。在该统计口径内再进行各个维度的统计分析。本文中所有规模和占比均为穿透后的值。

1.所有机构理财产品资产配置情况

(1)所有机构未破净理财产品资产配置情况

根据普益标准统计的理财产品数据显示,本文统计口径内的一季度所有机构未发生破净的理财产品共计5261只,2021年末和2022年1季度末规模合计分别为143478.60亿元、139606.85亿元。5261只理财产品2021年4季度末和2022年1季度末的资产配置情况如下:

从上表可以看出,统计口径内的所有机构未发生破净的理财产品的资产配置占比在2022年1季度末未发生明显的调整,仅货币市场类资产占比下降了0.63个百分点,固定收益类资产占比提升了0.56个百分点,其他类别资产占比基本无变化。

(2)所有机构破净理财产品资产配置情况

本文统计口径内的所有机构破净理财产品共计451只,2021年末和2022年1季度末规模合计分别为3820.98亿元、3790.47亿元。451只理财产品2021年4季度末和2022年1季度末的资产配置情况如下:

从上表可以看出,统计口径内的所有机构破净理财产品的资产配置占比在2022年1季度末有较为明显的调整,货币市场类、固定收益类资产占比分别提升了1.53和2.92个百分点,而权益类资产和基金的占比分别降低了2.58和1.95个百分点。结合表1可见,所有机构针对破净产品的资产配置调整幅度明显大于未破净产品。

2.理财子破净理财产品资产配置情况

(1)理财子未破净理财产品资产配置情况

本文口径内未发生破净的理财子发行的理财产品共计3408只,2021年末和2022年1季度末规模合计分别为101327.45亿元、97165.58亿元。3408只理财产品2021年4季度末和2022年1季度末的资产配置情况如下:

从上表可以看出,统计口径内的理财子发行的未发生破净的理财产品的资产配置占比在2022年1季度末未发生明显的调整,仅货币市场类资产占比下降了0.77个百分点,固定收益类资产占比提升了0.74个百分点,其他类别资产占比基本无变化。

(4)理财子未破净理财产品资产配置情况

本文口径内的理财子破净理财产品共计331只,2021年末和2022年1季度末规模合计分别为3079.07亿元、2943.89亿元。331只理财产品2021年4季度末和2022年1季度末的资产配置情况如下:

从上表可以看出,统计口径内的理财子破净银行理财产品的资产配置在2022年1季度末有较为明显的调整,货币市场类、固定收益类资产占比分别提升了3.20和2.37个百分点,而权益类资产和基金的占比分别降低了2.90和2.86个百分点。结合表3可见,理财子针对破净产品的资产配置调整幅度明显大于未破净产品。

3.所有机构和理财子破净银行理财产品资产配置占比调整情况比较

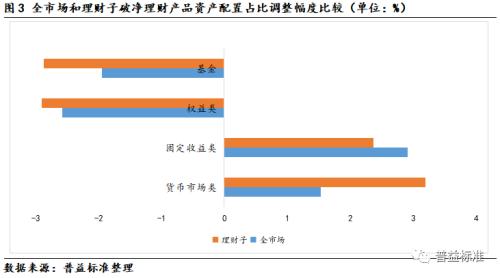

从表2和表4可以看出,全市场和理财子破净银行理财产品资产配置占比调整均主要在货币市场类、固定收益类、权益类和基金四类资产上,但调整的幅度有所区别。

从图中可以看出,针对破净产品,全市场和理财子的资产配置调整方面基本一致,都是增加固定收益类和货币市场类资产的配置,同时较少权益类资产和基金的占比。但除固定收益类资产外,理财子对其他三类资产的占比调整幅度均大于全市场,说明在面临破净时,理财子在资产配置调整上相对积极。

对比表1、表2、表3、表4可见,在统计口径内所有机构和理财子未发生破净的理财产品,在今年1季度末资产配置占比均未进行明显的调整,而在统计口径内所有机构和理财子破净理财产品的资产配置占比的调整则均较为明显。而且,发生破净的理财产品所持有的低风险的货币市场类和固定收益类资产的占比在两个季度均明显低于未发生破净的理财产品,而较高风险的权益类、基金的持有比例更高,这也是这些破净产品更易受股市和基金市场行情下跌影响而发生破净的重要原因。而破净理财产品在资产配置占比调整时,均增持了两种低风险资产,减持了两种较高风险资产。

三、破净占比较高的三类理财产品资产配置调整方式略有差别

1.固收+产品资产配置情况

根据普益标准统计的理财产品数据显示,本文统计口径内的固收+理财产品(以普益标准判断为准)共计197只,2021年末和2022年1季度末规模合计分别为2067.97亿元、2230.59亿元。197只理财产品2021年4季度末和2022年1季度末的资产配置情况如下:

从上表可以看出,统计口径范围内的固收+破净银行理财产品的资产配置在2022年1季度末调整幅度相对较小,货币市场类资产占比提升了1.91个百分点,而权益类资产和基金的占比分别降低了0.64和1.13个百分点。

2.混合类产品资产配置情况

根据普益标准统计的理财产品数据显示,本文统计口径内的混合类理财产品共计215只,2021年末和2022年1季度末规模合计分别为1582.96亿元、1378.94亿元。215只理财产品2021年4季度末和2022年1季度末的资产配置情况如下:

从上表可以看出,统计口径内的混合类破净银行理财产品的资产配置在2022年1季度末调整较为显著,货币市场类和固定收益类资产占比分别提升了1.56和2.90个百分点,而权益类资产和基金的占比分别降低了3.56和1.36个百分点。

3.权益类产品资产配置情况

根据普益标准统计的理财产品数据显示,本文统计口径内的权益类理财产品共计20只,2021年末和2022年1季度末规模合计分别为71.14亿元、61.18亿元。20只理财产品2021年4季度末和2022年1季度末的资产配置情况如下:

从上表可以看出,统计口径内的权益类破净理财产品的资产配置在2022年1季度末有较为明显的调整,货币市场类、固定收益类、基金占比分别提升了0.75、0.82和0.93个百分点,而权益类资产占比降低了2.50个百分点。

4.固收+、混合类、权益类理财产品资产配置调整比较

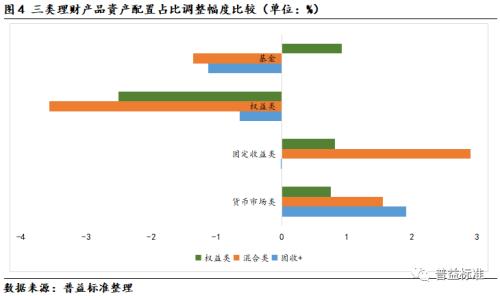

从表5、表6、表7可以看出,固收+、混合类、权益类理财产品资产配置占比调整均主要在货币市场类、固定收益类、权益类和基金四类资产上,但调整的幅度有所区别。

从图中可以看出,三类理财产品中,混合类理财产品对四类资产的占比均有明显调整且整体幅度大于固收+和权益类产品。三类理财产品均提高了货币市场类资产占比同时降低了权益类资产占比;权益类和混合类理财产品均提高了固定收益类资产占比,且混合类理财产品的固定收益类资产占比提升最为显著,但固收+类理财产品对固定收益类占比的调整则不明显。除权益类产品提高了基金占比外,固收+和混合类产品均降低了基金的占比。

四、资产端,风险稳中趋降,助力产品精细运作

通过对一季度破净产品在2022年1季度末与2021年末的资产配置情况进行分析,我们发现,全市场以及理财子公司都针对净值的波动对底层资产配置进行了明显的调整,其中,混合类、权益类产品对资产配置的调整更为显著。

面对净值波动,理财机构已经开始筹谋划策,在资产端作出相应的策略调整。总体来看,各家机构的应对策略主要体现在以下两个方面:

1.适当增持低风险的货币类、固收类资产。“大面积”破净下,适当增持低风险货币类、固收类资产,理论上能够减小净值波动,稳定产品的收益表现,改善破净的状况。对于“固收+”产品,在股债双杀的大背景下,为了减少回撤,稳定收益,更倾向于货币市场类资产;对于混合类产品,增持货币类和固定收益类资产都能够稳定产品的投资收益,减少净值波动;但对于权益类产品,由于投资比例的严格限制,只能对低风险资产进行轻微调整,保证权益类资产投资比例的同时,增持货币和固收类资产。

2.适当调整基金、权益类等较高风险资产。减持较高风险的基金、权益类资产能够在股市波动剧烈的情况下,减缓因投资股市而引起的净值波动。对于“固收+”产品,减少对权益类资产和基金的配置,能有效的降低风险;对于混合类产品,由于投资比例的灵活性,能够更大比例的减少高风险资产的配置;但对于权益类产品,由于投资比例的严格限制,需严格保证权益类资产投资比例,同时权益类产品本身与权益类基金具有较强的相似性与可比性,短期净值波动也更易理解,所以在大类资产配置上调整幅度并不大,只是减少部分高风险的权益类资产,适当地调整净值回撤。

通过比较两次持仓报告中的资产配置占比数据,可以发现,无论是全市场还是理财子公司都及时针对理财产品破净情况采取了应对措施,通过增持货币或固收类资产,稳定产品收益,通过减持权益类高风险资产,减缓净值波动,尽量维护投资者的利益。

未来,随着国内外经济金融环境变得更为复杂及金融市场的自身发展,净值波动幅度加大甚至部分产品破净或将成为“新常态”,投资者应该对理财机构的运作能力给予信任,能够着眼于长期投资,理性看待理财产品的短期净值波动。当然这次“破净”也反映出银行机构在投资者教育、客户分层服务、产品精细化管理以及客户陪伴服务等方面仍有很长的路要走。

特别说明:

由于理财产品资产配置调整是动态进行的,且截止今年1季度末,部分理财产品的资产配置仍在调整中,因而,本文仅基于统计口径内的理财产品数据,分析截止1季度末破净产品的资产配置调整整体情况,不代表单只产品的具体调整方式,亦不构成对任何理财产品的投资建议。

注:[1]样本选择:分份额的产品按照同一产品登记码仅记为一款,下同。

[2]说明:变化量=2022年一季度占比-2021年四季度占比,下同。

作者丨普益标准研究员 黄晓旭 董翠华

相关文章

猜你喜欢

今日头条

图文推荐

精彩文章

随机推荐