鲍威尔缔造“大奇迹日”:华尔街迎来44年来最火爆加息日行情

来源:财联社 2022-05-05 11:29:29

财联社5月5日讯(编辑 潇湘)在本周三的美联储5月利率决议之前,也许很多交易员已经预料到:鉴于美联储此前已经做到极致的预期管理——提前把加息50个基点和缩表的想法透露给市场,华尔街应该可以在昨夜躲过一场大跌。然而,却或许鲜有人能想到,市场最终不仅熬过了翻倍式加息和缩表的利空,反而迎来了数十年未遇的罕见涨幅……

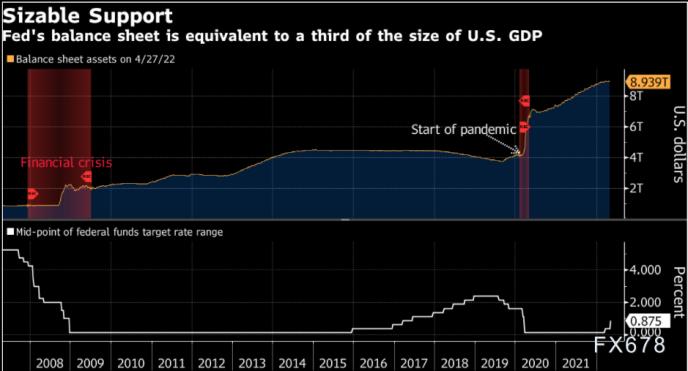

美联储周三罕见地批准将利率上调50个基点,并宣布计划从下个月开始缩减其近9万亿美元资产组合,以双管齐下的方式降低处于40年高位的通胀率。

对于足球迷而言,昨夜欧冠半决赛上皇马最后时间段的史诗级三球逆转,堪称是比昔日伊斯坦布尔之夜更神奇的逆袭经历。而几乎就在同一时间,金融市场也正上演着历史罕见的“大奇迹日”行情:为遏制持续飙升的通胀,美联储昨夜祭出的紧缩行动力度堪称是22年之最,而标普500指数却创下了44年来最大的加息日涨幅。

昨日议息夜“超水平发挥”的鲍威尔,可以说完成了他四位前任——沃尔克、格林斯潘、伯南克和耶伦都从未实现过的壮举。1978年,上一次在加息日出现比昨夜更大涨幅时,当时的美联储主席还是威廉·米勒,而他也是美联储历史上任期最短的一任主席。

为何激进加息,却迎来强劲上涨

为何美联储祭出了“加息50基点+缩表”的激进紧缩组合拳,美股依然能如收获利好般强劲上涨?其中究竟有何玄机与门道?

其实,这个问题背后的答案并不难探寻,甚至类似的情况在过去几次美联储议息日中已经反复上演——尽管美联储议息日作出的决定本身是鹰派的,但由于美联储鹰派官员或市场人士,在会前就已经大幅推高了市场预期,因而当靴子真正落地、最危险的情境假设并未兑现时,市场反而将鹰派美联储决议本身当作了利好,因为美联储最终采取的行动只是在追赶那些市场已经知道的事情……

以昨夜为例,最大的行情胜负手其实只有一个:美联储主席鲍威尔否决了未来几次会议加息75个基点的可能性。

而即便未来两次会议加息50个基点的风险在以往看来本身便已足够鹰派,但如同患上“斯德哥尔摩综合征”的市场投资者,却反而长舒了一口气,并反过来开始为美联储“摇旗呐喊”……

以下是对昨夜美联储决议四大主要看点的详细解读:

美联储议息日最大“利好”:未考虑单次加息75基点

美联储周三在为期两天的政策会议上宣布,将把基准联邦基金利率上调50个基点至0.75%-1%的目标区间,符合市场预期。这是美联储自2000年5月后首次单次会议加息达到50个基点,也是2006年6月后首次连续两次会议加息。

负责制定利率的联邦公开市场委员会(FOMC)一致批准了这一决定。该委员会在声明中表示,美联储“高度关注”通胀风险,预计持续提高目标利率区间将是适当的,这为美联储下个月的会议上再次大幅加息奠定了基础。

在会后的新闻发布会上,美联储主席鲍威尔表示,“通货膨胀率太高了,我们知道它造成的困难,我们将迅速采取行动将其降低,委员会普遍认为,接下来的几次会议应该继续以50基点的幅度上调利率。”

不过,鲍威尔打消了市场对未来几个月可能加息75基点的猜测,称这不是委员会在积极考虑的问题。

对于此次会前市场最为关心的另一话题,美联储本轮加息周期的终点会在何方,鲍威尔表示,“到底美联储最终加息到多高,现在不好说,要先加到中性利率,到时候再看看。”

鲍威尔称,“当前,我们距离中性利率水平还有很长的路要走。FOMC认为中性利率大概在2%-3%之间,如果我们确认需要加息至更高的水平,美联储不会犹豫。”

近期,美联储官员曾频频释放大幅加息的信号。圣路易斯联储主席布拉德甚至一度提出了,不排除未来单次加息75个基点的可能性。不过在本周的会议上,上次曾投下利率反对票的布拉德,没有再继续投出希望更为激进加息的反对票。

美联储缩表计划正式官宣:6月启动 三个月后翻倍

作为此次决议最大的变化,美联储正式宣布从6月1日开始渐进式缩表。

具体而言,美联储减持国债和MBS债券的最初规模分别为300亿美元和175亿美元,合计475亿美元;后续缩表规模将在三个月的时间里逐步提升至600亿美元和350亿美元,合计950亿美元。

美联储周三表示,为了确保平稳过渡,委员会打算在储备金余额略高于其认为与充足准备金一致的水平时,先放缓然后逐步停止资产负债表规模的下降。

这一数字与美联储3月会议纪要所透露的方案一致,因此整体并不出乎市场预料——当时与会联储决策者一致认为,可能适合每月设置约600亿美元美国国债和约350亿美元机构MBS的缩表上限,若市场条件有保障,可能要在三个月内、或更久一点的期间内分阶段实现这一上限。

在3月的议息会议上,美联储决策者继去年12月后再次确认,缩表应以可预见的方式随着时间推移减少持有证券,主要方式是,调整再投资系统公开市场账户(SOMA)所持证券收到本金款项的金额。换言之,美联储属意的主要缩表方式是到期不续而非主动抛售债券。

自2020年初以来,美联储持有的抵押贷款证券和美国国债增加了一倍,分别达到2.7万亿美元和近5.8万亿美元。官员们在3月决定结束这些购买。鲍威尔在3月初告诉国会整个过程大约需要三年时间,这意味着缩表规模总计约3万亿美元。

美联储继续强调俄乌冲突对通胀影响 聚焦供应链风险

美联储在本周的会议声明中还重申了俄乌冲突对经济的影响。

声明指出,“俄乌冲突正在造成巨大的民生和经济困难。它对美国经济的影响存在高度不确定。俄乌局势和相关事件正在给通胀制造额外的上行压力,并可能拖累经济活动。委员会高度关注通胀风险。”

美联储主席鲍威尔在会后的新闻发布会上表示,俄乌冲突的影响高度不确定。冲突可能会对美国产生溢出效应,正在给通胀带来额外的上行压力,并可能给经济活动造成压力。

值得一提的是,此次美联储声明还首次提到了全球疫情的影响,称主要经济体的疫情防控“可能激化供应链干扰。”

近来,美联储主席鲍威尔和他的同事们不断因在抗击通胀方面行动迟缓而受到批评。根据美国劳工部的消费者价格指数,美国通胀率3月份达到8.5%的40年高点。鲍威尔周三表示,联储一直在研判数据变化,并且会继续这样做。

鲍威尔安抚市场:眼下有“很好的机会”实现经济软着陆

过去几周,金融市场上有关美国经济可能面临硬着陆的担忧持续升温。对此,鲍威尔昨夜的讲话仍试图提振人们对经济前景的信心。

当被记者当面质疑“美联储正追着通胀跑,经济衰退无法避免”时,鲍威尔表示他眼下看到的是非常强劲的经济,企业甚至都找不到员工,而在经济衰退时通常会出现失业率上升,所以目前仍有足够政策腾挪的空间。

鲍威尔指出,“没有任何迹象表明美国接近或容易陷入经济衰退,我看到的是避免经济衰退的合理途径,美国经济有很好的机会实现软着陆”。

不过,鲍威尔也暗示,不损害经济增长或许是不可能的。“是的,这个过程可能会有一些痛苦,但最大的痛苦是不管通胀,放任其造成经济萎缩,”鲍威尔称。

在回应美国一季度GDP陷入萎缩时,鲍威尔表示,“美国一季度经济活动略有下降,但家庭支出和企业固定投资依然强劲。美国经济可以承受更严格的货币政策,我们有很好的机会重塑稳定性,同时避免发生经济衰退,尽管我们并不具备精确的手术工具。”

针对就业话题,鲍威尔认为,预计将有更多美国民众重返劳动力市场,失业率可能会进一步降低。薪资高位运行,服务业尤其如此。美联储认为供需将恢复平衡,工资通胀将放缓。存在让劳动力市场的需求温和,而失业率不会上升的路径。

金融市场欢声雷动:加息75个基点概率迅速下降

22年来最大幅度的加息,换来44年最大幅度的加息日涨幅——对于华尔街而言,尽管美联储5月决议本身依然鹰味十足,但似乎未来75个基点加息预期的减弱,就足以令他们在昨夜感到欢欣鼓舞了。

在美联储周三加息50个基点后,与美联储会议日期挂钩的利率衍生品合约显示,6月下次会议加息75个基点的可能性从最初的50%迅速下降:

同时,对美联储年内后续加息次数的预期也立刻出现减少:

在鲍威尔发表讲话的同时,美国三大股指周三几乎全线飙升,道琼斯工业平均指数收盘上涨932.27点,涨幅2.8%,至34061.06点,创下2020年11月以来的最大单日涨幅。标普500指数跳涨124.69点,涨幅3%,至4300.17点,为2020年5月以来最大单日涨幅;纳斯达克综合指数上涨401.10点,涨幅3.2%,至12964.86点。

这三大指数盘中早些时候都曾一度下跌,但最终却在美联储激进加息的背景下上演了“大奇迹日”,标普500指数的所有11个类股均收高。

在美债市场方面,各期限美债收益率多数下跌,2年期美债收益率跌14.1个基点报2.652%,3年期美债收益率跌14.3个基点报2.832%,5年期美债收益率跌10.9个基点报2.92%,10年期美债收益率跌3.8个基点报2.941%,30年期美债收益率涨2.7个基点报3.039%。

2年期美债收益率创下了疫情大流行爆发以来的最大单日跌幅之一:

外汇市场同样波动剧烈。衡量美元兑六种主要货币的ICE美元指数跌破103关口脱离二十年高位,一周前曾升至逼近104的2002年以来最高。彭博美元现货指数也迅速下挫,主要非美货币则几乎全线走高。

投行解读美联储议息日行情:市场终于不用提心吊胆

对于为何市场在昨夜美联储决议后的反应如此乐观?多家投行也在会后发表了各自的看法。

渣打银行策略师Steve Englander表示,“我们认为,投资者在本次美联储决议召开前,曾担心FOMC是否会明确或含蓄地支持将加息步伐调整为75个基点,或提高加息幅度远高于中性水平的可能性。这种担忧在近期资产价格走势中表现得很明显。”

“因此我们看到,随着会议后额外风险溢价的消失,如预期的结果将被视为温和的风险。因此,公允来看,市场的仓位调整和此前的过度悲观解释了周三市场的很大一部分反应,”Englander指出。

Bokeh Capital创始人Kim Forrest则表示,“美联储有关不考虑加息75个基点的声明帮助部分消除了市场的担忧情绪。我认为不考虑这个问题是明智的,可能是市场反弹的原因。”

前高盛集团总裁Gary Cohn指出,“我认为市场其实在开始说,‘好吧。价格已经充分消化了。’我不认为有很多意外。我们已经从市场上清除了很多无用的东西。我们已经把市场上的热空气抽走了。我们现在得到了一些真正的价值。”

Caxton市场情报主管Michael Brown这认为,美联储自2000年以来首次加息50个基点在意料之中,令人惊讶的是超级大鹰派布拉德没有投票支持更大幅度的加息;FOMC还暗示将积极进一步加息,重申了尽快将利率上调至中性水平的意愿;但市场已经消化了大幅加息,美联储鹰派的门槛一直很高。因此,尽管美联储的决定本身是鹰派的,但与市场的高预期相比,这一决定有些温和,从而引发风险资产反弹,导致美元走软,这是典型的买预期、卖事实,同时也刺激了对美国国债的需求。

此外,LPL Financial首席经济学家Jeffrey Roach表示:“联邦公开市场委员会最近的行动,证实了市场错误地定价了今年美联储大规模行动的基本情况。”

针对美股在美联储加息50个基点背景下表现,LPL Financial近期曾做过一份统计。如下图所示,在过去44年来所有的这些案例中,美股整体依然在加息后的3个月、6个月和12个月内涨多跌少,平均涨幅分别能达到1.1%、3.7%和7.3%。

不过,需要指出的是,美联储上一次如此激进地加息50个基点(2000年5月)时,仅仅7个月后就被迫撤回了紧缩行动。

当时由于经济衰退已经开始,再加上2001年9月11日的恐怖袭击,美联储迅速降息,最终在2003年中期将基金利率一路降至1%。那一次,美股尽管在加息后的三个月里上涨了1.3%,但最终却在此后的12个月时间里大跌了12.3%。

而这一回,书写了44年来最强劲加息日行情的美股,未来又会重演哪一段历史,不妨让我们拭目以待……

相关文章

猜你喜欢

今日头条

图文推荐

精彩文章

随机推荐