泰康资产总经理段国圣:投资模式要转型

来源:中国银行保险报 2022-04-18 10:22:23

“以前我们把宏观经济波动判断好,就可以择时投资,买入和卖出的时间是根据宏观经济环境来决定的,现在不一样了。所以,作为长期资金,资产配置的逻辑应该从宏观总量驱动下沉到产业和赛道驱动。”泰康资产总经理、首席执行官段国圣在接受《中国银行(行情601988,诊股)保险报》记者采访时说。

这位管理超2.7万亿资产的资产管理公司高管操着浓厚的湖北话。他风格平实,耐心地和记者讲解专业的资管问题,看起来更像个大学老师。

正是在他的掌舵下,泰康资产从无到有,到今天进入全球资管百强。“我希望它未来进入全球资管20强。”段国圣充满期待。

“段总的讲话听起来像是学者在分析问题。”一位高管说。的确,段国圣在担任泰康资产掌门人的同时,也是一名经济学博士后、应用经济学教授,目前还兼任清华硕士生导师,北大的管理实践教授。“我喜欢研究投资,那不仅仅是我的职业,也是我的兴趣。”他笑着说。

段国圣重视研究,在他的引领下,泰康资产将研究驱动投资作为公司经营哲学。泰康资产通过市场化的机制,打造了一支稳定性较高的投研团队。截至2021年,硕士及以上学历人员占比79%,投研团队硕士及以上学历人员占比97%,海外人才占比达16%,多人持有注册金融分析师(CFA)、金融风险管理师(FRM)、注册内部审计师(CIA)等资格证书。以国债期货为例,2013年国债期货推出伊始,泰康资产就进行了全面的学习研究,并同期进行了期货交易商招标及交易系统准备。在监管机构2021年正式批准保险资金参与国债期货交易前,公司已经积累了很多的经验。

“未来我们将继续夯实宏观总量的研究优势,把影响上市公司经营环境的背景研究做广、做深。我们建立起深厚的历史观,对国际关系、国内监管政策进行全面研究,来更好地判断经济发展阶段和发展模式、经济增长及增长预期变化,使之成为评估企业价值的坚实基础。”段国圣说。

迭代升级之路

一位管理大师曾经说过,引领你走到今天的路一定无法引领你到未来。今天面对中国经济内外环境的巨大变化,段国圣已经意识到泰康资产之前的投资哲学和方法论需要迭代和升级。

“近年来,我国经济结构转型节奏明显加快,经济结构转型决定了融资模式转型,进而决定了我们投资模式也需要转型。从投资实践看,近年来面临的投资挑战日渐增多,必须推动投研体系的迭代升级。”

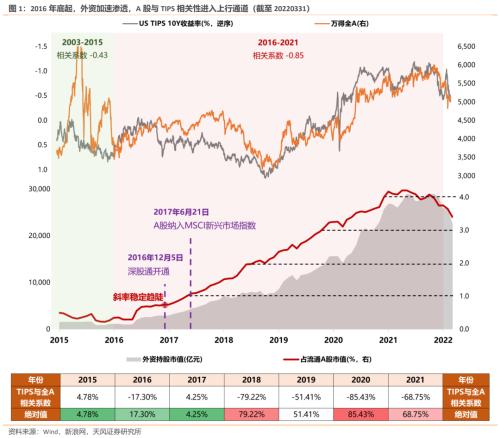

他说,今天,资本市场与宏观周期的相关性减弱(背后原因包括货币信贷对经济周期影响弱化、服务业占比上升、宏观政策调控方式转型、产业集中度上升、资本市场中新经济占比上升等),另一方面,新旧经济冰火两重天,资本市场结构化特征明显,市场容易出现极致的估值分化,而新兴产业投资的难度更高、风险更大。在这样的背景下,必须升级投研体系。

那么如何迭代升级呢?段国圣带领团队进行了大量的外部考察,参观了国内外的一些投资公司,在一次与投资公司的交流中,他得到了启发。

“随着资本市场的周期特征弱化,经济转型驱动结构分化行情,作为长期资金,资产配置逻辑应当从宏观总量驱动下沉到产业和赛道驱动,要从细分赛道的上下游寻找机会,把握高质量发展背景下的产业投资机会。”他认识到这一点。

面对当前国际环境和疫情等给投资环境带来的不确定性。他认为,市场的阶段性调整,也是进行优质赛道长期布局的有利窗口。要通过挖掘产业的确定性来对冲宏观层面的不确定性。细分赛道投资成为泰康资管的新投资逻辑,也成为各个业务条线的指导性框架。目前“双碳+科技”“大健康+消费”成为泰康资管在权益投资方面主要布局的赛道。

为什么瞄准这些赛道?段国圣认为,过去驱动中国经济增长的动力是全球化、工业化和城镇化,今天已经转变成为长寿时代、消费升级、低碳转型和科技自主。过去靠的是人口红利和资本积累,今天靠的是企业家精神,靠的是效率提升,靠的是工程师红利。过去经济的主导产业是地产、煤炭、钢铁等周期产业,以后靠的是“大健康+消费”“双碳+科技”。

体系胜于判断

“投资管理一定是体系驱动,而不是判断驱动,这需要投资人具有非常强的自律性,他能够依赖数据,依赖流程,而不能先入为主,闭门造车。当然,更需要公司投资管理体系的建立和完善。”段国圣说。

据泰康资产的高管透露,段国圣本人具有极强的自律性。他每天6点起床锻炼,平时为了身体健康,从来不抽烟喝酒。“段总是个闲不住的人,即使在车里时还会举哑铃锻炼。”

他对于自己的工作有周到细致的安排,“我会在晚上将当天的事尽量解决掉,或者即便是没有解决,也会想好处理的方法。所以我睡眠质量非常好。”他得意地说。

对于投资体系建设,他倡导流程主导。在多年的积累下,泰康资产形成了较为成熟的风险管理流程体系。泰康资产固定收益首席投资官苏振华此前在接受媒体采访时谈到固收投委会对信用的具体管理。苏振华表示,泰康资产固收投委会对信用的管理是体系化的。过去三四年,泰康资产固收投委会针对中低等级信用个体专门建立了单独的投资备选库,能够入库的一定是经过深度研究跟踪、且通过评审会决议的。评审会则由投资经理和研究员组成,信用个体经过专业人士深入研究后投票。为了保证决策效率,在上会决策前,投委会要求专业研究员对相关基本面,包括市场波动、信息调研、估值定价等都要有非常充分的研究准备。整个决策环节,除了前台投研交易讨论外,还包括法律、风控、合规等不同板块的同事,都要从不同角度提供专业意见。投委会主要就关键变量和影响因素进行充分讨论。

流程建设方面的一个关键是要能够避免个体主观判断决策,引入多元化的视角,段国圣将开放的投资讨论会作为破解之道。他喜欢举办和参加这样的讨论会,甚至会亲自参加各个具体项目的讨论会。“唯有这种讨论,才能形成开放交流,才能避免自己的主观判断误区。”看他的工作日志,段国圣一天要参加10多个投资讨论会。“我常常是一次会议没有开完,又跑出去参加另外一个会。”他说。据一位泰康资产高管透露,在会议上,段国圣没有领导者包袱和架子,更像是一个交流和参与者,与大家平等探讨。

据泰康资产首席风险管理执行官张敬国介绍,在风控方面,经过多年积累,泰康资产将风险管理融入资产管理运作的各个环节中。公司自2006年成立以来,风险管理方面,以研究和分析作为风控工作开展的理论支撑。密切跟踪市场情况,紧盯公司各账户风险指标情况,加强风险绩效分析,关注不同资金的投资风格和与同业的差异对比。

“目前,我国已成为全球第二大经济体,拥有全球最大的银行体系、第二大股票市场、债券市场、保险市场和财富市场。作为全球财富增长最快的地区,未来中国一定会产生全球领先的资产管理机构。纵观全球资管行业发展经验和我国的实际情况,我们判断中国资产管理市场有三大机会领域:养老金市场、高客财富管理以及居民财富再配置。如果能在这三大机会领域中把握住机遇,就有望成为全球头部资管机构。”段国圣满怀期待。

相关文章

猜你喜欢

今日头条

图文推荐

精彩文章

随机推荐