兴证策略:重视地产行情的扩散外溢

来源:金融界 2022-04-14 21:24:36

核心观点

回顾:2021年11月起判断风格向金融地产等稳增长方向切换, 并将国企地产作为首推方向,至今超额收益显著。2022年3月13日周报判断“最恐慌的时候过去,市场将迎来阶段性修复窗口”。

展望:仍是指数震荡整固、资金存量博弈的结构市。聚焦稳增长+房地产+一季报高景气三个方向,同时重视地产行情的扩散外溢

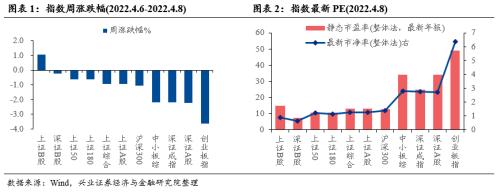

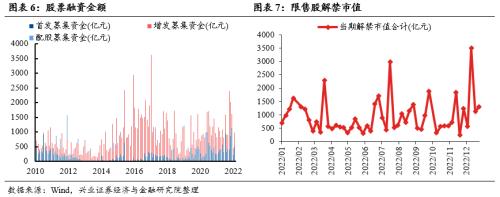

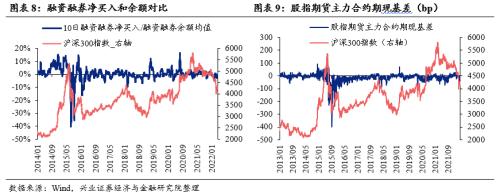

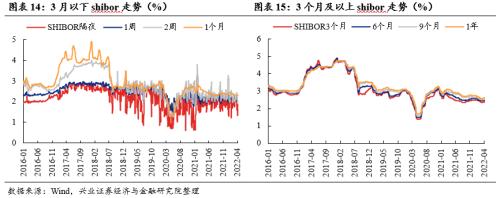

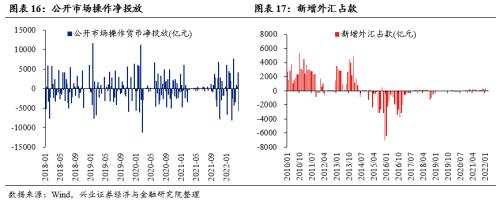

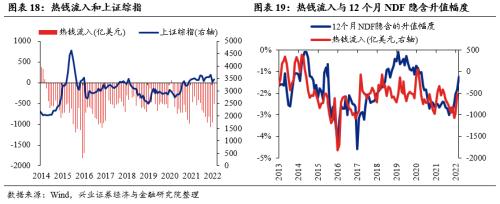

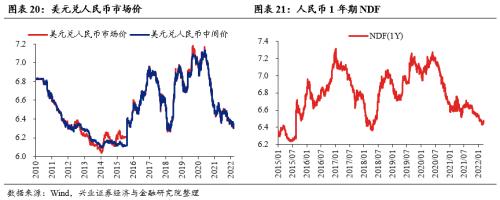

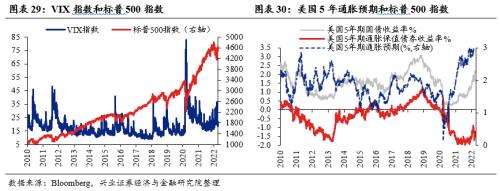

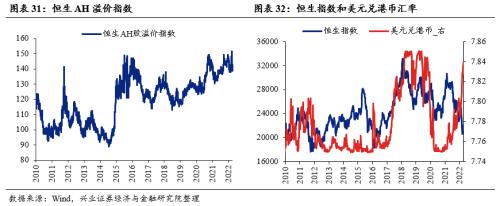

阶段性市场仍是指数震荡整固、资金存量博弈的结构市。1)疫情加剧了经济下行压力,但也加大了后续货币、信用放松的空间和动力。从两会、到金融委会议再到国常会,决策层“稳增长”的决心已反复得到确认。后续货币、信用政策放松均有望加速落地,为稳定宏观经济大盘提供强力支撑。2)地产信用风险也已在陆续“拆雷”。3月16日六部门联合发声强化地产政策边际放松预期。4月1日融创债券展期获得通过,融创境内债违约危机解除。3)决策层维稳资本市场的决心明确。金融委会议强调“保持资本市场平稳运行”,国常会继续强调“维护资本市场稳定”并要求“防止和纠正出台不利于市场预期的政策”,持续稳定市场信心。4)但整体来看,市场风险偏好仍较弱,资金存量博弈特征明显。一季度,偏股基金新发规模同比缩量82%,并且来自保险、私募等绝对收益机构的资金也有限。与此同时,中美利差自2010年7月以来首次逼近倒挂,也导致外资流入放缓(详见《近期市场微观流动性有何变化?》)。5)此外,海外包括通胀上行、美联储加息缩表预期、美股波动、俄乌冲突等外部因素仍将持续扰动。因此,大概率情形,指数仍将继续震荡整固。

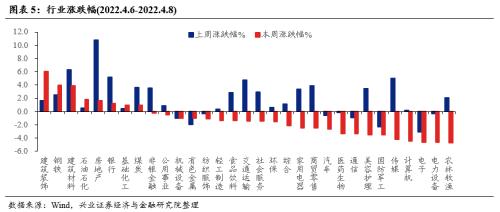

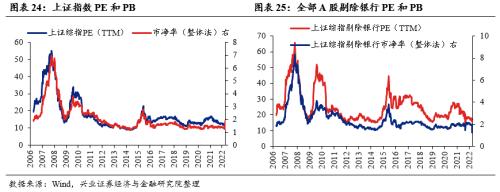

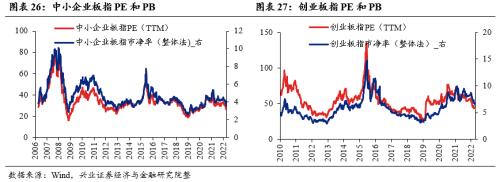

结构上,聚焦稳增长+房地产+一季报高景气三个方向,同时重视地产行情的扩散外溢。1)首先,对于地产板块,虽然在连续大涨后出现阶段性波动。但中期,无论是从时间、还是空间角度,行情可能并未结束。根据我们4月6日报告《四大指标看地产行情的时间和空间》中的判断,至少在房价下行压力解除、70个大中城市住宅价格环比转正前,地产板块或仍将享有超额收益。涨幅和估值方面,不管是作为“稳增长”的重要抓手,还是从防范化解系统性金融风险的角度,后续地产政策都有放松的空间和动力,或带动板块进一步上涨。2)其次,存量博弈环境下,重视行情由地产向“稳增长”板块整体的扩散外溢。地产大涨之后,与地产风格属性类似、同样受益于政策放松预期升温、且涨幅相对落后的“稳增长”相关板块配置性价比凸显。同时,全球市场仍处于高波动、低风险偏好的乱局中。建材、建筑、银行、券商等板块兼具安全性与政策驱动,进可攻退可守。3)一季报超预期且景气有望延续的光伏、化工、医药、半导体等板块:季报期业绩超预期将成为板块表现的重要支撑。当前提前披露一季报预告且预赢的个股中,光伏、化工、医药、半导体等披露率较高,板块整体超预期的概率较大。

投资策略:聚焦稳增长(建材、建筑、银行、券商)+房地产(国企地产、信托)+ 一季报高景气(光伏、化工、医药、半导体)三个方向。中长期,继续看好科技创新的五大方向。1)新能源(新能源汽车、光伏、风电、特高压等),2)新一代信息通信技术(人工智能、大数据、云计算、5G等),3)高端制造(智能数控机床、机器人(行情300024,诊股)、先进轨交装备等),4)生物医药(创新药、CXO、医疗器械和诊断设备等),5)军工(导弹设备、军工电子元器件、空间站、航天飞机等)。

风险提示:关注全球资本回流美国超预期,中美博弈超预期等。

报告正文

修复继续,聚焦三个方向

展望:仍是指数震荡整固、资金存量博弈的结构市。聚焦稳增长+房地产+一季报高景气三个方向,同时重视地产行情的扩散外溢

阶段性市场仍是指数震荡整固、资金存量博弈的结构市。1)疫情加剧了经济下行压力,但也加大了后续货币、信用放松的空间和动力。从两会、到金融委会议再到国常会,决策层“稳增长”的决心已反复得到确认。后续货币、信用政策放松均有望加速落地,为稳定宏观经济大盘提供强力支撑。2)地产信用风险也已在陆续“拆雷”。3月16日六部门联合发声强化地产政策边际放松预期。4月1日融创债券展期获得通过,融创境内债违约危机解除。3)决策层维稳资本市场的决心明确。金融委会议强调“保持资本市场平稳运行”,国常会继续强调“维护资本市场稳定”并要求“防止和纠正出台不利于市场预期的政策”,持续稳定市场信心。4)但整体来看,市场风险偏好仍较弱,资金存量博弈特征明显。一季度,偏股基金新发规模同比缩量82%,并且来自保险、私募等绝对收益机构的资金也有限。与此同时,中美利差自2010年7月以来首次逼近倒挂,也导致外资流入放缓(详见《近期市场微观流动性有何变化?》)。5)此外,海外包括通胀上行、美联储加息缩表预期、美股波动、俄乌冲突等外部因素仍将持续扰动。因此,大概率情形,指数仍将继续震荡整固。

结构上,聚焦稳增长+房地产+一季报高景气三个方向,同时重视地产行情的扩散外溢。1)首先,对于地产板块,虽然在连续大涨后出现阶段性波动。但中期,无论是从时间、还是空间角度,行情可能并未结束。根据我们4月6日报告《四大指标看地产行情的时间和空间》中的判断,至少在房价下行压力解除、70个大中城市住宅价格环比转正前,地产板块或仍将享有超额收益。涨幅和估值方面,不管是作为“稳增长”的重要抓手,还是从防范化解系统性金融风险的角度,后续地产政策都有放松的空间和动力,或带动板块进一步上涨。2)其次,存量博弈环境下,重视行情由地产向“稳增长”板块整体的扩散外溢。地产大涨之后,与地产风格属性类似、同样受益于政策放松预期升温、且涨幅相对落后的“稳增长”相关板块配置性价比凸显。同时,全球市场仍处于高波动、低风险偏好的乱局中。建材、建筑、银行、券商等板块兼具安全性与政策驱动,进可攻退可守。3)一季报超预期且景气有望延续的光伏、化工、医药、半导体等板块:季报期业绩超预期将成为板块表现的重要支撑。当前提前披露一季报预告且预赢的个股中,光伏、化工、医药、半导体等披露率较高,板块整体超预期的概率较大。

投资策略:聚焦稳增长(建材、建筑、银行、券商)+房地产(国企地产、信托)+ 一季报高景气(光伏、化工、医药、半导体)三个方向。中长期,继续看好科技创新的五大方向。1)新能源(新能源汽车、光伏、风电、特高压等),2)新一代信息通信技术(人工智能、大数据、云计算、5G等),3)高端制造(智能数控机床、机器人、先进轨交装备等),4)生物医药(创新药、CXO、医疗器械和诊断设备等),5)军工(导弹设备、军工电子元器件、空间站、航天飞机等)。

本周A股市场回顾

A股资金面跟踪

A股盈利和估值

海外市场跟踪

风险提示

关注全球资本回流美国超预期,中美博弈超预期等。

相关文章

猜你喜欢

今日头条

图文推荐

精彩文章

随机推荐