公募、行业“大咖”论道 ,A股、港股、债市谁会成为虎年投资风口

来源:北京商报 2022-02-07 11:23:23

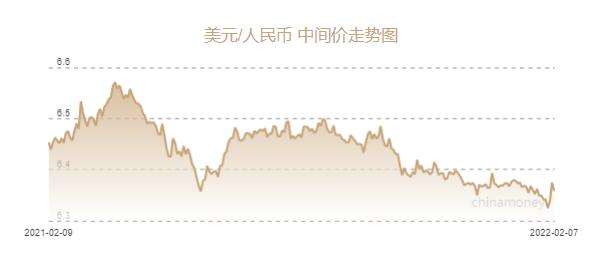

春节假期已进入尾声,按照沪深两市披露的时间安排表显示,春节假期后首个交易日将在2月7日正式开启。 回顾春节假期前,A股市场持续震荡,债市表现也并不突出。 而在春节假期后的首个交易日,港股市场迎来“开门红”,恒生指数单日涨幅超3%。

有业内人士认为,春节假期外围市场的大涨为A股的“开门红”打下了基础,也给A股市场节后的表现做了很好的铺垫。 2022年市场究竟将如何演绎,A股、港股、债市谁将成为虎年“宠儿”?

数据来源:同花顺(行情300033,诊股)

A股市场有望展开春季攻势

回顾节前,在开年首月,A股市场“跌跌不休”,三大股指均有不同程度的下跌。而在节前的最后一个交易日,上证综指、深证成指、创业板指的走势也呈现分化趋势。

据同花顺数据显示,截至春节假期前最后一个交易日(即1月28日)收盘,A股三大股指涨跌不一。其中,上证综指跌0.97%,收于3361.44点;深证成指跌0.53%,收于13328.06点;而创业板指则收涨0.07%,报收2908.94点。若从月度情况来看,截至1月28日,上证综指、深证成指、创业板指的走势均呈下跌趋势,跌幅分别达7.65%、10.29%、12.45%。

在上述背景下,部分业内人士认为,2022年A股市场或将延续结构性行情。嘉实基金方面在接受北京商报记者采访时表示,2022年A股将延续结构行情,但更为聚焦高景气行业以及因需求提振而有机会实现反转的投资方向,如消费等。因此,自下而上寻找景气度持续得到验证以及有机会反转的结构性线索将是主要思路。

在上投摩根基金基金经理李德辉看来,“今年开年以来,股票市场走势偏弱,原因是市场担心国内经济下行压力较大,同时美国加息预期增强。但总体而言,我们对2022年股票市场偏乐观,当下货币政策和财政政策已经在发力,我们认为宏观经济将于下半年企稳,股票市场全年有望震荡上行”。

前海开源基金首席经济学家杨德龙则认为,春节假期外围市场的大涨为A股的“开门红”打下了基础,也给A股市场节后的表现带来了很好的铺垫。“从中期来看,A股市场有望展开春季攻势。春节假期前投资者担心的一些利空因素,如经济增速下滑、美联储加息以及全球疫情爆发等,其实已经一定程度上提前反映在股价的下跌之中。由于1月市场预期较差,上述利空因素基本已经反映在股价下跌之中,也就为节后A股市场的反攻创造了条件。”

2022年港股反弹可期

正如杨德龙所说,外围市场在春节假期期间表现不俗,其中,港股市场的表现也较为突出。据同花顺数据显示,港股市场在春节假期后的首个交易日(2月4日)迎来“开门红”,其中,恒生指数重回24000点,当日报收24573.29点,单日涨幅为3.24%。

值得一提的是,开年首月,多数港股通基金表现也较好,更有6只(份额分开计算,下同)产品强势“霸榜”主动权益产品业绩榜前十名。据Wind数据显示,截至1月末,在年内主动权益产品业绩榜前十名中,就有泰康港股通中证香港银行指数发起式A/C、鹏华港股通中证香港银行指数A/C、浙商港股通中华预期高股息指数增强A/C等6只产品跻身其中;而泰康港股通中证香港银行指数发起式A/C的年内收益率更是达10.08%、10.04%,在业绩榜中排名第四、第五名。

展望后市,创金合信基金基金经理李志武认为,2022年港股反弹可期,主要基于利空出尽、估值低位等方面的判断。一是香港本地环境正走向稳定,此前的政治局会议和中央经济工作会议对反垄断和地产均做出明确指导,规范和发展并举是主基调,风险可控,冲击边际放缓;二是当前估值处于底部区间。恒指动态PE(市盈率)当前仅为10.5倍,低于近20年来12.8倍的均值水平,市场情绪较为悲观。

对于2022年港股市场的投资机会,李志武表示可以概括为三条主线。一是寻找超跌、逻辑未被破坏的行业或个股,如部分科技、消费等;二是紧扣双碳逻辑,寻找新能源行业的结构性机会,如新能源车、风电、绿电、氢能等;三是关注高成长的创新药公司,他看好具有国际化、创新能力强的创新药公司以及次新的优质生物创新药公司。

富达国际中国区股票投资主管、基金经理周文群也提到,今年仍然比较看好港股的整体表现。“我们看到现在港股的整体上市公司的结构主要是存在于互联网企业以及传统周期行业比较多的板块。今年随着经济的见底回升,这些板块反而更容易受益,业绩的增速和宏观经济的相关性非常大,所以相对A股来说,这些板块估值也较低,在港股基本上都是在中值以下的水平,因此从反弹的力度上来看,港股可能会更具有优势。”

债市恐面临调整压力

反观债市,不同于权益市场在春节假期前的下跌,国债指数在1月期间小幅上涨0.57%。 然而,各细分类型的债券型基金在年内的净值增长率则有所分化,其中,纯债型产品收益率有所上涨,而与股市关联度较高的产品收益率则有所下滑。

据Wind数据显示,在债券型基金的细分类型中,中长期纯债型基金、短债基金的年内平均业绩约为0.5%和0.39%;被动指数债券型基金的平均业绩则约为0.54%;而与股市关联度较高的混合债券型一级基金、混合债券型二级基金的年内平均业绩则有所下滑,约为-0.24%和-1.74%。

新的一年,债市的发展前景又将如何?金鹰基金向北京商报记者表示,目前利率处于历史偏低位置,利率曲线偏平坦。在一季度财政及政府债发力、信贷放量、出口短期韧性影响下,对经济有一定托底,债市可能面临调整压力。展望2022年,企业盈利增速预计下行、流动性将保持中性偏宽松,整体上仍然以结构性行情为主;转债层面,参与节奏上,短期建议转向防守,等待估值调整,择券上建议关注稳增长和顺科技两条主线。

招商基金基金经理马龙则提到,展望2022年的债券市场,高息资产较少,价格上涨空间的想象力也在变弱,目前整体收益率水平已回到历史次低水平,这个位置再往下走的想象空间和难度在增加,资本利得的贡献应该不如2021年大。总体来看,投资者对2022年债券市场的回报预期要降低。长期来看,债券类资产值得配置,整体比较稳定、可预测性较强。品种上可以考虑以中等久期的信用债为主要底仓配置,关注资本补充工具类债券、ABS等的配置机会。

猜你喜欢

今日头条

图文推荐

精彩文章

随机推荐