九大榜单穿透物企估值分化迷雾

来源:焦点财经 2021-09-10 21:22:21

作者 | 王泽红

出品 | 焦点财经

对一家物企而言,管理规模不仅是其行业地位、品牌实力和资源获取能力的证明,而且也会在成本管控方面更具优势,例如设备的集中采购,外部融资成本等。

资本市场也十分看重规模,所以,规模是影响市值和估值的首要因素。

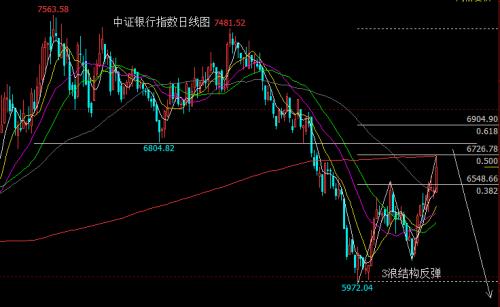

当下,物管资本市场,估值和市值分化正在加剧,资本正在向头部企业倾斜。这背后的原因是什么?

正值2021年中报收官之际,焦点财经整理并分析54家上市物企财务数据,力图穿透估值分化的迷雾。

截至6月底,在管规模超过1亿平方米的上市物企,共有16家,升序依次是建业新生活、华润万象生活、新城悦服务、永升生活服务、合景悠活、融创服务、世茂服务、金科服务、招商积余、中海物业、绿城服务、彩生活、雅生活、保利物业、恒大物业和碧桂园服务。

规模越高的房企,其营收表现往往也有更好的表现。除卓越商企之外,营收TOP15物企几乎都处在上半年规模TOP15中,营收对应企业在管规模呈现正相关。

特别是,碧桂园服务以6.44亿在管面积拔的头筹,其营收也以115.6亿元夺冠;恒大物业的规模和营收排名也保持一致,都位列第二,营收与规模高度重合。

同时,规模效应也体现在上市物企的市值上。在管规模TOP16企业当中,除彩生活之外,几乎都位列前20。如下图所示:

至于卓越商企、中骏商管和宝龙商业等企业,在管面积不足一亿平方米,市场和估值却能跻身前列,与其商管业务强相关。

商管业务往往以其较强的确定性和韧性拥有较高的估值,这也是商管成为热门的一大原因。如华润万象生活,规模虽然不及碧桂园的一般,资本市场给出了87.96倍的估值,估值高出规模第一的碧桂园服务45%。

截至9月9日,焦点财经统计的54家上市物企,估值均值为26.2。

从基本面判断,规模仍是估值的主要因素。大规模物企的估值明显高于小规模企业,在管面积高于1亿平方米、介于1千万平方米和1亿平方米、小于1千万平方米的三组企业对应的平均市盈率分别约为29.0、16.1及6.8。

而一些“小而专”的企业凭借“一技傍身”仍能获得较高的估值,如将商业管理作为非住宅业态的代表物业服务,专业运营能力更强,其物业费、收缴率与提价空间均高于住宅业态,如以商管为重要组成部分的中骏商管、宝龙商业和合景悠活,估值分别为49.06、35.93、31,显著高于行业PE均值。

“物管+商管”的多元服务为物企在资本市场的发展提供了突围的机会。

无论是宝龙商业、星盛商业、华润万象生活以及合景悠活,还是上市不久的中骏商管,除了基础物管服务之外,商业的运营和管理经验,使其具备更高的盈利能力。

如星盛商业,净利率高达32.3%,是诸多上市物企当中唯一一家超30%的企业,盈利能力排在首位。中骏商管、合景悠活也处在净利率排名TOP5当中,净利润分别为26.08%、26%。

成长性是影响企业估值的另一要素。

“跑马圈地”是当下物企市场的主旋律,收并购和股权合作频频发生,衡量上市物企的成长性如何,第三方外拓面积是核心。

虽然彩生活处在外拓首位,但近两年以来其外拓步伐几乎停滞,外拓面积主要来源于往期积累。合景悠活、银城生活服务之所以能位列前三甲,主要是因为基础规模并不高,再加之外拓凶猛,第三方面积占比也相应快速增高。

如合景悠活,先后完成广州润通、雪松智联和上海申勤等的收购,在管面积由2020年底的约4160万平方米增长至2021年6月30日的约1.65亿平方米,增长了296.9%,第三方比例达到86%。特别是对雪松智联的收购轰动业界,是为数不多的一笔大金额并购案。

孔健楠在业绩会上透露,合景悠活下半年外拓项目接近50个,第三方面积占比直追彩生活。银城生活服务也类似。

以上述图标为例,是一个判断物企成长性的图标,由营收增速和在管面积增速综合计算而出。图中,合景悠活一马当先,成长指数超越第二名第一服务一倍多。但是,从表格可以发现,排在前列的主要以中小物企居多,它们规模基数小,成长比例容易被放大。

实际上,碧桂园服务、恒大物业和保利物业等头部企业,上半年外拓面积也并不少,主要因基础规模较大,第三方外拓面积占比不太容易凸显。如上半年碧桂园服务新增在管面积3.67亿平方米,增至6.44亿平方米,仅并表蓝光嘉宝服务便带来收费管理面积约1.3亿平方米。

如果想要进一步判断他们的成长性如何,可以从现金充裕程度来观察,因为这与企业的外延并购强关联。当前估值分化的背景下,“现金充裕”有助于物管企业通过收并购实现规模扩充。相关性分析显示,2020年港股物管企业估值与现金水平的相关性最高,相关系数高达0.67,延续到现在也是如此。

从表中可以获悉,现金充裕度TOP10企业分别是碧桂园服务、恒大物业、华润万象生活、融创服务、雅生活、保利物业、金科服务、世茂服务、绿城服务和宝龙商业。当中,有8家企业处在市值榜前10,有6家企业处在估值榜前10。

最后,物企估值提升与增值服务业相关联。

近几年,科技赋能与产业延伸逐渐成为物业管理的新趋势,一些物管企业尝试数字化技术赋能主业,还有一些企业通过产业链延伸方式协同主业。

可以发现,新城悦服务、建业新生活、正荣服务、融信服务、康桥悦生活和荣万家等6家企业的增值服务收入占比均超过50%,成为企业营收的主要来源。尤其是荣万家和康桥悦生活,增值服务收入占比约60%。

不过,“赋能”与“增值”并不意味着估值高,关键还看效率。两者唯有在成本端、人均坪效、客户黏性等方面得以有效改善,才能加深企业护城河,进而提升物管企业估值。所以,可以看到,增值服务收入占比较高的企业,有的估值较高,有的表现也一般。

总体而言,经过两年快速发展后的物管行业,正在回归基本面。特别是今年上半年,物业板块出现两次集中式回调,资产市场更趋理性。

相关文章

猜你喜欢

今日头条

图文推荐