公司调研|冀东金隅重组股东大会涉险通过 水泥市场走向“横联纵合”

来源:财联社 2021-07-31 12:22:16

财联社(石家庄,记者 张良德)讯,受到市场广泛关注的冀东水泥(000401.SZ)重组方案,在7月29日股东大会上获得审议通过。冀东水泥此次股东会多项议案通过率超过67%,涉险过关。

对此,公司人士对财联社记者表示,异议股东现金选择权是本次股东投票人数多和反对票多的主要原因,根据重组方案,异议股东可以选择让大股东高价回购。本次重组并购实现后,金隅集团旗下水泥资产将全部整合至冀东水泥,成为集团内唯一水泥业务平台。

数字水泥网CEO陈柏林表示,水泥行业规模见顶,大型企业在寻找发展空间,目前发展趋势是横向同业并购,纵向上下游整合多条腿走路。并认为:“冀东和金隅此次进一步重组合并后,市场竞争力和盈利能力预计会再有一个提升。”

重组议案股东大会“险险通过” 冀东“吃下”金隅全部水泥业务

本次股东大会主要审议冀东水泥吸收合并金隅冀东水泥(唐山)有限责任公司并募集配套资金的重组方案,方案中,母公司金隅集团为异议股东提供现金选择权,行权价格为12.78元/股。本次会议受到市场广泛关注,投票股东人数达1419人,创公司股东大会参与人数最多纪录,部分议案通过率为67%,涉险过关。

冀东水泥证券部在提及此事时,也无奈地表示:“很多投资人曾在电话中表示,如果公司股价高于现金选择权执行价格,就投赞成票,如果低于这个价格,就投反对票,寻求一个保底价格。”

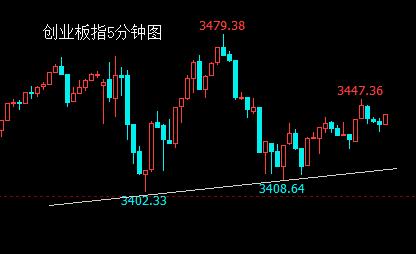

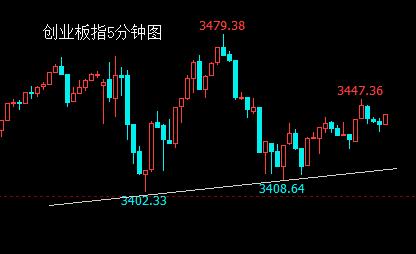

市场近期连续下跌,昨日冀东水泥收盘价报12.18元,低于12.78元的现金选择权行权。某私募基金经理表示:“冀东水泥当前的股价低于现金选择权行权价,投反对票相当于给自己的持仓提供了一份最低收益保险。”

尽管部分投资者投出反对票,此次股东大会的重组议案还是获得通过。重组实施后,冀东水泥将成为金隅集团旗下唯一的水泥业务平台,据公告显示,本次对标的公司吸收合并后,冀东水泥2020年的归母净利润和期末归母所有者权益将分别从交易前28.5亿元和177.11亿元提升至49.37亿元、302.66亿元,但由于公司股本相应增大,每股收益并未增加。

公司人士表示:“本次重组对合资公司的估值主要采用资产基础价值法进行评估,仅对标的矿业权采用了基于未来收益预期的方法进行评估,而且对矿业权未来三年的收益做出了承诺,对上市公司来说价格十分合理。重组后,合资公司旗下近50 家京津冀及周边地区优质水泥企业将直接归属于冀东水泥,公司盈利能力将会增强。”

市场集中度不断提升 产业链纵横双向扩张

冀东金隅的再度重组合并可谓是行业发展的一个缩影,近年来,水泥行业频现横向同业兼并,中国水泥协会表示,中小水泥厂生产设备落后,消耗资源、浪费能源、污染环境情况严重,对整个行业的发展造成严重不利影响。数字水泥网CEO陈柏林认为:“当前水泥行业倡导从纯污染性、高能耗性产业,向绿色集约、危废处理方向转型,以更好的融入到城市绿色循环体系中。”

冀中水泥公司人士认为:“目前水泥行业处于一个‘逆水行舟,不进则退’的态势,水泥产业在‘十四五’期间应该是行业内部的高质量发展阶段,中小水泥厂环保、资源等方面压力大,落后产能面临淘汰置换,大型水泥企业向着规模扩张、绿色发展、节能降耗以及智能化工厂的方向发展。”

因产能无法新增,各大型水泥企业在置换自家落后产能的同时,也在积极通过并购方式扩大产能和市场。同为地区水泥龙头的天山股份,在去年8月份报出一份标的资产价值高达981亿元的重组方案,拟从中国建材购买中联、南方、西南及中材水泥股权资产,即将成为全球最大的水泥上市公司。

除了巨头之间横向整合之外,目前我国的水泥产业在结构上中小水泥厂仍占据市场的“半壁江山”,水泥行业仍在讲述“大鱼吃小鱼”的故事。华新水泥表示,如果有合适的标的水泥厂,上市公司也会积极谋求并购机会。

在纵向市场中,砂石骨料的市场需求增长迅速,陈柏林称:“因为环保生态保护方面的影响,砂石骨料市场进行了一次大洗牌,腾出了一定的市场空间。因为市场潜力大、行业关联性高,水泥巨头也在进军砂石骨料市场。”冀东水泥表示,目前公司砂石骨料产能约三千七百万吨左右,未来有计划在核心区域建设大型砂石骨料基地。

此外,危废处理业务作为水泥行业绿色发展业务重要组成,2020年年报显示,冀东水泥该业务成绩突出,收入达17.55亿元,毛利率46.73%,并正在加大环保产业的投资,公司人士表示:“2021年冀东水泥还有若干个协同处置项目将投产,协同处置业务将是冀东水泥未来的一个利润增长点。”