25家基金公司二季度盈利超百亿 持仓偏好白酒、医药和新能源

来源:中国基金报 2021-07-22 10:24:19

公募基金2021年二季报昨日全部公布完毕,将基金二季度重仓股、规模、盈利等情况浮出水面。基金君梳理了其中八大看点,热辣出炉。

看点一:公募基金整体规模超23万亿 再创历史新高

2019年和2020年是基金行业跨越大发展的黄金时期,虽然2021年市场震荡,但是不改这一趋势。

2020年底整体公募基金(各类型均纳入统计)规模已经突破20万亿大关,达到20.16万亿。而在二季度末,目前纳入统计的公募基金规模达到23.08万亿(含估算基金),刷新历史规模最高纪录。相较2019年底公募基金整体14.8万亿的规模,这一年半时间一口气增长了8.28万亿。相比去年年末增长了2.93万亿,增幅14.55%。

公募基金发展驶入快车道,全行业整体规模迭创新高。

上半年A股市场尽管波动较大,但新能源、光伏、半导体等细分领域投资机会层出不穷,超过50只主动权益类基金上半年收益超过30%,“赚钱效应”带动下,权益基金依旧是“吸金”的主力军,包括开放式股票及混合基金在内的权益基金合计规模增长1.28万亿,占整体行业增长的43.62%

从各细分基金类型来看,混合型基金今年上半年规模从4.82万亿增长至5.87万亿,半年时间猛增上万亿,开放式股票型基金上半年规模增长2315.42亿元,上半年末规模达到2.26万亿,其中,积极投资股票型、指数型各自增长千亿左右。

债券型基金方面,由于上半年债市整体机会有限,债券型基金规模增长相对平稳。据天相投顾数据,债券型基金上半年末规模达到5.31万亿,上半年增长3233.23亿元,增幅11.03%。部分仓位投向A股市场的二级债基增长相对纯债及一级基金更快,二级债基金上半年规模增长1444.22亿元,占债券基金规模增长的44.67%。

总体上,7大类基金在今年上半年全部实现正增长,即使是增幅最小的商品型基金,上半年规模增长也接近50亿元。

看点二:二季度基金盈利8700.1亿元

天相投顾数据显示,二季度一改一季度基金的颓势,各类基金合计盈利达到8700.1亿元,而一季度亏损2102.66亿元,因此,上半年公募基金利润为6597.44亿元,较2020年上半年7268.52亿元的利润,出现一定程度缩水。

需要说明的是,天相投顾对于基金盈利规模的统计是根据2021年一季报和二季报加总而成,和最终2021年半年报披露的数据可能存在一定差异,这其中主要是因为不少新基金没有公布相关季报。

数据显示,上半年各大指数都走出“先扬-后抑-再反弹”的波动行情,主流指数走势不一。上证指数、深证指数、沪深300、中证500、创业板指数均出现不同程度的上涨,涨幅分别达到3.4%、4.78%、0.24%、6.93%、17.22%。而截至6月30日,权益类基金整体获的正收益,其中主动权益基金整体收益达到7.43%,普通股票型基金和偏股混合型基金收益分别为10.02%、8.09%。

而因为一季度整体公募权益基金表现一般,主要是二季度权益基金业绩起色,带动二季度公募基金整体利润走高。分类型来看,混合型基金、股票型基金成为赚钱的中坚力量,利润分别达到4937.94亿元、2489.01亿元;固定收益类产品也表现较好,其中,规模占据公募基金半壁江山的货币基金继续其赚钱效应,纳入统计的668只货币基金二季度合计利润达到542.32亿元,债券型基金二季度利润也达到618.27亿元;此外,QDII、FOF、商品基金等也实现了正收益,利润分别为57.31亿元、41.15亿元、14.11亿元。

看点三:25家公司二季度盈利超百亿

从基金公司来看,二季度,纳入统计的142家基金公司(含有公募资格的券商资管)中,全部整体实现盈利,其中,有25家基金公司盈利超100亿元。

凭借巨大的管理规模和稳定的投资业绩,大型基金公司依旧是盈利的主力。易方达基金旗下各类基金二季度合计盈利656.8亿元,名列榜首,华夏基金以599.69亿元紧随其后,汇添富基金、广发基金、富国基金分别以505.84亿元、436.39亿元和403.22亿元排名第三到第五位,中欧基金、南方基金、嘉实基金、工银瑞信、银华基金也进入前十。

而从上半年数据看,在纳入统计的143家基金公司(含有公募资格的券商资管)中,有140家整体实现盈利。

其中,有19家基金公司盈利超100亿元,易方达基金、汇添富基金、华夏基金、中欧基金、广发基金位居前五,上半年分别盈利412.97亿元、382.59亿元、333.28亿、294.24亿和294.23亿元,富国基金、南方基金、工银瑞信、嘉实基金、银华基金也进入前十。

看点四:重仓白酒、医药和新能源

根据天相投顾统计数据,2021年二季度基金第一大重仓股仍然是贵州茅台(行情600519,诊股)。从重仓股行业看,白酒、医药和新能源是公募基金的兵家必争之地,行业龙头几乎包揽了重仓股前十。

二季度末,公募基金持仓市值最大的10只股票分别是贵州茅台、宁德时代(行情300750,诊股)、五粮液(行情000858,诊股)、海康威视(行情002415,诊股)、药明康德(行情603259,诊股)、隆基股份(行情601012,诊股)、迈瑞医疗(行情300760,诊股)、中国中免(行情601888,诊股)、泸州老窖(行情000568,诊股)、招商银行(行情600036,诊股)。

值得注意的是,与一季度末相比,金融板块龙头招商银行新进基金前十大重仓股行列,上一季度为第9大重仓股的美的集团(行情000333,诊股)则掉出前十大重仓行列。

具体到个股,白酒龙头贵州茅台继续稳坐公募基金第一大重仓股宝座。截至二季度末,共有1333只基金持有贵州茅台,合计持股数6331.48万股,持仓市值高达1302.2亿元,占流通股比例为5.04%。易方达仍然是持有贵州茅台最多的基金公司,合计持有983万股,持股市值超过200亿元。

锂电池龙头宁德时代是基金二季度第二大重仓股,被1129只基金重仓持有,总市值高达1237.24亿元,持仓市值距贵州茅台仅一步之遥。五粮液紧随其后,截至二季度末,合计 1000只基金重仓持有五粮液,持仓总市值为1085.23亿元。

安防龙头海康威视位居第四,583只基金合计持仓总市值达737.33亿元。国内医药外包行业龙头药明康德、光伏龙头隆基股份则紧随其后,持仓市值分别为687.68亿元和598.42亿元。从二季度股价表现看,前十大重仓股普遍表现可观。除中国中免微跌外,其余个股均斩获正收益。其中宁德时代涨幅最高,二季度上涨66%,药明康德、隆基股份以及迈瑞医疗涨幅均超20%。

整体看,基金前50大重仓股中大部分都是各个行业的龙头公司,比如防水龙头东方雨虹(行情002271,诊股),全球汽车玻璃龙头福耀玻璃(行情600660,诊股),以及工控龙头汇川技术(行情300124,诊股)等。

看点五:新材料板块获得明显增持

今年二季度,新能源板块个股获得公募基金青睐。从更细分领域看,锂电池、光伏、半导体等新材料概念板获得显著增持。同时,公募基金二季度也加仓了部分医疗器械股。

根据天相投顾统计数据,2021年二季度公募基金增持市值最多的是宁德时代,加仓市值达到726.27亿元。其次是药明康德和爱尔眼科(行情300015,诊股)两只医药医疗股,增持市值分别为282.91亿元和211.9亿元。隆基股份位列第四,二季度获得公募208.63亿元的增持。

此外,恩捷股份(行情002812,诊股)、比亚迪(行情002594,诊股)、天赐材料(行情002709,诊股)、阳光电源(行情300274,诊股)等新能源产业链先关个股也分别获得100亿市值以上的增持。

二季度期间,市场整体流动性环境有所改善,医药、新能源等景气度较高的资产都出现了较大反弹幅度。其中宁德时代二季度涨幅达66%,药明康德上涨34.31%,爱尔眼科大涨近56%,锂电材料龙头恩捷股份表现更为突出,二季度股价成功翻倍,7月以来涨超10%。

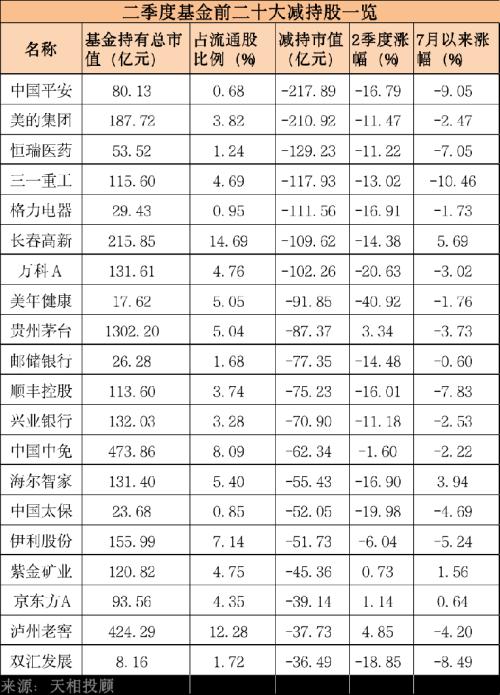

看点六:减持市值最多为中国平安(行情601318,诊股)

从基金减持操作来看,遭到减持的股票有很大一部分是房地产和金融公司。与此同时,尽管医药、消费是基金重仓的主要行业,也有部分股票遭到了减持。

根据天相投顾统计数据,公募基金二季度减持市值最多的是中国平安,达到了217.89亿元的减持。其次是美的集团和恒瑞医药(行情600276,诊股),减持市值分别为210.92亿元和129.23亿元。另外,基金二季度对三一重工(行情600031,诊股)、格力电器(行情000651,诊股)、长春高新(行情000661,诊股)以及万科A(行情000002,诊股)等4只个股的减持市值也达到100亿元以上。

值得注意的是,二季度贵州茅台也遭到公募基金减持,持股数减少585.25万股,持仓市值减少87.37亿元,占流通股比例相应减少0.47个百分点。二季度,持有茅台的基金数量减少114只,显示出部分基金已经退出茅台持股行列。

以偏爱白酒股著称的顶流明星基金经理张坤,二季度总体调仓方向也是减少白酒股仓位。其长期重仓的五粮液、贵州茅台遭到减持,其中,易方达中小盘二季度砍掉了一半五粮液和1/5的贵州茅台的持股。

看点七:部分绩优基金份额明显增加

伴随着二季报披露完毕,今年二季度净申购份额最高、最受资金青睐的一批基金也随之曝光。

根据天相投顾披露二季度期间基金份额变化数据,净申购份额居前的十大基金大多为过往业绩优良好的产品,也包括部分颇具话题性的基金,多由市场关注度较高的“流量基金经理”掌管。

二季度期间,张翼飞、李君合作管理的安信稳健增值A净申购份额为38.83亿份,位居所有主动权益类基金首位。同为他们管理的安信稳健增利A净申购份额为35.94亿份,位列第二。

由明星基金经理袁芳掌舵的工银圆丰三年二季度也受到资金欢迎,获得24.62亿份净申购。二季度该基金净值上涨 11.92%,伴随着份额与净值的双双增加,该基金的资产净值规模已突破百亿。目前该基金已经暂停申购赎回,以保持份额的稳定。

此外,谢治宇管理的兴全合润、林英睿管理的广发价值领先净申购份额分别接近20亿。刘彦春管理的景顺新兴成长混合、景顺长城鼎益混合分别获得10亿份以上的净申购。此外,周应波执掌的中欧远见两年、朱少醒担纲的富国天惠季度净申购量级也在10亿份以上。

看点八:目前股票型基金仓位87.96% 较一季度增加3.65个百分点

基金仓位情况也浮出水面。整体来看,二季度末基金平均仓位超73%,且有超半数基金进行不同程度加仓。

根据天相投顾统计,二季度末,包括开放式股票型、开放式混合型和封闭式股票型基金在内的3259只基金(分级基金合并计算),平均股票仓位为73.59%,较一季末增加3.76个百分点,但持股集中度略有下降,从一季度末的61.09%降至二季度末的60.92%。

其中,股票型基金平均仓位高达87.96%,较一季度末增加3.65个百分点;混合型基金平均股票仓位为70.42%,较一季度末增加3.73个百分点。

从单只基金仓位看,股票市值占净值比例在90%或以上的基金有1132只,股票仓位在80%~90%的基金有706只,可见二季度大部分基金股票仓位较高。