周期、科技还香不香?下半年押注哪些板块?基金经理最新研判来了

来源:中国证券报 2021-06-22 09:23:29

又到了各大券商中期策略密集出炉的时间。还有7个交易日,2021年上半年将收官,基金经理们也开始了下半年的投资布局。

整体而言,基金机构认为,下半年A股可能维持区间震荡态势,仍对权益市场的长期结构性的投资机会前景乐观,看好景气度较好的行业,如新能源汽车、电子等板块。

对于上半年表现最好的周期板块,基金经理之间出现分歧,有基金机构认为,接下来周期股整体性价比有所下降,建议逐步降低周期配置比例。但也有基金经理仍然看好,认为在经济复苏持续的背景下,周期板块仍有投资机会。

或维持区间震荡

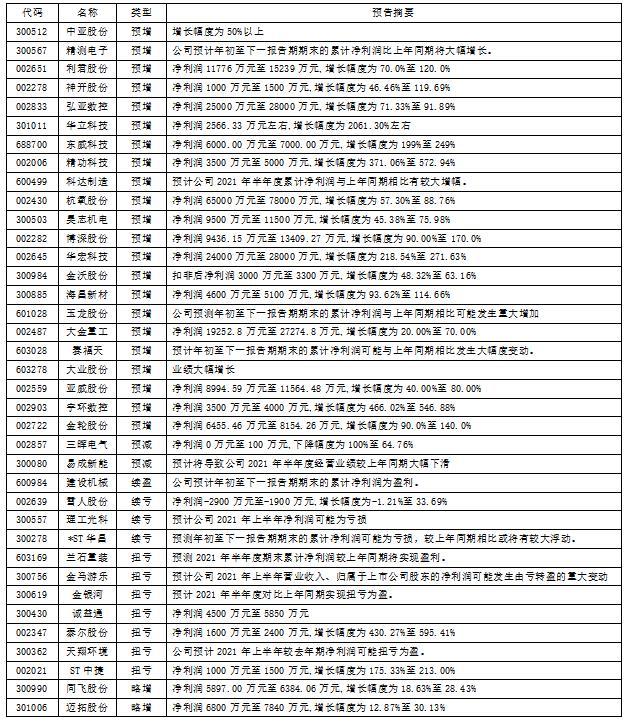

经历了2020年的上涨之后,A股市场从春节后开始震荡调整,截至6月21日,上证综指和深证成指今年以来的涨幅分别只有1.62%和1.18%。上半年通胀预期叠加供需错配,原材料价格持续上行,钢铁、采掘、化工等周期行业领涨。

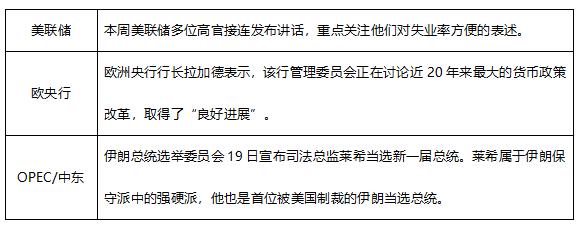

即将进入2021年下半程,基金经理开始着手布局下半年。对于下半年的宏观经济,汇丰晋信基金首席宏观及策略师闵良超表示,整体来看,经济可能会放缓,但斜率可控,因基建和消费有较大的空间,A股有可能继续区间震荡。考虑到当前的宏观环境,后续投资应以自下而上的选股为主,关注企业的基本面和盈利能力,优选基本面超预期,或者成长性能够覆盖和消化估值的优质上市公司。

金鹰基金权益投资部总经理陈立表示,展望下半年以及更长时期,全球经济整体复苏的力度和持续性尚需要观察,全球流动性的收缩预计是有序可控的。长期看,由于全球整体缺乏强有力的经济增长动能,维持较低增速概率大,全球中长期或仍将处于低利率环境。因此,投资者不应过度担忧,随着投资者对宏观流动性因素的认识提升后,市场将重回经济基本面。

对于A股而言,陈立认为,与大宗商品相关度高、利率敏感的顺周期行业不排除会有回调的可能。不过,当前A股上市公司已经超过4300家,在产业更迭背景下具备长期结构性的投资机会。中长期而言,对权益市场的前景保持乐观。

看好新能源车、电子等行业

银华基金指出,当前宏观经济仍在持续恢复,对全年流动性依旧维持谨慎,社融后续表现恐仍偏弱。历史上看,这样的宏观背景不利于估值的扩张,后续市场不易走出单边行情,超额收益主要来自两方面:一是行业景气度能穿越经济周期,且估值与长期成长能力较为匹配的板块。二是精选Alpha,尤其是中小市值中,市场认知尚不充分、估值较低的成长股。

银华基金建议,在行业配置上,建议均衡配置,一是建议逐步降低周期配置比例,配置银行等低估值行业以及自动化、汽车零部件等受益于全球经济复苏、出口产业链的偏中游制造类行业;二是中期看好受益于行业格局以及景气度仍较好的成长类子行业,如新能车、面板及军工等行业。

富荣基金表示,短期维持市场整体偏震荡的格局不变,中长期认为业绩成长仍然是核心主线,看好高景气周期的光伏和电动车、电子等,看好低估值银行、部分周期龙头。

诺安基金建议关注以下三大板块机会:一是科技板块,该板块近期或在行业基本面和政策的持续推动下有所表现;二是新能源板块,美国加码电动车刺激政策强化全球电动车逻辑正在验证,电动车板块行情或可延续;三是高端制造业,数据显示当前企业的资本开支在加大,未来业绩有望得到支撑。

加仓or减持?对周期股看法不一

周期板块是今年上半年最亮的星,精准把握周期股行情的基金,也在主动权益类基金中表现暂时领先,比如广发多因子、广发价值领先、宝盈产业优势等重仓周期行业股票的基金。

对于下半年周期股行情能否持续,基金机构有不同的看法。银华基金认为,虽然当前全球复苏共振,宏观仍处于向上趋势,大宗商品价格或仍有上涨动力,但周期股整体性价比有所下降,建议逐步降低周期配置比例。

也有基金经理表示,周期股上涨的主要逻辑就在于供需错配,一般情况下,只需要一到两个季度的时间,这种供需错配就会得到纠正,现在已是错配的尾部时间。

仍然看好周期行情的基金经理也有充分的理由。一位明星基金经理表示:“市场对周期品的分歧,关键是对宏观经济的判断存在分歧”。全球供需不匹配、不均衡的复苏,还会持续一段时间。在经济持续复苏的背景下,周期品尤其是上游资源品的价格上涨,或者说价格在高点维持的时间,可能比市场预期得要长。