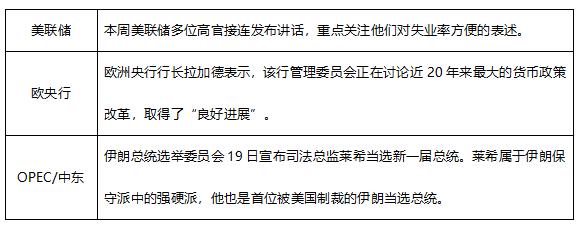

大卖150亿!双创ETF果然火了,华夏南方一日售罄!这些公司也快了

来源:中国基金报 2021-06-21 20:22:16

在中证科创创业50指数发布一个月后,跟踪该指数的首批9只双创基金于今日正式发行。

记者从各渠道方了解道,截至下午5时,据不完全统计,全市场对首批9只双创ETF的认购已近150亿元。其中,华夏基金募集超50亿元,南方基金募集超30亿,双双超过募集上限。

全市场认购近150亿

华夏南方提前结募

备受市场瞩目的首批科9只科创创业50ETF(双创50ETF)在今日正式开启认购。根据公告,南方、招商、嘉实基金发售仅限今日,而易方达、华夏、富国、华宝、银华、国泰基金则将发售三日。此次,9只双创50ETF选择限额发行,除华宝基金外,另外8家基金公司均设置了30亿元或35亿元的募集上限。

截至今日中午12点,华夏和南方的双创50ETF募集规模均超过了20亿元,易方达、招商、嘉实的双创50ETF募集规模约10亿元,富国募集约6亿,国泰双创ETF募集近3亿元。到了下午2点半,华夏基金募集超30亿,确认将比例配售,嘉实基金募集超12亿。

截至下午5时,全市场认购已近150亿。其中,华夏基金认购超50亿,南方基金认购超30亿,双双超过募集上限,将提前结募。此外,招商基金认购超20亿,嘉实基金募集近16亿(单网上)、华宝基金募集近6亿。

一位渠道人士指出,首日双创ETF发行还不错,主要有几个原因。首先,发行方基本都是头部基金公司,其渠道销售资源、能力都很强。其次,这些头部基金不少产品采取了重量级的基金经理,具有市场号召力和品牌吸引力。第三,双创50指数横跨创业板和科创板两大市场,科技含量更高、成长性更强。市场看好科技创新,最优质的科技创新企业正在向科创板、创业板汇集,它们有望成为中国版的“FAANG”,这也是火的原因。

一位基金公司人士分析指出,从首批上报双创ETF的基金公司来看,都是ETF业务处于第一梯队的基金公司。发行竞争会白热化,同时,随着两家提前结募,按照目前“闪电战”的思路,成立之后也可能以最快速度上市。

记者发现,此次9只双创50ETF发行单位主要集中于头部基金,前期各公司已做足了充分的准备工作,并纷纷派出了实力级基金经理。具体来看,华夏中证科创创业50ETF拟任基金经理徐猛、华宝中证科创创业50ETF拟任基金经理胡洁、易方达中证科创创业50ETF拟任基金经理成曦任职时间均超过5年。徐猛、成曦的管理规模分别超过800亿元和500亿元。

一位业内人士表示,一般而言,在跟踪指数相同的前提下,ETF产品的差异更多体现在基金公司的整体实力、投资运作的精细化管理,以及基金管理人的投研实力。

深圳一位指数与数量投资部负责人表示,未来更多是上市之后,在产品实际投资运作过程中、在存续期里,怎么去通过长期服务、通过投教推广、通过持营的方式去陪伴客户,去理解这个指数产品,以及去理解在不同市场阶段下的投资策略。

看好科创投资机会

数据显示,自2019年12月31日指数基日至今,双创指数涨幅已翻倍。

展望后市,国泰基金表示,4月中旬以来,芯片新能车等科技板块表现良好,一方面得益于货币相对宽松的环境,有利于提升市场的风险偏好,以科技股为代表的成长股迎来了表现的机会。另一方面这些行业的基本面也有一定支撑,新能车行业正在迎来扩产的新周期,此前披露的销售数据也反映了目前行业需求向好、产销两旺的局面;缺“芯”背景下的芯片产业链中部分公司具备相对更强的成本传导能力,可能会迎来一个量、价、盈利能力的三击。往后看,长期而言科技板块的景气逻辑没有发生变化,具备较好的配置价值,不过短期行业轮动速度很快,建议投资者不追击短期涨幅较大的热门板块,长短搭配,构建科技成长+周期的资产组合。

南方基金副总经理,首席投资官(权益)史博表示,科技股属于机会与风险并存的板块,在科技股中选择标的更多要从细分行业的角度寻找产业发展的趋势。一般而言,产业发展趋势会持续三年、五年甚至更长时间,而股市波动趋势往往比较短,如果能够找到比较好的长期发展趋势,在短期股市波动中就可以找到更好的介入时点和投资机会。从当前国内科技产业的发展前景来看,无论是5G,还是智能汽车,科技领域的带动力量很强。因此,在远期的未来,可以看到一批新兴科技类成长股的涌现。

华宝双创龙头ETF拟任基金经理胡洁认为,相比于美国市场科技板块市值占比已经达到33%,中国A股市场的科技板块市值占比仅15%,未来成长空间巨大。随着科技行业的迅速发展,美国纳斯达克100指数在过去的十年时间里涨了6倍左右,高收益率的背后是科技行业高速成长所带来的业绩与估值交相催化的“戴维斯双击”。不管是市场占比,还是潜在收益,战略新兴行业龙头公司所贡献的高成长动能,将有力撑起双创50指数未来巨大的想象空间。

华夏基金数量投资部总监徐猛表示,科创创业50成分股上市公司具备相对更高的研发投入。科创创业50指数汇聚了科创板和创业板中,主营业务为新一代信息技术、高端装备制造、新材料、生物、新能源汽车、新能源、节能环保、数字创意等新兴产业上市公司,伴随着上市公司研发成果的快速转化,未来成长空间广阔。

年内新发ETF达138只

较去年同期翻倍

截至6月18日,按基金成立日期统计,今年以来新基金成立数量771只,对应发行规模达15,138.15亿份,突破1.5万亿份关口。随着基金发行市场逐步回暖,各家基金公司ETF 产品新发越发“白热化”。

截至6月18日,今年新发行的ETF产品达138只,不仅较去年同期69只已经翻倍,且已超去年全年ETF发行总数。从规模来看,今年ETF总发行规模达705.90亿元,较去年同期591.63亿元大增长了20%。从单月来看,107只基金在本月开始发行,其中有20只为ETF产品,而去年同期新发行ETF仅4只。

国泰基金量化投资事业部总监梁杏认为,在前两年的结构性牛市中,市场热点此起彼伏,ETF的资产配置价值进一步得以凸显。从去年开始,各大基金管理人都积极布局了一系列ETF产品。ETF这种工具型产品的市场需求是比较大的,而且往后看还会不断扩大。由于布局较多,获批节奏相对密集,发行节奏也就比较密集。

华泰柏瑞指数投资部总监柳军则认为,ETF数量爆发的主要原因,还是在于近年来在沪深证券交易所引导下,基金行业开展了大量投资者教育和宣传工作,使广大投资者认识到了ETF这个产品类型,同时ETF也确实具备交易便捷、风格清晰、费用低廉的特点,从而充分激发了投资者对于优质ETF的需求,基金管理人为了满足投资者日益增长的产品需求,也在积极发行推出更多产品,形成“需求牵引供给、供给创造需求、供需相互促进”的动态平衡。

从申报情况来看,截至6月18日,今年以来递交申请材料的ETF产品多达169只,其中,139只ETF产品已被受理,100只ETF产品获批。证监会产品上报信息显示,5月以来,一批新ETF产品上报,大部分涉及电池、人工智能、数字经济、虚拟现实、旅游主题、光伏产业、卫星导航产业、智能汽车等领域。此外,还有多家基金公司布局疫苗与生物科技、恒生科技、畜牧养殖、动漫游戏等前期多受追捧的赛道。

永赢基金指数与数量投资部负责人万纯表示,目前指数投资正从“2.0时代”向“3.0时代”迈进。1.0时代整个市场布局的主要是一些宽基指数。2.0时代大家去争抢行业指数。3.0时代市场会进入到一个更精细化的时代,需要基金公司融入一些主动管理的思路。通过投研视角,给投资者提供一些风险收益比更好的产品,通过指数优化、精细处理构建更好的指数产品。