新希望地产:张明贵的隐形杠杆

来源:焦点财经 2021-06-15 20:22:17

焦点财经讯 徐准 2014年,刘永好老板找来精心培养的“高徒”张明贵,安排他去打理新希望的地产板块。

张明贵接下了这个重任。他在刘永好面前立下军令状:3年内每年业绩翻一番。

张明贵没让刘永好失望。他掌舵的新希望地产,在规模赛道上一路狂奔。销售额从2015年的73.66亿元,连续5年高速增长。

而在2020年冲击千亿规模之际,刘老板将张明贵提拔至新希望集团,新希望地产则交由张明贵的副手姜孟军接管。

在外人看来,接手一家千亿房企的姜孟军,应该庆幸自己拿到了职业生涯中的一把好牌。然而,新希望近日披露的一份债券年报,在核心指标看似不错之下却隐藏着一些不太乐观的信息。

迅猛增长的“少数股东”

新希望地产2020年债券年报显示,公司全口径销售规模突破千亿,销售金额同比增长40.1%。

同时,新希望地产“三条红线”全部达标,跻身“绿档”阵营。截止2020年末,新希望地产净负债率为66.29%,剔除预收后的资产负债率为66.55%,现金短债比为1.94。

期内,公司营收、净利均实现增长,2020年实现营收304.96亿元,同比增长66.98%;实现净利润28.42亿元,同比增长16.72%,核心指标均实现了大幅增长。

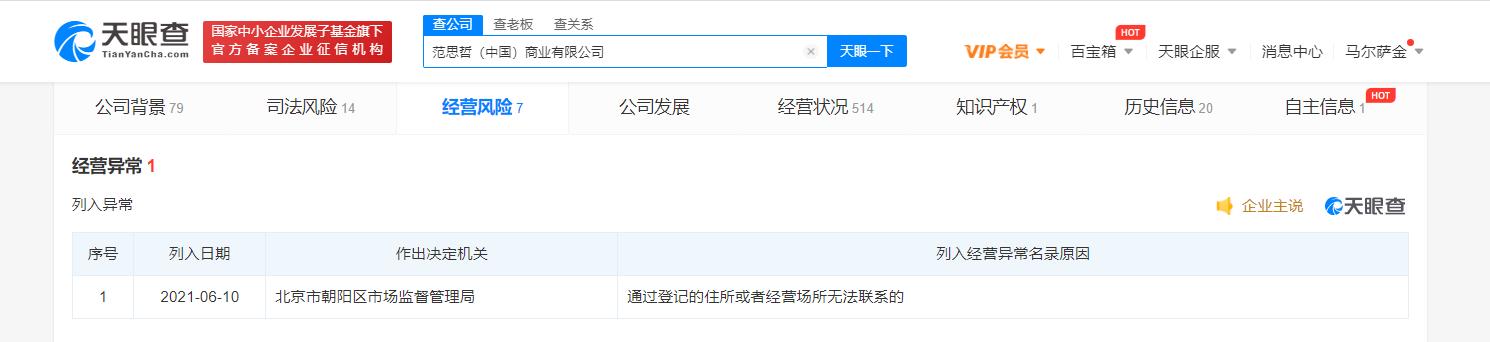

不过,在债券年报中,新希望地产并未披露其权益销售额,据中指研究院发布《2020年中国房地产企业销售权益TOP100》数据,其权益销售金额550亿元,相比全口径销售额几乎折半。

新希望地产的全口径销售额近年来增长迅猛。自2017至2020年,新希望地产的全口径销售分别为141.5亿元、303.1亿元、735.9亿元,1031亿元,但权益占比均保持低位。

权益占比较低意味着新希望地产规模的扩张较依赖合作开发,而且影响公司的回款率。

合作开发可以分为表外的合联营项目和表内的非全资子公司项目,对表外项目的投资体现在合并报表的长期股权投资,并表的合作项目体现在少数股东权益。

2020年,新希望地产少数股东损益为13.77亿元,归母净利为14.64亿元;而2019年,少数股东损益为8.8亿元,归母净利为15.53亿元。可见在2020年,少数股东损益占总净利已接近5成,相比上年同期有大幅提升,意味着近年来新希望地产的合营联营企业在逐渐增加。

合营联营企业数量的增加从长期股权投资也可以窥见端倪,2020年,新希望地产长期股权投资期末余额为152.91亿元,同比去年大幅增长232.96%, 公告解释称主要系公司本期新增合联营企业所致。

因房产项目通常有2-3年的结算周期,所以可以预计2022,2023年,新希望地产归母净利占总净利比例会进一步减少,随之上升的是少数股东损益占比。

少数股东的出资,新希望不用掏一分钱的利息,相当于一笔巨大的无息贷款,或者说是为新希望地产增加了一个隐形的杠杆。

2020年新希望地产新增土地总价的73%都在二线城市,在苏州、南京、杭州等城市补充土储,同时与万科、融创、保利、融信等房企,建立了长期的合作关系。

真假“绿档”

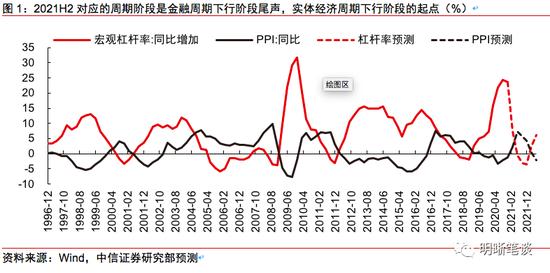

新希望地产一面扩大业务规模,而财务杠杆却在波动下降,大规模的永续债是财务报表变得更靓的奥秘之一。

从债券年报中,新希望地产的永续债在不断走高,2018-2020年底分别为6亿元、11亿元和32.68亿元。

永续债之所以在近年来被当作不少房企的“新宠”,是因为永续债计入所有者权益,既补充了资本金又不影响负债,直接优化资本结构,提升风险抵抗能力;

根据公式,净负债率=(有息负债-货币资金)/总权益,若把永续债从总权益中扣除算为有息负债,净负债率将为84.6%,虽并未触及红线,但相比实际净负债率有大幅增长。

而从三道红线扣除预售账款的资产负债率来看,若把永续债算到总负债里,根据公式,扣除预收账款资产负债率=(负债-预收账款)/(总资产-预收账款),这一指标已“转红”,高达72.36%

永续债虽能隐藏负债,但也蕴藏着中长期的风险,包括发行利率相对较高、到期后存在利率跳升风险,面临较大偿债压力。

高溢价拿地

虽“千亿”虚胖,但近年来,新希望地产也在不断扩储,在土地市场频频高溢价拿地。2020年4月,新希望地产击败金地、保利等17家房企,以23.6亿元的价格拿下佛山里水洲村地块,溢价率约48%,扣除配建面积后楼面价18252元/平方米,为佛山历史第二高价地。

在2019年,新希望地产在土地市场上的单价也屡创新高, 2019年3月29日,新希望以53.2亿的代价,在激战120轮后夺得南京栖霞区一宗土地,首次进入南京,楼面价为22628元/平方米,溢价率为28.8%。而该地块周边的保利朗诗蔚蓝销许均价才3万元/平方米。

在急速扩张之下,新希望地产也面临着维权的风波,部分城市政府主导的网络问政平台上,新希望地产被市民投诉虚假广告、“欺诈销售”等问题屡见不鲜。

如南京锦麟融誉府项目被曝在突破限价的基础上,精装标准大幅下降;温州白麓城项目被曝鼓包、构造柱移位等多个质量问题,温州十一峯楼盘精装房使用工程油漆等。

隐形高杠杆吞噬公司利润,高速扩张下带来产品质量投诉,规模“虚胖”等等,如何化解这一系列难题,将手中现有的一把牌打好,是新董事长姜孟军必须跨越的一道坎。