焦化厂库存压力不大—焦炭山西调研

来源:国泰君安期货 2021-06-02 09:16:20

五一节后,在钢材限产预期不断推高、原煤供应不断收紧的背景下,整个黑色系品种接连走强。这两周随着大宗商品价格涨幅过速、国家不断喊话要稳定大宗商品的价格,黑色系品种首当其冲,又面临断崖式下跌。政策端的变化成为当前黑色系品种价格起伏的核心驱动。焦炭作为产业链中相对间接承受政策影响的品种,其价格走向判断在市场上存有一定分歧。基于政策密集调控的影响思考,我们上周走访了山西4家焦化厂和2家洗煤厂,试图从现货的角度来揭示当前焦炭的产业特点和价格逻辑。

通过调研走访和深入对话,我们发现当前的焦炭产业存在以下几个特点:

1。 原煤现货市场供应紧张。

2。 焦炭现货供需矛盾突出。

3。 焦炭走势受政策左右的共识。

基于以上的实地调研分析得出的焦炭现货行业特点,我们回归到调研最初的主题,即焦炭价格的内在支撑。依据产业特点和政策经济分析,我们认可产业内对焦炭价格受政策影响颇深的共识,而和产业的对话也帮助我们印证了我们对焦炭价格变化的研究解读。

我们认为存在两个不同的过程递进推动了焦炭3月以来价格上涨的行情。

1。 贸易商跑了焦炭价格这波上涨的第一棒,3月价格大幅下跌之后,高成本地区焦化厂减产,焦炭产量下降。贸易商入场采购,带动焦炭价格第一轮反弹。

2。 钢厂利润转移成为推动价格上涨的第二棒。受钢厂端利润传导,焦炭继第3轮上涨后价格快速上行到2840元/吨。

但是,随着大宗商品整体价格上涨过猛,国家出面倡导对应调控。起初是下游钢材限产的口径有所放松,钢厂由限产和供应缺口预期推动的高利润受到瓦解挤压。5月19日国务院常务会议又就大宗商品价格攀升的不利影响提出要发挥我国煤炭资源丰富优势,督促企业在确保安全前提下增产增供。上游焦煤的供需矛盾预期或得缓解,焦炭面临上下游政策同时变动带来的价格预期松动。尽管钢厂限产放松给焦炭的需求预期带来一定改善,但是下游钢材的价格和钢厂利润不出现明显拐头,上游焦煤不出现新的矛盾价格支撑,焦炭价格或将持续偏弱运行。

01

调研内容

上周我们前往山西省调研了当地的焦炭,此次调研主要涉及4家焦炭生产企业和 2 家洗煤企业。通过调研走访和深入对话,我们发现当前的焦炭产业存在以下特点。

1。原煤现货市场紧张

焦化厂普遍反映厂里的焦煤库存偏低,市场煤价强势且供不应求。

首先,国内煤矿资源受环保政策影响,现货商表示上游焦煤供应非常紧缺。据悉环保督察组在山西一直入驻至 5 月 7 日,政策落地和监管执行环节都非常得严格,原煤主供应大受压制。

其次,受中澳关系紧张和切断经济联系影响,澳煤进口从供应源中划去,进一步加重原煤供应压力。

最后,受疫情管控影响,外蒙煤的进口量也大打折扣。据了解,为了防止疫情输入,外蒙煤的大巴运送司机需要在口岸接受新冠检测并确保在24小时内离开国境。大巴司机的通关效率极低,运煤量也从之前的1100-1200车每天减少到100-150车每天,原煤进口量下降明显。

因此,受内部环保管控和国际政治经济形势影响,原煤供应总量处于较为紧张的状态。

另外,受环保政策要求,煤炭禁止露天堆放,导致洗煤厂和焦炭厂的库容缩小,库存“蓄水池“缩小对煤炭供应紧张的调节应对能力降低,更是助推了市场的供应矛盾。

对于焦化厂来说,其用煤库存通常会保证在10-15天。但是我们参访的企业当前用煤库存大多在3-7天,处于绝对低位。焦化企业A表示其将不准备扩张焦化产能,而主攻煤的开采投资来迎合市场机遇。焦化企业C表示作为一个同时拥有焦煤和焦炭生产业务的集团,其焦煤在集团内部供应都面临困难短缺的局面,当前其焦煤库存在8万吨左右,大概是6天的用量。洗煤厂企业B也反映目前市场精煤处于没货状态,而过去被视为低品位而需求走低的山西瘦煤,目前则被用作配煤替代进口煤的高挥发性而需求走高。焦煤的供应偏低伴随而来的是市价走高,焦化厂E上周表示当前他们的煤价成本已经达到1900元/吨左右。从现货库存变化、用煤品种结构变化和煤价过高的角度都可以说明原煤目前在现货市场供应紧张的问题。

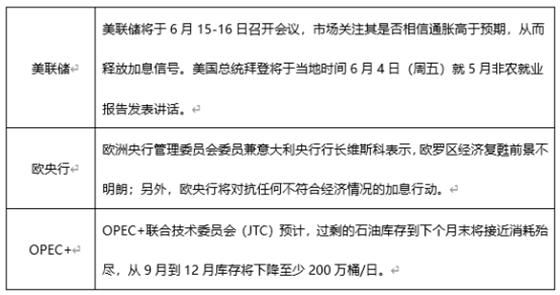

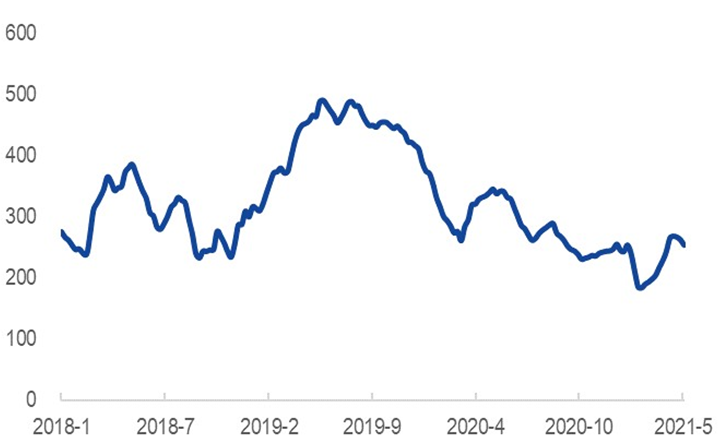

图1:100家独立焦化厂:炼焦煤:库存:中国(周)单位:万吨

资料来源:Mysteel,国泰君安期货产业服务研究所

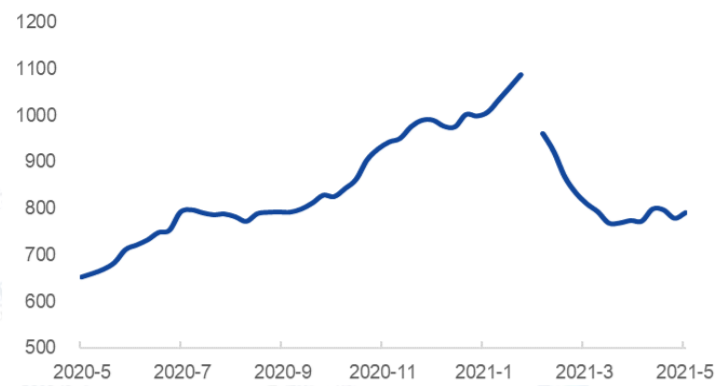

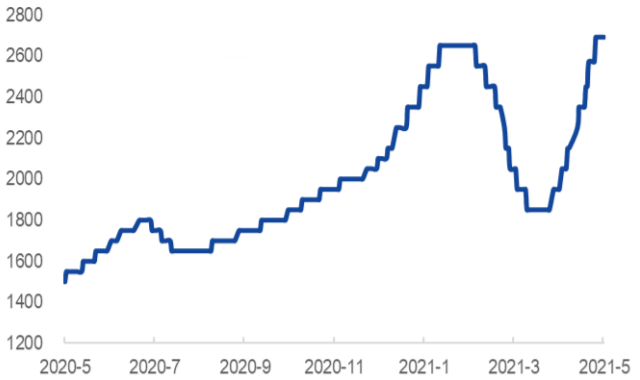

图 2:主焦煤:A10.5,S1.3,G75:现货价:柳林(日)出厂承兑含税单位:元/吨

资料来源:Mysteel,国泰君安期货产业服务研究所

2。焦炭现货供需矛盾突出

受焦煤供应极度紧张的传导,焦炭面临“无米之炊”的困境,供应相应短缺。下游钢厂前期受利润驱动不断加产,对焦炭的需求也随之加大,焦炭价格面临现货提涨幅度不断扩大,提涨速度不断加快的境地。参访的焦化企业也都表示当前市场的利润比较可观。焦化企业A告诉我们当前市场一级焦供应紧张,主要是由于钢厂端需求旺盛。焦化企业A在港口的现货价格已经涨到第9轮的水平。焦化企业A还反映当前沿海地区的钢厂受外需拉动,焦炭处于一货难求的状态。焦化企业C和D也表示目前下游需求抢手但供应不足,厂内需要给不同客户控量供应。焦化企业C目前厂内的常备库存只有2-3万吨。焦化企业E表示过去自己都是将货运送到钢厂,而现在出现了大多数厂家为了抢货自己前来提货的模式。焦炭库存低,钢厂追着买,焦炭当前的现货供需一度紧张,焦化厂的生意经营和利润较以往有明显改善。洗煤企业F反应当前焦化厂普遍处于“焦炭不落地,保量不报价”的阶段。从焦化企业供需现况和经营模式改变的角度来看,焦炭现货供需矛盾确实比较突出。

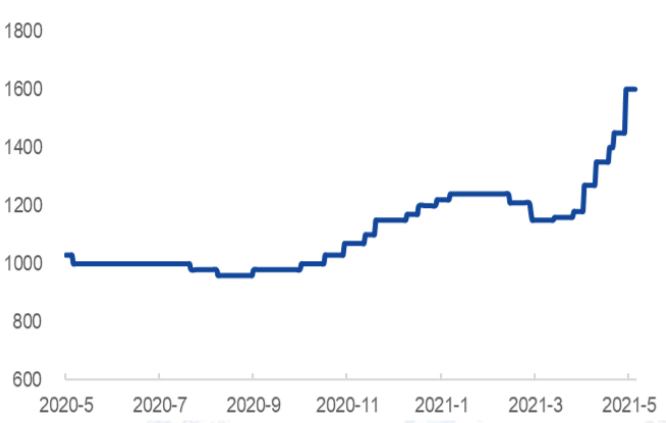

图 3:110 家钢铁企业:焦炭:库存:华中(周) 单位:万吨

资料来源:Mysteel,国泰君安期货产业服务研究所

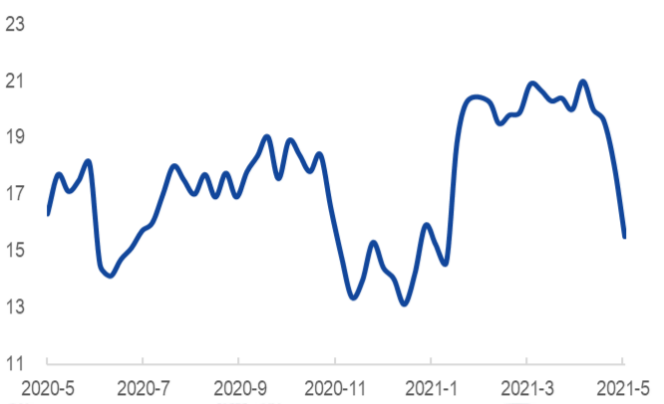

图 4:准一级焦:A13,S0.7,MT8,CSR60:出厂价格:吕梁(日) 单位:元/吨

资料来源:Mysteel,国泰君安期货产业服务研究所

3。焦炭走势受政策左右的共识

焦炭厂家都很认可当前焦炭市场的需求和利润。但是对于后续的走向以及利润的可持续性,他们都围绕国家政策的影响表示具有不确定性。在上周,企业B对焦炭走势的判断是政策不改的情况下,焦炭短期面临涨快涨慢的问题。企业C也表示“政策因素”是焦炭价格变化的核心驱动力。焦化厂D更多地担心钢材端价格下跌和利润加压给焦炭带来的价格压制。焦化厂E和洗煤厂 F 认为大形势不放,价格不好大跌。

关于国家对焦炭行业提出的产能置换计划,我们也咨询了相关落地情况。焦化企业E表示他们正和某厂进行产业合并,合并后他们的产能将从两个4米3的炉子置换成一个年产能200万吨的炉子。他们提出置换后的炉子随着新炉子开工率的提高,其实际产量应该是高过预期的。另外,在产能置换项目推进的过程中,焦化厂是先建后拆,没有新旧交替的间隔期,因此,产能置换对产量的压减效果或低于预期。

02

产业探讨

基于以上的实地调研分析得出的焦炭现货行业特点,我们回归到调研最初的主题,即焦炭价格的内在支撑。依据产业特点和政策经济分析,我们认可产业内对焦炭价格受政策影响颇深的共识,而和产业的对话也帮助我们印证了我们对焦炭价格变化的研究解读。

我们认为存在两个不同的过程递进推动了焦炭继3月大跌以来的价格回涨运行逻辑。

1。 贸易商跑了焦炭价格这波上涨的第一棒,3月价格大幅下跌之后,高成本地区焦化厂减产,焦炭产量下降。贸易商入场采购,带动焦炭价格第一轮反弹。因此,最开始的回涨是源自贸易商主导下的焦化厂库存向港口转移。从升贴水结构看,进入4月之后,焦炭2109升水2105,2105升水现货。期现贸易商不断地买现货抛期货操作,强化了焦化厂环节的库存下降。

图 5:230 家独立焦化厂:焦炭:库存:中国(周) 单位:万吨

资料来源:Mysteel,国泰君安期货产业服务研究所

图 6:焦炭:港口库存合计:中国(周) 单位:万吨

资料来源:Mysteel,国泰君安期货产业服务研究所

2。 钢厂利润转移成为推动价格上涨的第二棒。在3轮上涨之后,贸易商基于2-3月的暴跌,认为价格持续向上的空间有限。于是,贸易商的补库环节开始衰竭。同期下游钢厂利润不断扩张,钢厂高利润下, 焦炭会出现明显的库存周期。从2017年的经验来看,钢厂的补库操作将在短时间内带动焦炭价格快速上行。受钢厂端利润传导,钢厂高利润刺激下游的高价增产需求,焦炭继第3轮上涨后价格快速上行到2840元/ 吨。

但是,随着大宗商品整体价格上涨过猛,国家出面倡导对应调控。起初是下游钢材限产的口径有所放松,钢厂由限产和供应缺口预期推动的高利润受到瓦解挤压。5月19日国务院常务会议又就大宗商品价格攀升的不利影响提出要发挥我国煤炭资源丰富优势,督促企业在确保安全前提下增产增供。上游焦煤的供需矛盾预期或得缓解。尽管钢厂限产放松给焦炭的需求预期带来一定改善,但是下游钢材的价格和钢厂利润不出现明显拐头,上游焦煤不出现新的矛盾价格支撑,焦炭价格或将持续偏弱运行。

(文章来源:国泰君安期货)