光期研究:中后期橡胶期权波动率如何变化?

来源:陆家嘴大宗商品论坛 2021-05-27 10:25:52

主要观点

未来三个月来看,在供给强需求弱的演变格局下,特别是进入到7月份天胶主产区迎来供应高峰以后,天然橡胶市场整体偏弱运行,预计RU2109合约在13000-15000元/吨区间震荡。

从基本面看,供给趋增、需求偏弱、库存较高,橡胶基本面大概率呈现震荡格局;从价差结构看,基差和品种价差绝对值大幅度回归,产业矛盾趋弱。综合分析,中后期橡胶期权波动率大概率下降。

期权投资策略推荐卖出双跨,企业可参与备兑策略,已达到经营增益的目的。企业套保策略推荐海鸥策略。

正文

一、天然橡胶基本面:供应放量需求存隐忧,橡胶缺乏上涨动力

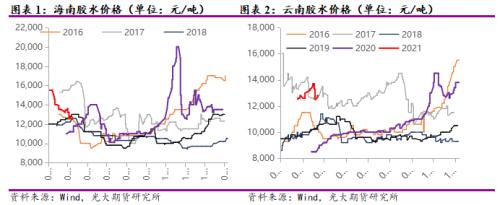

新割胶季到来供应持续放量。国内产区来看,两大主产区陆续开割,胶水产量不断增加。海南方面,今年橡胶树长势良好,个别地区3月底开割,4月中旬开始割胶面积扩大,供应放量情况下原料价格呈现明显高位回落走势。云南方面,3月中上旬云南产区局部出现白粉病,加上降雨偏少影响,开割时间有所推迟。截止到5月中旬,云南产区开割率在40%左右,预计五月底能够全面开割。整体上,除云南局部遭遇白粉病以外,国内产区物候条件良好,有利于后期产量的释放。国外主产区来看,目前泰国北部和越南陆续开割,预计5月底泰国南部、马来西亚正式开割。物候条件来看,未来三个月无论是降雨还是温度均相对正常,有利于产量释放。

目前来看,原料价格相比去年同比大幅增加。2月份泰国陆续停割之后,胶水价格快速攀升至60泰铢/公斤左右,相比于往年同比大增40%。国内产区的原料价格同样较往年大幅上涨。原料价格的大幅上涨有利于提升胶农的割胶积极性,在天气正常的情况下,主产区产量有非常强烈的放量预期。

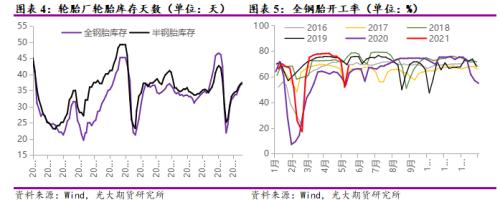

成品库存不断累积,轮胎开工开始高位回落。3月下旬开始,轮胎内销市场的疲弱,同时经销商进货积极性低,导致轮胎厂成品库存不断积累。截至5月中旬,轮胎厂成品库存快速上升至35天左右。在成品库存压力下,4月份以来轮胎开工率呈现明显高位回落态势。数据显示,五一节后全钢胎轮胎开工率回升至69.83%,同比增加16.53%,但相比于2019年下滑5.91%。环比来看,当前70%的开工率明显低于4月的76.3%以及3月份的76.8%。

成本传导不畅,轮胎厂按需采购原料。在天然橡胶、合成胶、炭黑等轮胎原料价格纷纷低位大幅反弹的情况下,轮胎厂纷纷提价,但终端轮胎价格依旧十分疲弱,为初进销量,轮胎厂不得不转而实施促销政策。4月份半钢胎经销商加权平均价为465元/条,较2020年11月低点上涨仅仅2.1%;全钢胎1256元/条,较2020年10月低点上涨5.3%。

轮胎成本传导不畅的情况下,轮胎厂对原料采购保持谨慎态度,按需采购为主。即使2月份天然橡胶快速拉涨,轮胎厂依旧没有出现囤积原料的情况。

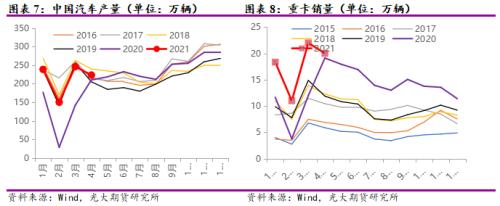

轮胎配套市场走弱预期强烈。国内汽车月度产量在3月份达到上半年高点,随后逐月下降,7-8月达到低谷。从今年汽车单月产量变动来看,符合以往季节性变动规律,未来三个月汽车产量将季节性回落,再加上年初以来全球汽车生产企业都面临芯片短缺的困扰,轮胎配套市场难有向好表现。

重卡销量的火爆支撑全钢胎消费。数据显示,今年1-4月重卡市场累计销售超过73万辆,比上年同期增长57%。这是重卡市场连续第13个月刷新纪录——从2020年4月直到2021年4月,重卡市场每个月的销量都刷新了当月销量纪录,创造月度销量的新高。重卡销量的火爆更多是政策原因导致的,2021年7月1日起将全面实行国六,政策推动下的换购潮即将在下半年落幕,由此能够推断7月起重卡销量将出现大幅下滑。

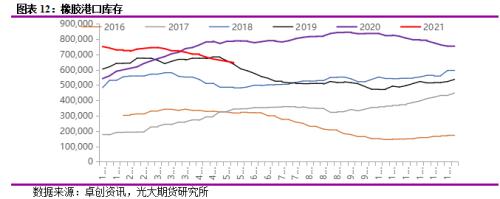

天然橡胶自身供需来看,未来天然橡胶逐步进入新割季,供应放量预期强烈。需求端,替换市场持续疲弱,替换市场在下半年新国标实施以后重卡销量将大幅下滑,轮胎开工下调压力加大。弱预期情况下天胶价格缺乏上涨动力。但盘面向下空间同样有限,一是当前天胶依旧处于去库进程中,青岛港(行情601298,诊股)口库存67万吨,较年初下降8.4万吨左右,交易所RU库存17.84万吨,同比下降6.1万吨。二是盘面近期大幅下跌之后基差快速收窄。

未来三个月来看,在供强需弱的演变格局下,特别是进入到7月份天胶主产区迎来供应高峰以后,天然橡胶市场整体偏弱运行,预计RU2109合约在13000-15000元/吨区间震荡。

风险点:东南亚产胶国疫情超预期

二、期权波动率:当前波动率处于中等水平,预计中后期波动率逐步下降

1.当前橡胶期权波动率处于中等水平

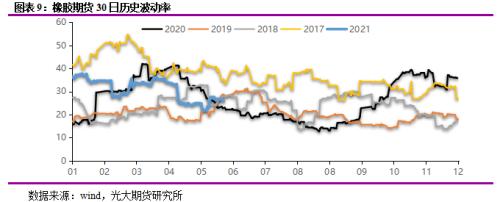

进入2021年后,橡胶期货30日历史波动率逐步走低,当前为25.82。处于中等水平。

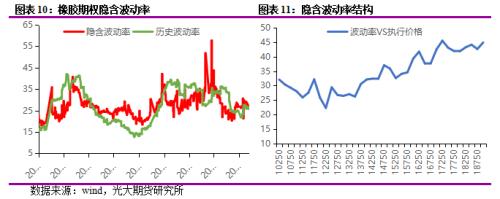

橡胶期权隐含波动率变化趋势与期货历史波动率基本一致,但噪声水平较高。当前橡胶期权隐含波动率为26.46,处于中等水平。

从隐含波动率结构看,个别高价位合约期权隐含波动率偏高,低价位合约期权隐含波动率水平相对较低。

2.后期橡胶期权波动率如何变化?

从橡胶基本面看,供给端,物候条件较好,未来天然橡胶逐步进入新割季,供应放量预期强烈。需求端,替换市场持续疲弱,替换市场在下半年新国标实施以后重卡销量将大幅下滑,轮胎开工下调压力加大,需求偏弱。库存端,港口库存54.28万吨,虽然较年初小幅下降,但依然处于较高水平。综合可知,橡胶基本面结构明显:供给趋增、需求偏弱、库存较高,典型的震荡格局。在价格呈现震荡形态时,期权波动率大概率趋降。

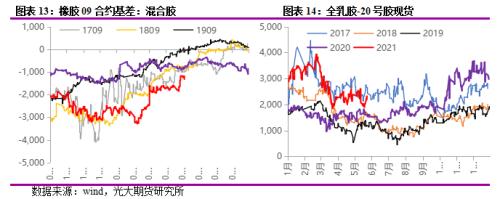

从价差来看,当前橡胶09合约基差为-1000左右,较前期持续回落。当前全乳胶-20号胶现货价格约为2300,同样较前期持续回落。无论是基差还是现货品种价差,其绝对值都较前期明显回归,处于较低水平,说明橡胶产业矛盾趋弱。期权波动率或将伴随产业矛盾趋弱而下降。

总结,从基本面看,供给趋增、需求偏弱、库存较高,橡胶基本面大概率呈现震荡格局;从价差结构看,基差和品种价差绝对值大幅度回归,产业矛盾趋弱。综合分析,中后期橡胶期权波动率大概率下降。

三、橡胶期权投资策略

1.做空波动率or获得时间价值?

由基本面分析可知,未来三个月来看,在供强需弱的演变格局下,特别是进入到7月份天胶主产区迎来供应高峰以后,天然橡胶市场整体偏弱运行,预计RU2109合约在13000-15000元/吨区间震荡。

结合橡胶期权波动率水平分析,可以采用卖出双跨策略:卖出1手RU2109-C-15000,同时卖出1手RU2109-P-13000。策略目的为赚取波动率下降或时间流逝带来的价值。组合策略希腊值:Delta:0.41、Gamma:-0.0035、Vege:-477.32、Theta:78.36。

近月合约可采用类似策略。

2.现货贸易企业如何利用期权做经营增益?

如前文所述,中后期内橡胶价格或呈现震荡行情,现货企业贸易利润或将收窄。企业如何利用期权做经营增益呢?由基本面分析知,未来三个月,预计RU2109合约在13000-15000元/吨区间震荡,即RU2109跌破13000元/吨和突破15000元/吨概率较小。有现货卖出需求的企业可做备兑看涨策略,即卖出RU2109-C-15000;有现货买入需求的企业可做备兑看跌策略,即卖出RU2109-P-13000。

以备兑看涨策略为例,持有现货基础上,卖出一手RU2109-C-15000期权,收取期权费486元/吨。

近月合约可采用类似策略。

四、橡胶期权套保策略 ---以卖出套保为例

如上文分析,未来三个月,RU2109合约大概率在13000-15000元/吨区间震荡。但如果现货企业担心橡胶价格出乎意料大幅下跌,可以采用海鸥期权做套保,该策略特点是既能防止大幅度的价格下跌风险又保留部分价格上涨利润空间,同时降低了期权费成本。

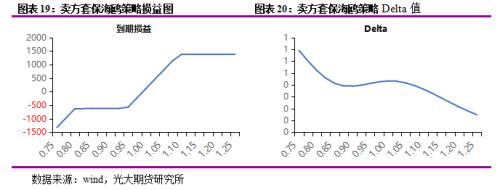

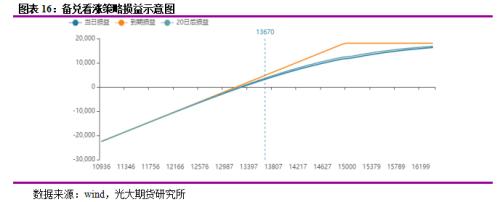

海鸥期权组合策略示例:买入一手RU2109-P-13000,卖出一手RU2109-P-11000,同时卖出一手RU2109-C-15000。具体执行价位可根据企业风险承受度调整。

备注:红色为盈利价格区间、绿色为亏损价格区间、灰色为不赢不亏价格区间

为分析套保期间价格变化、时间损耗、波动率变化对套保效果的影响,我们假设以下特定场景分析:价格变化25%,套保期为20个交易日,期间隐含波动率变化5个点,基于Python编程模拟策略收益效果,如下图表所示。