羊乳粉不好卖了?红星美羚IPO产品单价波动大 存货周转率走低

来源:投资时报 2021-05-17 13:23:25

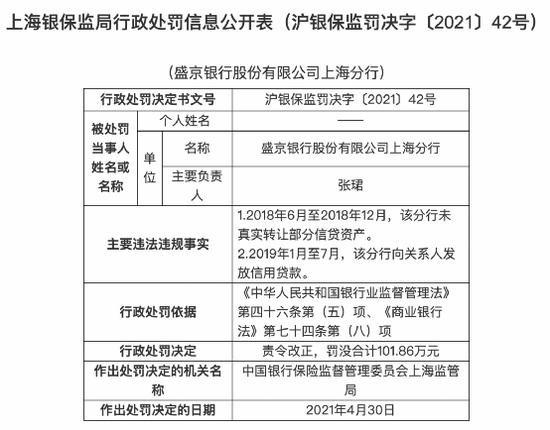

报告期内,红星美羚儿童及成人乳粉平均单价及销量变化较为明显。在2019年均价达到高点时,其儿童及成人乳粉销量落至近三年低点,在2020年单价回落后,相关乳粉产品销量也有所回升,但仍未达到2018年水平

《投资时报》研究员 董琳

被誉为“中国羊乳之都”的陕西省富平县,生产的羊奶粉已在国内占据羊乳粉的“半壁江山”。而羊乳粉生产制造企业陕西红星美羚乳业股份有限公司(下称红星美羚)便位于此地。

《投资时报》研究员注意到,新三板退市后,红星美羚向证监会递交了上市申请书,正式冲击创业板。

此次IPO,红星美羚拟发行股份不超过2130万股,为进一步提升和优化公司生产设备、提高产品质量以及扩大公司的现有销售规模,提升市场占有率,该公司此次募集资金3.14亿元,计划用于红星美羚奶山羊产业化二期建设项目、红星美羚永庆奶山羊养殖园区建设项目、网络营销和补充流动资金。

股权方面,据招股书显示,王宝印持股70.3%,为该公司控股股东。王惠茹持股4.55%,王立君持股4.67%,王保安持股0.28%,上述四人合计持有公司股份79.8%的股份,为红星美羚的共同实际控制人。

需要指出的是,上述四名实际控制人中,王惠茹系控股股东王宝印之配偶,王立君系王宝印之女,王保安与王宝印为兄弟关系。可以看到,这是一家家族控股企业。

从业绩数据上看,2018年至2020年(下称报告期),红星美羚营收分别实现3.14亿元、3.42亿元、3.63亿元,净利润分别为0.41亿元、0.45亿元、0.55亿元,业绩虽呈逐年增长但增幅较低。

同时,《投资时报》研究员翻阅该公司招股书注意到,报告期内,红星美羚主营产品平均单价波动较大,销量增长趋缓的同时存货居高不下。此外,在产能利用率尚未饱和的情况下该公司仍要募资扩产,募资合理性值得关注。

对此,红星美羚回复《投资时报》表示,我国羊乳制品行业消费需求量将保持持续上涨的趋势,公司产品拥有较为广阔的市场空间。在疫情影响下,部分消费者消费压力加大,公司在保证持续增长和合理盈利的基础上,将部分产品调价,力争让活性羊奶受益于更多的消费者。

价格浮动明显

红星美羚创建于1998年,主营羊乳制品研发、生产和销售,产品包括婴幼儿配方乳粉、儿童及成人乳粉和全脂纯羊乳粉(大包粉),包含“德瑞兰帝”“羚恩贝贝”“富羊羊”三个系列产品。

报告期各期,其儿童及成人乳粉、婴幼儿配方乳粉合计占当期主营业务收入的比例分别为99.35%、94.23%及95.51%。其中,儿童及成人乳粉收入分别为1.77亿元、1.15亿元、1.14亿元,占当期主营业务收入的比重逐年缩减,依次为56.74%、34.11%、31.36%;婴儿配方乳粉收入分别为1.33亿元、2.02亿元、2.32亿元,占当期主营业务收入的比重持续上升,依次为42.61%、60.12%、64.15%。

《投资时报》研究员注意到,报告期内,该公司儿童及成人乳粉的平均单价分别为7.89万元/吨、8.43万元/吨、7.93万元/吨,变动较为明显。与之相对应的是,报告期内,该产品销售量分别为2238.84吨、1360.14吨、1431.99吨。可以看到,在2019年均价达到高点时,其儿童及成人乳粉销量反而落至近三年低点,在2020年单价回落后,相关乳粉产品销量也有所回升,但仍未达到2018年水平。

销售模式上,红星美羚采取经销为主、直销为辅的销售模式。经销模式为该公司最主要的销售渠道。报告期内,经销销售收入占其全部主营业务收入比重达到90%以上。具体来看,该公司在某一区域选取经销商作为合作伙伴,将产品以卖断方式直接销售给经销商,经销商通过销售合同约定的经销渠道将公司产品销售给终端客户及最终消费者。同时,该公司在天猫、京东等电商平台、大中型商超以及直销门店实行直销模式。

分析人士认为,红星美羚目前的经销模式较为滞后,仍是大经销合作制,其认为只要将利润大幅度让给经销商就会激励渠道延伸。但目前,消费者的品牌认知和经销商的利润诉求存在偏差,消费者不会花费高额价钱购买小品牌产品,这就导致即使厂家让利销量仍无法抬升,最终产生大量积压存货。

红星美羚主要产品销量及单价变动情况

数据来源:公司招股书

存货周转率不及同行

羊奶粉不同于其他的食品或饮品,超过期效的原材料和商品必须要予以报废。尽管出于经营考虑,该公司需要维持一定的安全库存量,但红星美羚的存货一直居高不下。

招股书数据显示,该公司存货主要由半成品、原材料、库存商品等构成。报告期内,其存货账面价值分别为1.3亿元、1.76亿元和1.63亿元,占同期流动资产的比例分别为66.39%、67.13%、55.02%。

值得注意的是,该公司存货中半成品的占比分别为80.89%、86.75%、84.25%,通过招股书披露可知,其半成品(基粉)保质期为18个月,半成品加工成产成品后保质期为18—24个月。这就意味着,2年内卖不出的产品,所有的库存都要做计提存货跌价或坏账准备。

但是,红星美羚在其招股书中表示,由于产品基本供需关系与竞争格局未发生明显变化,经测试后预计存货可变现净值不低于账面价值,未出现减值情形,无需计提跌价准备。

与此同时,红星美羚存货周转率则持续下滑,报告期各期分别为2.32次、1.38次和1.28次。在同行业可比公司中,除了与澳优乳业数值相近外,其存货周转率均远低于三元股份(行情600429,诊股)、伊利股份(行情600887,诊股)和新乳业(行情002946,诊股)。

随着大众购买品牌集中度的提高,品牌混战持续升级以及未来市场的不稳定性,较高的存货以及较低的周转速度,对于红星美羚无疑是一种潜在经营风险。

对此,红星美羚回复《投资时报》研究员表示,公司存货周转率水平与产品加工、营销链条较长以及备货规模水平较高相匹配。不过其也在招股书中坦言,若未来不能有效进行存货管理,较大的存货规模可能会影响到公司的资金周转速度和经营活动现金流量,降低资金运作效率。

红星美羚存货主要构成情况

?

数据来源:公司招股书

巨大产能如何消化?

报告期内,红星美羚羊乳制品销量分别为3348.36吨、3091.03吨、3413.91吨。事实上,红星美羚的产品销量在2018年就呈下滑趋势,从2017年的3717.11吨减少368.75吨,同比下降9.92%;2019年较2018年销量再次缩减257.33吨,同比降幅7.69%。而2020年其销量之所以回缓,是由于2020年8月红星美羚将其富羊羊婴幼儿配方羊奶粉零售价从328元/800g降为188元/800g,降幅高达42%,通过大幅降价挽回了销量。尽管如此,该公司羊乳制品的销量较2017年仍下降303.2吨。

据招股书披露,红星美羚羊乳制品产成品设计产能每年为4320吨,报告期内,该公司的产能利用率分别为78.68%、74.07%、81.38%,并未达到饱和。

即便如此,红星美羚仍计划进一步扩大产能,此次募集资金中仍有1.6亿元计划用于建设奶山羊产业化二期项目。

该项目产品为羊乳粉,包含婴幼儿配方羊乳粉和调制羊乳粉,项目达产后总设计加工能力为年产1万吨羊乳粉。也就是说,募投项目全部投产后,加上新增的1万吨羊乳粉产能,红星美羚羊乳制品的设计产能将达到1.43万吨/年,相当于其目前年销量的4倍多,超出现有产能的3倍以上。

且不说红星美羚高存货如何清理,扩大产能也将导致该公司营业成本走高,产能过剩无法消化的风险提升。对此,红星美羚回复《投资时报》表示,我国羊乳制品行业消费需求量未来几年预计将保持持续上涨的趋势,公司产品拥有较为广阔的市场空间。因此,公司计划优化资源进行行业横向整合,同时继续向上下游延伸,攻关品牌建设,大幅提高行业与国外品牌的竞争力。