港股投资又添新工具 权威研报透析首批恒生科技ETF投资价值

来源:金融界网 2021-05-08 10:24:38

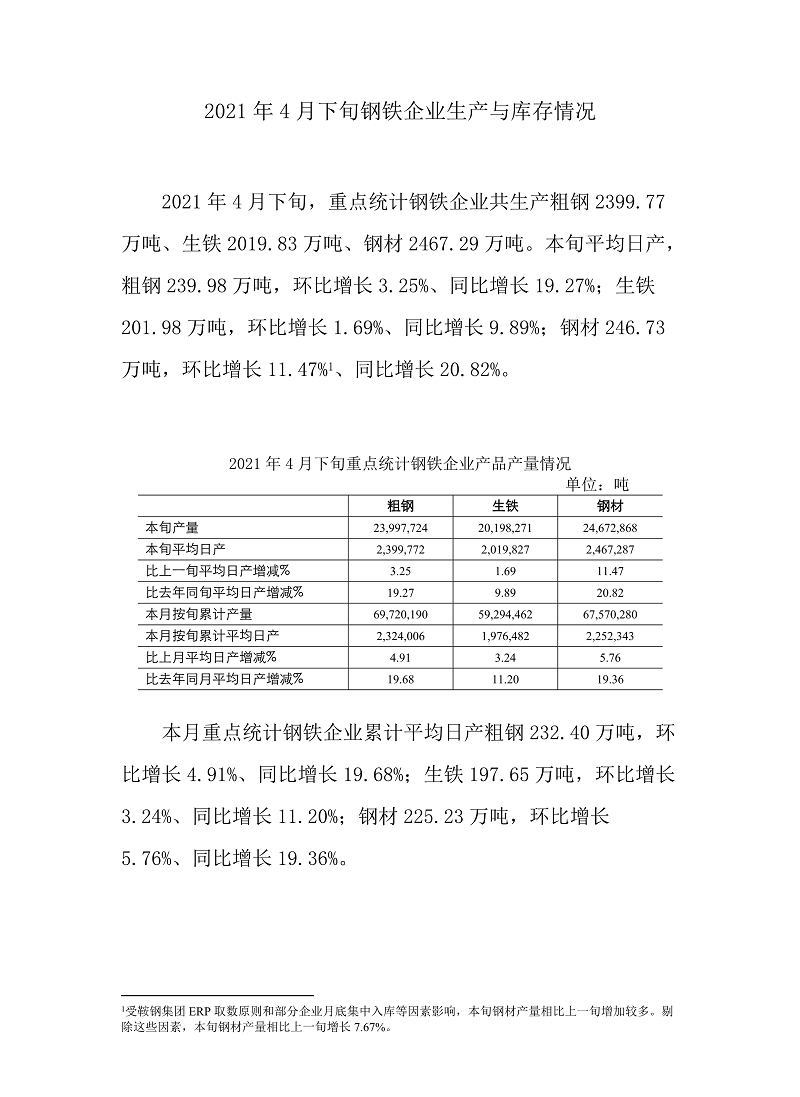

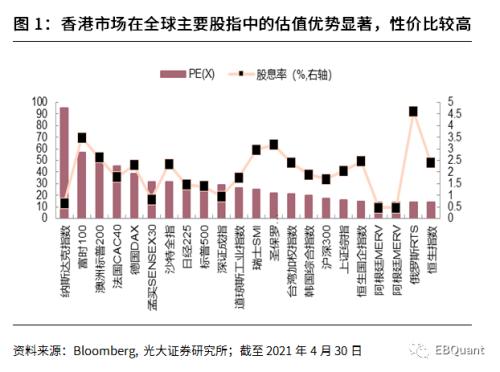

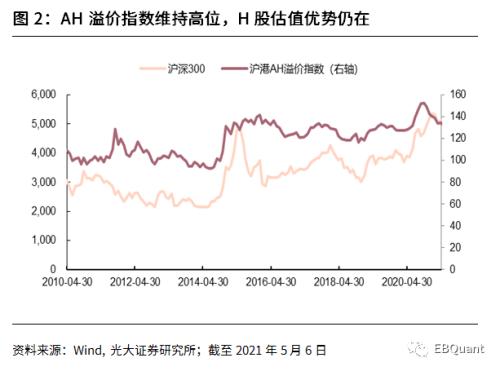

光大金工近日发布的《港股投资又添新工具,新经济指数备受关注——首批恒生科技ETF获批点评》中指出,截至4月底,恒指PE回调至13.75x,国企指数PE上升至14.52x,横向比较来看港股仍是全球风险资产的估值洼地,性价比优势仍较为突出。港股市场投资热度的回升与港股相对于A股的估值优势有关。截至2021年5月6日,沪港AH溢价指数收盘价为133.36,处于历史相对高位,港股相对A股的估值优势依然存在。

报告从以下三部分阐述了港股的投资价值,并提出:作为配置恒生科技指数的良好工具,建议关注现已完成审批的恒生科技ETF产品。

1、首批恒生科技ETF获批,因新经济龙头成分股备受关注

首批恒生科技ETF获批。2021年5月6日,华夏、嘉实、易方达、博时、华安、大成共六家基金公司于2020年8-9月上报的恒生科技ETF产品正式获批,此前华泰柏瑞南方东英恒生科技指数ETF(QDII)也于2021年4月28日获批。其中,华泰柏瑞南方东英恒生科技指数ETF实质上是ETF联接基金,通过投资南方东英恒生科技指数ETF(于2020年8月在香港联交所挂牌上市),实现对恒生科技指数的跟踪;而最新获批的6只ETF产品则直接复制恒生科技指数进行投资。

恒生科技指数是中国新经济龙头的代表,自发布以来备受市场关注。恒生科技指数(HSTECH.HI)发布于2020年7月27日,是继恒生指数和恒生中国企业指数之后,恒生指数公司推出的第3只指数,该指数在资讯科技业、医疗保健业、非必需消费业、工业、金融业5个行业中优选30只最大的香港上市科技企业,以流通市值加权编制而成,成分股不仅涵盖腾讯(0700.HK)、阿里巴巴-SW(9988.HK)、京东集团-SW(9618.HK)、网易-S(9999.HK)等传统互联网巨头,还包括美团-W(3690.HK)、快手-W(1024.HK)等新型互联网平台公司,小米集团-W (1810.HK)、中芯国际(行情688981,诊股)(0981.HK)、舜宇光学科技(2382.HK)、华虹半导体(1347.HK)等电子硬件产业龙头,以及海尔智家(行情600690,诊股)(6690.HK)、阿里健康(0241.HK)等智慧生活类标的。由于指数对新经济代表性龙头企业有极高的覆盖度,因而恒生科技指数又有“港版纳斯达克”之称,一经发布即引发市场各方的广泛关注。

2、看好港股全年表现,港科技股估值修复后有望再创新高

首先从香港市场来看,香港市场在全球主要股指中的估值优势显著,AH溢价仍处于历史高位,配置港股性价比较高。2020年下半年以来海外资金和南下资金开始加速布局港股市场,相关港股基金也开始受到市场关注。但截至4月底,恒指PE回调至13.75x,国企指数PE上升至14.52x,横向比较来看港股仍是全球风险资产的估值洼地,性价比优势仍较为突出。港股市场投资热度的回升与港股相对于A股的估值优势有关。截至2021年5月6日,沪港AH溢价指数收盘价为133.36,处于历史相对高位,港股相对A股的估值优势依然存在。

从2021年基金一季报来看,被动基金中投资港股的产品种类较2020年3季度有所增加。我们在Wind开放式基金分类中筛选出被动指数型、增强指数型、QDII被动指数股票型、QDII指数增强股票型基金中2021年一季报披露港股投资市值占基金资产净值比大于50%、且规模超过1亿的被动型基金共有21只,较2020年三季度有所增加。由于2021年初港股行情较优叠加自2020年10月起新一轮QDII额度发放,基金公司多于2021Q1布局港股基金。2021年1月26日发行的华夏恒生互联网科技业ETF(513330.OF)更是获得了成立规模 75.555亿份,截至2021年5月6日规模达到70.48亿的好成绩。

其次从港股科技行业表现来看,短期来讲,虽然近期有印度疫情反弹的问题,但欧美等主要发达国家疫苗注射推进顺利,经济复苏是大概率事件。伴随着经济的复苏,流动性环境有边际收紧的压力,这对估值相对较高、且对流动性较为敏感的科技公司的估值带来压力。但长期来讲,科技发展是社会进步的核心源动力,也是中国经济实现转型升级的必由路径,科技领域长期向好的发展趋势是非常确定的。在现有港股基金可投指数中,恒生科技指数(HSTECH.HI)无论从历年表现,还是从估值的历史分位看,都较为占优。

3、恒生科技指数投资价值分析

3.1、指数基本信息

恒生科技指数(代码:HSTECH.HI)于 2020 年 7 月 27 日正式发布,以 2014 年 12 月 31 日为基期。恒生科技指数主要囊括最大的30家香港上市的科技企业,所属行业主要包括工业、非必需消费品、医疗保健、金融、信息技术,涉及公司的主营业务包括云计算、数码业务、电子商务、金融科技、互联网等,指数编制时会考虑公司是否借助科技平台进行运营、研发开支占收入比例,以及收入增长情况。指数采用自由流通市值加权,个股权重上限为8%。

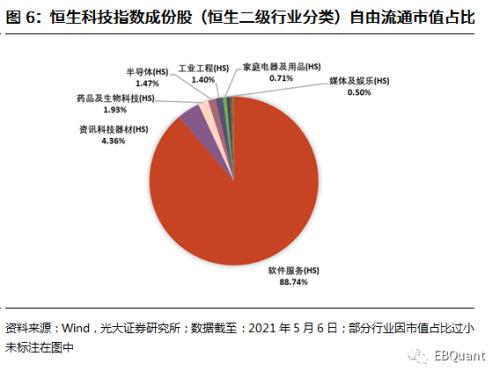

3.2、行业分布:软件服务占比大,增长潜力高

按照恒生二级行业分类,从指数成份来看,截至2021年5月6日,恒生科技指数的成份股主要为软件服务、资讯科技器材、药品及生物科技、家庭电器及用品、半导体、工业工程等行业。其中软件服务类成分股的数量占比最大,约为39%,资讯科技器材和半导体次之,成分股数量占比分别约16%、10%。从成份股的自由流通市值分布来看,软件服务行业占比最高,将近90%,第二名资讯科技器材行业仅约4%。

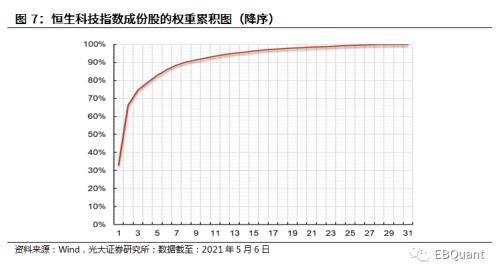

3.3、成份股:个股集中度高,高权重股市值较大

个股集中度高,高权重股市值较大。截至 2021年 5 月 6 日,前十大成份股权重占比达到 92.51%,权重最高的 10 只成份股平均自由流通市值约为 9,930亿港元,其中前两大重仓股阿里巴巴-SW(9988.HK)和腾讯控股(0700.HK)的自由流通市值均超过35,000亿港元,合计占比达66%。

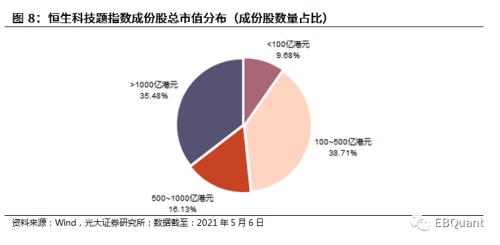

3.4、市值分布:市值极差大,集中在超大市值和中市值

恒生科技指数前十大成份股集中度非常高,成分股间市值极差较大。自由流通市值最大的两只成份股阿里巴巴-SW和腾讯控股均超过了35,000亿港元,而自由流通市值最小的祖龙娱乐(9990.HK)仅27亿港元。此外,自由流通市值在100到500亿港元和1000亿港元以上的成份股分别有12只、11只,可见从数量上来看,成份股主要集中在中市值和超大市值股票上。

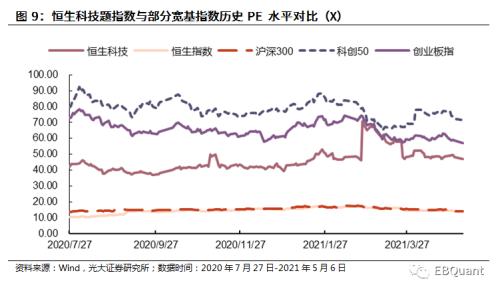

3.5、基本面指标:估值经历调整,低于科创50和创业板指

恒生科技指数主要包括香港市场上市的高科技企业,故估值水平一般高于恒生指数等大盘宽基指数,但是与A股中同样兼具成长性和科技属性的科创50和创业板指数相比,恒生科技指数的PE水平相对较低,PB也略低。此外,经过2021年春节后市场的宽幅调整,恒生科技指数的估值有所下滑。截至2021年5月6日,PE、PB分别为47.07X、5.87X。

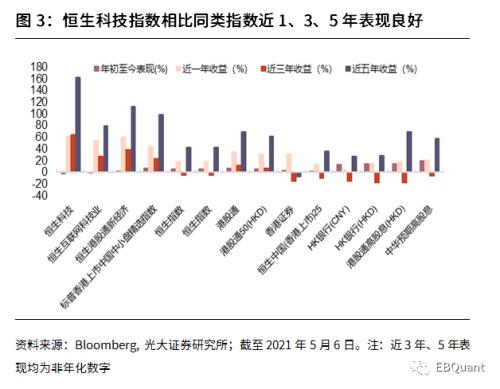

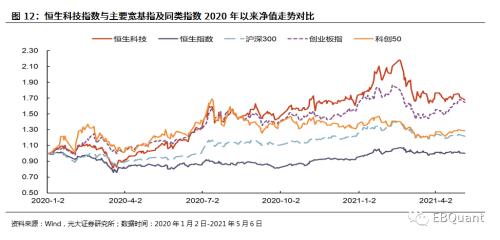

3.6、业绩表现:牛熊市表现稳定,近2年牛市超额收益显著

从恒生科技指数与主要宽基指数、同类指数自 2015 年以来的历史净值表现比较来看,恒生科技指数的净值波动水平较恒生指数等宽基指数略大,与创业板指的波动水平相近。但从2017年初以来恒生科技指数的累计回报已赶超创业板指,尤其近一年以来,恒生科技指数的表现优于创业板指和科创50指数。

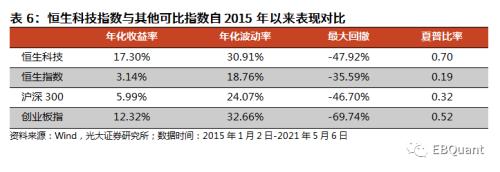

恒生科技指数的年化收益率和夏普比率远高于恒生指数、沪深300等大盘宽基指数。与同具成长属性的创业板指相比,恒生科技指数的表现更优,2015年以来的年化收益比创业板高约5个百分点,且波动率和回撤均较小,具有较好的投资价值。

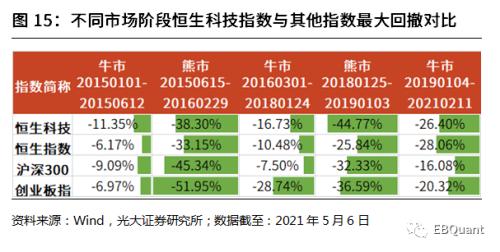

牛熊市表现相对稳定,2019年以来牛市超额收益显著。对近几年不同市场行情阶段进行划分,可以发现:1)恒生科技指数在牛熊市环境下表现相对稳定,波动率和回撤在各区间内相较其他指数均处在合理范围内;2)2019年以来,恒生科技指数表现非常优异,跑赢恒生指数,且回撤更小;相对创业板指也有显著的超额收益。

综上所述,我们认为恒生科技指数在过往牛熊市中的表现较为优异。年后市场宽幅调整,恒生科技指数的估值有所下滑,目前指数估值水平已处在较合理的范围。我们看好未来港股科技板块走势,恒生科技指数成分股中含有大量有代表性和稀缺性新经济龙头企业,作为配置恒生科技指数的良好工具,建议关注现已完成审批的恒生科技ETF产品。

风险提示:本报告结论均基于历史数据客观分析,历史数据存在不被重复验证的可能,宏观环境变化和基金未来表现或不及预期,存在一定市场风险。