最新!“基金专业买手"投资风向来了

来源:中国基金报 2021-04-25 09:25:44

公募基金2021年一季报已经披露完毕,FOF基金一季度操作路径也被揭开。作为一类以公募产品为配置资产的产品,FOF产品的管理人可称为“基金专业买手”,其布局的债券基金、权益基金能成为普通投资者很好的借鉴。

中国基金报记者根据季报及上海证券统计显示,在一季度A 股出现较为明显震荡行情之下,FOF产品更倾向于布局低风险产品来避险,债券基金投资比例显著提升。谈及后市,这些FOF管理人更多是“均衡”配置思路,注意控制风险。

提升债基比例应对震荡

2021年一季度,A股市场呈现先上后下的走势。分阶段看,春节前,投资者对流动性预期的变化导致市场波动加大,呈现主要指数上涨、少部分公司上涨而大部分公司下跌的格局。春节后,受美国疫苗接种率上升,美国财政刺激政策的出台等影响,全球通胀预期升温、美债长端收益率快速上行叠加美元走强,引发市场调整、风格均衡化,高估值板块大幅下跌,而低估值板块则表现相对较优。在此背景下,FOF基金经理也积极调整基金持仓和品种来应对。

根据上海证券基金研究中心分析师李柯柯数据分析,按照业绩比较基准的成分属性及比例对公募FOF进一步分类,基准中股票指数占比不低于60%的为偏股FOF,债券指数不低于80%的为偏债FOF,其余归类为平衡FOF。

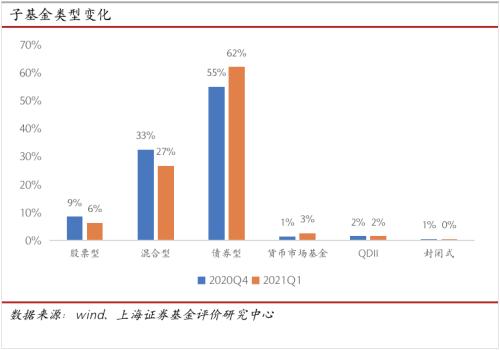

从这一数据来看FOF资产配置情况,一季度公募FOF进一步提升债券型基金配置比例,持有比例目前达到62%,而去年底这一数据为55%。同时,持有货币基金的比例也从去年底的1%提升到一季度末的3%。而FOF对股票型基金和混合型基金配置比例分别从去年底的9%、33%下降至一季度末的6%、27%。可以说,一季度整体公募FOF更多采取避险策略。

从穿透的权益仓位来看,除目标日期型偏股FOF权益仓位略有上升外,其余各类型FOF权益仓位均有所下降。平衡型FOF、偏债型FOF采取了保守策略,权益仓位下调明显。

各类型基金FOF均有心头爱

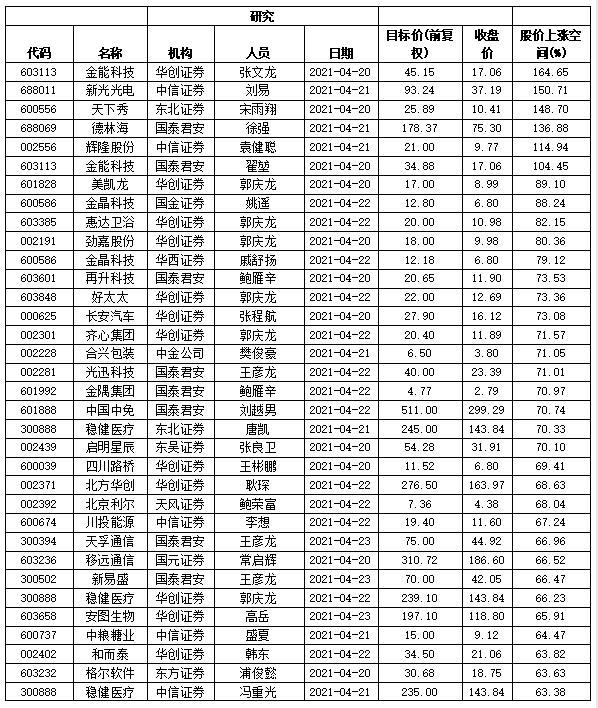

FOF持有主动权益基金是市场关注的焦点。从目前看,FOF整体持有基金超过1亿元的达到9只。

上海证券数据显示,从持有市值情况来看,一季度末FOF在主动投资股票基金中被持有市值最高的为汇添富环保行业,有3只FOF持有合计持有市值达到3.53亿元。对工银瑞信新金融、工银瑞信文体产业A、富国文体健康A持有市值也超过1.5亿元,分别有6只、15只、4只FOF持有。此外,嘉实价值精选、嘉实前沿科技、大成高新技术产业A、圆信永丰优加生活、华夏研究精选、中欧时代先锋A持有市值也较高。

FOF管理人青睐的主动投资股票基金前10位

对于主动投资混合型基金来说,FOF持有海富通阿尔法对冲A的市值最多,有12只FOF产品持有,持有市值达到12.28亿元。此外,汇添富文体娱乐主题、汇添富医药保健A、汇添富红利增长A、汇添富大盘核心资产、易方达安心回馈、兴全商业模式优选、汇添富逆向投资、汇添富蓝筹稳健、兴全合宜A等持有较多。

FOF管理人青睐的主动投资混合基金前10位

而对于指数型基金来看,兴全沪深300指数增强A最受青睐,持有市值达到1.33亿元。银行、军工、新能车、券商、消费、医疗等主题ETF都有布局,较为受到关注的是华宝中证银行ETF、汇添富中证新能源汽车产业A、国泰中证军工ETF、南方中证500ETF、国泰中证全指证券公司ETF等。

FOF管理人青睐的指数型股票基金前10位

从债券来看,主动投资债券型基金为民生加银鑫享A,有3只FOF持有,持有市值20.04亿元。此外,兴全稳泰A、富国产业债A、交银纯债AB、易方达信用债A等也受到FOF偏爱。

FOF管理人青睐的主动投资债券基金前10位

从持有数量来看,主动投资股票基金中认可程度最高的为工银瑞信文体产业A,指数型股票基金中为华宝中证银行ETF,主动投资混合型基金为海富通阿尔法对冲A、易方达安心回馈,主动投资债券型基金为易方达信用债A。

绩优FOF看后市

对于后市看法,不少FOF基金经理谈及操作思路时,更多是“均衡”额风格,略偏左侧交易。

兴全安泰平衡养老目标三年持有期FOF就在季报中写道,在年初的上涨过程中不断的降低组合的权益资产仓位,主要减持持仓估值偏高、“抱团股”占比较高的基金占比,同时适度提升组合中价值型基金的占比,随着春节后市场的快速下跌,组合又逢低小幅提升了权益基金的仓位。

“未来随着市场逐渐趋于理性,基金也将逐步的将组合调整到一贯的思路和策略,恪守平衡型的产品定位、均衡的风格配置和略偏左侧的交易模式,通过积极挖掘市场上的相对收益和绝对收益的投资机会不断增厚组合收益,从而努力将该基金呈现为“相对稳定的‘贝塔’和相对确定的‘阿尔法’特征”。”上述基金还表示。

南方全天候策略混合FOF表示,在经济向好背景下,全天候策略在一季度初期积极参与春季行情,但在春季行情演绎超预期,同时在美债收益率上行对高估值板块形成约束的背景下,全天候策略明显降低了权益敞口,并在组合中适度增加了债券资产,对股债进行了再平衡操作,因此,在本轮权益市场回调过程中,回撤控制较好。在权益资产内部,采取均衡偏防御的结构,降低了高估值板块暴露,增加低估值大金融板块配置;在债券资产内部,小幅偏左侧增加了长端利率债品种,对组合权益资产部分形成一定的对冲保护。

而汇添富养老2030三年则表示,坚持“风格策略相对均衡、精选优质基金、持仓适度集中、适时动态调整”的操作思路和风格。权益资产配置上,以中长期视角配置符合中国经济转型方向、商业模式优秀、行业盈利稳定性比较好的优质资产;对于市场短期的高波动,则通过适度动态调整平抑波动。固定收益资产配置上,主要配置基金经理底层资产管理能力突出,还有一定折价保护的战略配售基金。

上投摩根锦程积极成长养老目标五年FOF表示,展望二季度,全球疫情随疫苗普及压力逐步缓解,虽然部分地区疫情仍有反弹,但疫苗的接种仍在加速,经济逐步恢复至疫情前水平。国内经济增长边际趋缓,货币政策虽向常态回归,但节奏相对温和。近期权益市场的调整,更多是估值层面的修正,现在的估值已经开始吸引配置型资金入场,北上资金流入明显。3月下旬国内债券利率已经开始下行,缓解了白马成长股的估值压力。经济复苏期,盈利上行是支撑股价上涨的主要因素,市场大概率会重新关注盈利和估值相匹配的标的。海外经济复苏带来企业盈利复苏预期加强,货币政策仍以宽松为主,带来较好的全球配置机会。国内债市经过较长时间的调整后性价比逐步体现,当前在经济复苏上升期、通胀预期仍强情况下十年国债利率仍可能上行,但空间已经收窄,长端配置价值逐步显现。REITs基本面预期将大幅改善,在通胀环境下将会有较好的表现。