化工“季考”成绩单即将出炉 哪些细分行业盈利最佳?

来源:卓创资讯 2021-03-29 14:16:25

进入2021年化工市场整体呈现震荡上涨走势, 2月中旬市场涨势有所加快,该阶段受多重利好因素影响,原油价格宽幅上涨,两油双双冲破60美元/桶关口,创下阶段新高。

同时美国寒潮导致部分工厂遭遇不可抗力,引发了产品供给紧张预期,因此大部分化工品市场快速拉涨,形成了阶段性的牛市行情。尽管3月中旬之后市场冲高回落,但一季度化工行业整体盈利表现尚可,“季考”结果即将出炉,哪些细分行业赚的“盆满钵满”,又有哪些行业“颗粒无收”?

2021年一季度化工市场震荡上涨,不过与去年三季度上涨行情相比,影响逻辑有所切换。去年三季度化工市场的高光表现,主要是受到疫情之后消费复苏带动,今年一季度化工市场的上涨主要基于原油上涨的支撑以及消费的持续改善。受经济复苏预期、疫苗推进、美国寒潮致使页岩油生产损失,以及OPEC+减产协议推迟等因素影响,原油价格快速冲高,两油均突破60美元关口,并且布油一度冲破70美元/桶大关,对化工品市场支撑作用较强。

此轮化工品自上而下上涨,成本传导程度不一,并且2021年是化工产品的投产大年,部分产品因供需格局的切换导致盈利不佳,因此同在牛市背景下,化工各细分行业盈利表现千差万别。

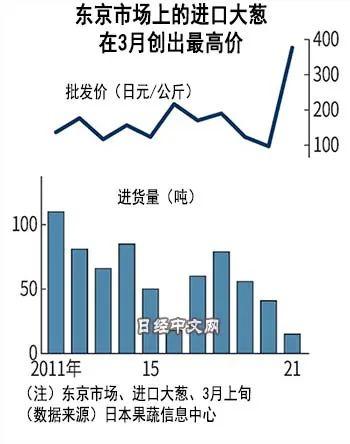

图1

2021年一季度聚氨酯行业盈利较好(如图1所示),尤以聚合MDI、BDO最为突出,两者的盈利空间在2月中旬以后达到每吨万元水平,而毛利率也均达到了50%左右。TDI盈利也表现尚可,一季度毛利率在15%-20%。软泡聚醚盈利相对一般,与其他产品相比逊色不少,究其原因原料环氧丙烷价格持续高位压缩了下游聚醚的盈利空间,而环氧丙烷自身的毛利率则达到了30%以上,局部时间段达到45%左右的水平。

去年三季度以后聚氨酯在需求端带动下表现较为亮眼,今年供需两端的双重利好下延续了之前的高光表现,特别是BDO成为最亮眼的星。

BDO曾经一度供给过剩导致开工负荷率长期在40%-50%的水平,但今年受到可降解塑料PBAT火爆带动,价格在快速拉涨后创造历史新高,也成就了如今的高额利润。

目前PBAT的规划产能达到了650万吨左右,后期BDO的消费结构也将发生重大的变化,PBAT将取代PTMEG成为其第一大下游,BDO的高景气度有望得以延续。

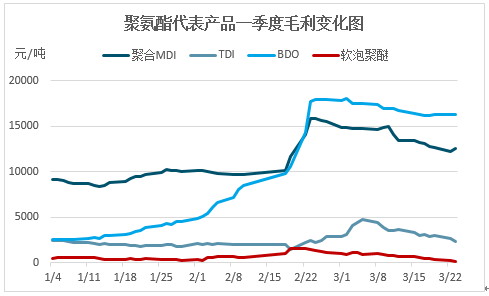

图2

烯烃板块也有不俗表现,特别是丙烯及下游相关产品均实现了盈利。2021年原油震荡上涨,烯烃作为近油端产品价格积极跟涨,盈利水平较前期相比也有一定提升。

值得注意的是,由于原油价格宽幅上涨,油制烯烃成本增加,煤制烯烃由于今年煤价下跌,其经济性凸显,故目前煤制烯烃的盈利要优于油制烯烃。

丙烯下游产品中,丁辛醇一季度表现优异,特别是2月中旬后两者的毛利率均达到了40%以上,高位时在50%左右。辛醇下游主要是DOTP,受疫情影响,医疗手套需求快速增长,DOTP作为环保型增塑剂更受青睐,同时部分企业增产辛醇、减产正丁醇,辛醇价格在需求带动下上涨的同时,正丁醇因供给减量也出现了宽幅上涨的局面,两者利润均大幅增长。

另外,通过图2可以看出,2月中旬以后的商品牛市当中,丙烯及下游相关产品均维持了相对合理的利润空间,这说明价格上涨形成的成本增加在产业链当中传导较为顺畅,这也是产业链上下游产品维持长期稳定盈利的关键所在。

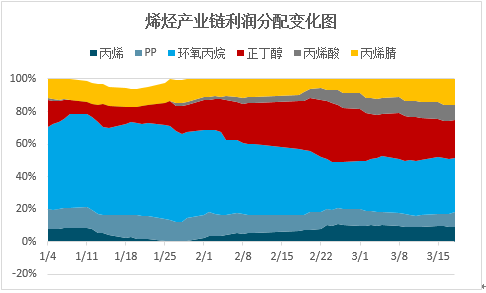

图3

塑料产品一季度整体盈利尚可,但差异化明显,ABS一枝独秀,PVC经过去年下半年的高光表现后,今年盈利有所下降,PP、PE每吨盈利稳定在千元以上的水平,而PS一度有亏损的情况出现。

具体来看,ABS、EPS整体盈利较好,两者与原料苯乙烯在2月中旬后同步宽幅上涨,而在3月的回撤当中苯乙烯下跌幅度较大,ABS因供需支撑跌幅最小,因此高盈利状态得以保持。PS(透苯)受到成本支撑价格上涨明显,但价格上涨后制约下游买盘跟进速度,持货商存在出货压力,后期价格回调后盈利缩水明显。

PP、PE盈利尚可,在烯烃下游当中扮演了“压舱石”的角色,PP、PE用途广泛,未来高端料、专用料存在一定的发展空间,这也是在烯烃下游多元化的情况下,更多企业选择PE、PP方向的原因之一。

PVC一季度盈利表现一般,特别是在内蒙能耗双控政策发布后,电石价格快速冲高,并且创造历史高位,导致PVC利润空间被大幅吞噬。近段时间欧美地区塑料供给持续紧张,欧洲聚合物产业链因原料供给问题持续动荡,在北美丰田因塑料短缺,甚至停止了部分汽车生产,这或将在一定程度上托举国内塑料市场价格,并且给中国塑料创造“走”出去的机会,拓展盈利空间。

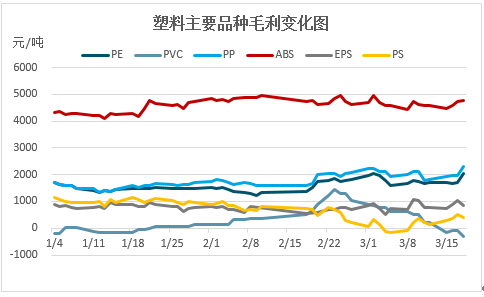

图4

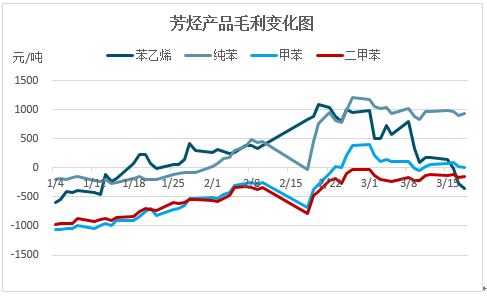

同为近油端产品,芳烃产品虽然在原油上涨的带动下价格震荡攀升,但盈利状况表现一般,尤其是甲苯、二甲苯大部分时间处于亏损状态。一季度甲苯、二甲苯价格上涨的逻辑主要是原油上涨的成本端带动,下游需求并没有形成足够的支撑,因此盈利状况欠佳。甲苯最大的用途是调油,今年油品虽然上涨幅度较大,但甲苯涨幅更甚,故调油经济性降低,导致需求下降。其他下游诸如TDI、苯甲酸等盈利较好,但由于需求所占比重较小,因此对甲苯的支撑有限。

二甲苯大部分通过异构化生产PX,但PX多为一体化装置,外采数量有限,且外采装置整体处在亏损状态,因此也对二甲苯造成了拖累。

苯乙烯进入2月份后盈利快速提升,但并没有维持太久,3月份之后因油价回调导致价格冲高回落,盈利迅速缩水。此外,苯乙烯价格下跌、盈利下降还受到供应转向宽松的预期影响。

据卓创资讯统计,2021年我国苯乙烯新增产能将达到389万吨左右,较2020年增长32.5%,并且半数都在上半年投产,未来苯乙烯来自新增产能的压力较大,盈利空间或将被上下游产品所挤占。纯苯盈利尚可,特别是在2月中旬以后提升明显,原油上涨纯苯积极跟进,下游盈利能力改善,开工负荷率提升,对纯苯价格及盈利均形成支撑。

图5

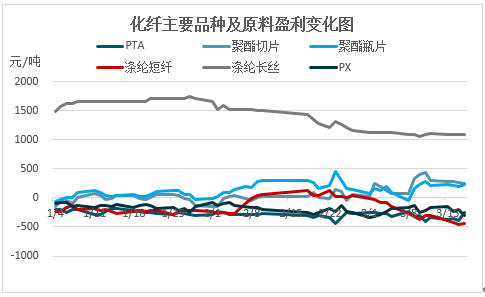

化纤是整个化工盈利相对较差的细分行业,通过化纤主要品种及原料盈利变化图中可以看出,除涤纶长丝盈利尚可外,聚酯瓶片、聚酯切片、涤纶短纤等盈利欠佳,而PX、PTA等持续处于亏损状态。

另外,我们发现在产业链当中,越靠近下游盈利情况越好,而原料端产品多盈利欠佳或者亏损,化纤产业链盈利分配呈现了明显的向下游转移的趋势。

究其原因,原料端的大幅扩能导致市场供给过剩,下游议价话语权的提升导致其掌握了价值链当中更多的份额。在《数据观察:2021-2025年中国化工行业将迎来扩能高峰》一文中,我们曾经提到,主要化工品2021-2022年将迎来产能爆发,这两年PTA的产能增长率均达到20%左右,PX在2022年的增速达到40%,乙二醇2021年的产能增速甚至高达66%,因此中长期内化纤行业价值链向下游转移的趋势将持续存在。

整体来看,2021年一季度在出现阶段性牛市的情况下,化工行业整体盈利尚可,但在供需格局差异的背景下各细分行业表现差距较大。

3月中后期原油震荡回调,化工品也出现了集体性的冲高回落,盈利较2月高点相比有一定程度的下降。近期欧洲疫情反复,虽然苏伊士运河“停摆”短暂刺激了油价,但这一事件结束后原油或重新回归至周期性的下跌时段。

中期来看,油价仍以复苏主线上行,化工板块盈利水平有望反弹,但供需差异化将继续导致细分行业的盈利差别。另外,考虑到2021年是化工产品的扩产大年,部分产品在供需格局转变之后将引发产业链利润再分配。

(文章来源:卓创资讯)