三连阳!国债期货温和回暖 债市“阶段底”来了?

来源:证券时报 2021-03-24 09:19:46

分析人士认为,美债收益率后续可能继续向上突破,但对国内债市来说影响有限

3月23日,国债期货小幅震荡走高,10年期主力合约涨0.1%,5年期主力合约涨0.03%。从3月19日算起,国债期货主力合约已经悄然走出“三连阳”。

市场分析认为,国内货币政策始终维持稳健操作使得债券市场目前情绪相对平稳,股票市场、大宗商品市场下跌之下的跷跷板效应为债市走高提供了一些支持,市场短期温和回升,或成为阶段性底部。

“目前债券市场买卖都不适宜,是典型的‘鸡肋市’,但是从中长期来看,当下可能是债券市场的阶段性底部。”上海一家券商的债券交易人员对证券时报记者表示。

国债期货三连阳

3月23日,国债期货震荡走高小幅收涨,10年期国债期货主力合约涨0.1%,5年期国债期货主力合约涨0.03%,2年期主力合约收盘接近持平。10年期国债活跃券和10年期国开债活跃券收益率同步下行略超2bp。

事实上,近期债券市场回暖气息比较明显。3月19日,10年期国债期货主力合约上涨0.28%,随后一个交易日又微涨0.06%,截至3月23日收盘,已经实现“三连阳”。

整体来看,宽松的货币环境为债市情绪好转提供了基础。公开市场方面,央行3月23日以利率招标方式开展了100亿元7天期逆回购操作,中标利率2.20%,因有100亿元逆回购到期,当日实现零投放零回笼。资金面方面,银行间资金面继续维持偏松格局,3月23日隔夜质押回购加权利率小幅下行逾8bp,已经回到2%关口下方,7天期和可跨季的14天期品种利率则大致持稳。

宝城期货金融研究所所长程小勇对证券时报记者分析,从货币市场来看,市场拆借利率LIBOR和回购利率R007较2月初都有一定的回落,这意味着目前市场资金供应充裕,此前跨年期间央行克制货币释放,没有进行28天逆回购,在一定程度上在引导市场适应不断回升的利率。

短期政策的温和也提升了市场信心。

中信证券研究所副所长、首席FICC分析师明明对证券时报记者表示,“近日债券市场情绪有所回暖,一方面是国内货币政策始终维持稳健操作,银行间流动性环境较为宽松,资金利率维持平稳运行;另一方面,近期市场没有明显的利空发酵;此外,股票市场、大宗商品市场下跌之下的跷跷板效应也有所显现。”

“3月份,随着工业旺季来临,企业部门资金需求增加和部分延期还贷优惠政策到期,央行又释放一定的流动性,呵护市场和实体经济。而国债方面,2021专项债发行尚未启动,资金需求并不强劲,利率自然回落,这也是国债期货反弹的原因之一。”程小勇分析,当前利率市场可能保持相对稳定,未来会温和反弹,因此国债期货“三连阳”可能还不能摆脱未来震荡格局。

机构争议阶段底部

随着去年二季度我国疫情逐步得到控制,债市阶段见顶,10年期国债收益率从2.5%上升至3.2%以上。近期由于货币政策、经济复苏进程等日渐明朗,市场对于债市阶段性底部的说法越来越多。

“宏观层面来看,10年期国债收益率持续上行的空间有限,市场经过一年调整,悲观情绪已经基本释放了,我们认为债券市场可能已经处于或者接近于阶段性的底部。”前述交易人士对证券时报记者表示。

“我认为当前债券市场确实处于磨底阶段。”明明表示,3月份以来债券市场对通胀、出口、金融数据、经济数据超预期增长的利空钝化就是债熊尾部、利率顶部的特征,10年国债到期收益率3.3%被多次整固后,站在当前位置市场也没有进一步做空的动力和空间。更为重要的是,通胀、经济基本面将在二季度遭遇拐点,货币政策也将更关注债务风险,广义流动性收敛的中长期确定性利好也会逐渐显现。当前较为一致的预期可能会导致配置盘力量加速入场。全年看10年国债到期收益率的高点就在3.3%左右。

明明认为,债券市场很可能将在二季度迎来走牛的拐点。一季度利率维持震荡走势,原因在于一季度是经济数据的高点,国内经济受到海外经济修复影响表现为出口的持续高增,加之通胀的确定性上升,市场机构选择保守策略。但是当前的利空因素将在二季度开始逐步转为利多因素——海外供给修复和补库存到一定阶段后出口将逐步转淡,通胀大概率在5月份摸高回落,而广义流动性的收紧也会加重债务集中到期可能引发的信用风险。货币政策将在基本面回落、广义流动性收敛、信用风险加大等因素下边际转松,进而促成长债利率的下行。

不过一些市场人士并没有这么乐观,分歧观点也并不罕见。

华安期货金融期货分析师曹晓军对证券时报记者表示,“国内各项经济指标稳步恢复,疫苗接种有序推进,物价水平保持稳定。经济运行总体比较平稳。基于经济复苏和货币政策逐步收紧的判断,债券市场可能会面临一定压力,也就是说,不一定是底部。”

程小勇也认为,对于当前债券市场而言,并不认为可能已经处于底部,原因在于尽管高层强调“政策不急转弯”,但是终究是会“转弯”,未来包括财政贴息政策退出,政府稳杠杆和地产调控加码,信用环境还存在一定的收紧空间。如果考虑到大宗商品上涨带来的潜在的输入性通胀压力,未来利率回升还是有很大可能。

“对于中长期债券市场而言,全球利率可能已经处于长期底部,中国货币周期领先于欧美一年左右,提前实施了货币正常化。市场担忧未来通胀上升或者经济存在过热风险,中长期债券市场牛市可能已经结束,市场进入熊市还需要继续跟踪经济增长基本面和实际通胀的演变。”程小勇说。

美债扰动不改国内趋势

今年以来,美债收益率持续走高,10年期美国国债名义利率从1%附近上升到1.7%,收益率走高,美债走势是否会对国内市场形成干扰成为市场关注的重点。

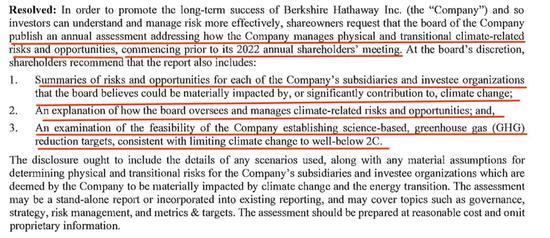

对此,明明认为,美债收益率后续可能继续向上突破,但对国内债市来说影响可能有限。

他表示,从货币政策的视角来看,一方面国内货币政策的独立性近年来显著提高,以内为主的政策思路较为明确,受到美国货币政策和美债利率波动的影响比较小,在出口景气较高的情况下,内外均衡的压力也相对有限。

另一方面,虽然长端美债收益率的上行在一定程度上将缩小中美利差,但目前中美利差仍然在150bp左右,中美仍然有充足的安全垫。从外资持有国债的情况来看,美债利率上行较快的2月,外资对于中国国债仍然是大额净增持的状态,仅略逊于12月和1月,说明美债利率的上行暂时还未对外资流入我国形成比较明显的冲击。

此外,美债利率上行冲击高估值资产、压低风险偏好,也有利于债市避险情绪。

曹晓军也指出,美债收益率走高,一方面是投资者对经济回暖比较乐观,另一方面是金融市场对于全球货币政策可能逐步收紧的一种反映。国内货币政策相对能保持独立性,在2020年经济偏弱之时,中国央行并没有大水漫灌。因此,在宽松政策退出的过程中,预计也不会带来太大冲击。

(文章来源:证券时报)