两融规模已达近5年高点,上证3200-3400区间两融风险缓解,质押风险相对可控

来源:金融界网 2021-03-16 09:29:49

策略联合非银专题:两融风险可控

报告要点:

①两融规模已达近5年高点,主要分布于金融、消费、科技行业。②上证综指3200-3400区间两融风险缓解,质押风险相对可控。③行业来看,综合金融、有色、农林牧渔等融资规模占比较高;基础化工、传媒、医药高股票质押风险公司相对较多。④两融余额中枢逐步抬升,整体风险保持可控。

正文摘要

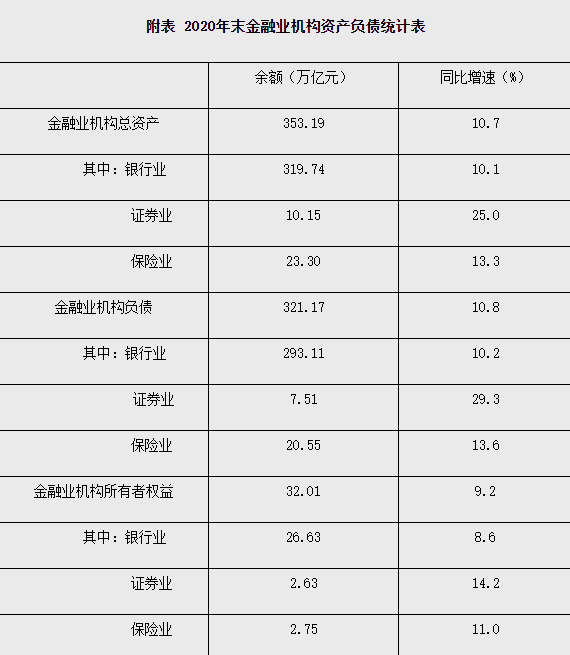

融资余额变动与上证综指走势高度相关,目前分布在非银、医药、电子行业的融资规模最大。融资余额自2019年2月以来逐步回升,截止3月9日,A股融资余额1.52万亿左右,为近5年来的高点,但距离上轮牛市巅峰2015年6月2.2万亿的规模仍有一段差距。融资余额变动和上证指数表现出较为明显的正相关关系,2019年以来伴随融资余额的增加,上证指数也持续上行;2020年7月市场大涨期间,周度新增融资规模达到近年来的绝对高点。分行业看,融资业务主要分布在消费、科技、金融行业,其中非银行金融、医药和电子目前融资余额规模最大,达到1200亿以上,纺织服装、消费者服务、煤炭融资余额相对较低。

上证3200-3400区间两融风险缓解,质押风险相对可控。两融角度,上证综指位于3300-3400区间内的融资买入规模总计超过3万亿,相对而言交易筹码最为集中;但此区间内的融资买入金额/A股整体成交额占比均值8.79%,较近期急跌的3450-3600区间9.39%的比例有较为明显的下行,市场整体的两融风险有所缓解。股票质押角度,以近期上证指数的低点,即3月9日收盘价3358点为基准测算下跌幅度,若市场下跌10%,股票质押强行平仓资金冲击处于230-460亿元之间,占近30个交易日A股自由流通市值的比例约2.5%-4.8%,对市场整体冲击有限。

两融角度,目前综合金融、有色、农林牧渔、通信、计算机等行业融资规模占比较高。非银金融、有色金属、电子、计算机、电力设备及新能源的融资规模绝对值最高,而综合金融、有色金属、农林牧渔、通信、计算机的两融余额占自由流通市值的比相对更高,分别为9.08%、6.29%、6.22%、6.02%、5.91%。个股方面,濮阳惠成(行情300481,诊股)、东方创业(行情600278,诊股)和北方稀土(行情600111,诊股)融资余额自由流通市值占比最高,分别为33.78%、22.71%和21.71%。

股票质押角度,整体规模持续压降,风险相对可控,基础化工、传媒、医药高股票质押风险公司相对较多。2021年3月5日A股质押总比例,总股数,质押公司数量较去年同期同比下降31.25%、16%、16.16%,呈现明显下降趋势;质押总市值较去年同期同比下降14.58%,也呈现波动下降趋势。个股层面关注控股股东高比例质押的公司,其中基础化工、传媒等行业需重点关注。据中证登数据,全市场第一大股东质押比例超过80%的公司共有344家,其中基础化工、传媒、医药分别占比9.0%、8.7%、7.3%,平均市盈率约为19倍。

随两融标的扩容及权益市场景气,两融余额中枢逐步抬升,整体风险保持可控。1)在经过高速发展与回落,我们两融业务已进入稳定发展期。2)两融新规落地,业务发展进入新台阶。3)政策+市场推动两融规模中枢抬升,风险整体可控,券商纷纷发力。

风险提示:宏观经济不及预期;历史经验不代表未来;预测与实际存在偏差。