基金早班车|千亿私募巨头道歉只因“接盘”白马股 基金经理猛打方向盘:今年持仓要极致分散

来源:金融界网 2021-03-12 09:26:59

一、交易提示

1.“并购女王”又出手!跟3400亿巨头一起,设立并购基金,要干这件大事!

近日药明康德(行情603259,诊股)发布《关于参与设立基金管理公司及基金普通合伙人暨关联交易的公告》,全资子公司无锡药明康德投资发展有限公司(简称药明投资)拟与 MeadowSpring、晨壹投资有限公司、苏州民营资本投资控股有限公司共同出资设立苏州药明汇聚私募基金管理有限公司(简称药明汇聚),注册资本为人民币1亿元。其中,药明投资拟认缴出资4500万元,占45%的股权;MeadowSpring拟出资2500万元,占比25%;晨壹投资拟出资2000万元,占20%的股权;苏州民营资本投资则出资1000万元,占10%的股权。值得注意的是,此次药明康德的并购基金出资方可谓阵容豪华,其中,晨壹投资的法定代表人就是“并购女王”刘晓丹,她在2019年离开华泰联合证券,创立私募机构晨壹基金管理(北京)有限公司,引起市场轰动。此次刘晓丹再次出手,和药明康德合作,设立医疗产业并购基金,以大中华地区医疗产业结构性成长机遇为导向,致力于对医疗健康领域的中后期标的进行产业投资,未来是否有进一步大动作,值得期待。药明康德是全球领先的制药以及医疗器械研发开放式能力和技术平台企业,A股有名的医疗外包行业龙头公司,大白马、基金重仓,它同时也在港股上市。近一年药明康德涨势凌厉,今年2月股价最高涨至188.28元,但最近调整也比较剧烈,截至3月11日收盘,药明康德报收139.50元,最新总市值为3389亿元。

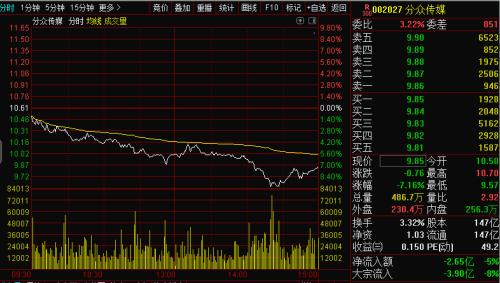

2.太惨了!净值大幅回撤,千亿私募巨头也道歉了:只因"接盘"白马股

最近一段时间的A股调整,尤其是以茅台为核心的基金重仓股,让不少公募、私募产品纷纷产生较大回调。而近期有一家千亿私募叫明汯投资,是专注于量化投资领域,简单说就是利用计算机技术和数学模型去实现投资策略的过程。在今年年初的时候,他们家的算法加入了不少白马股,一开始还挣了不少超额收益,结果在今年春节后,市场风格再次切换,基金抱团股重挫,他们的私募产品也遭到了近10%的回撤,因为此事,他们也给投资人发文道歉了。明汯在信中分析称,历史上我们选择风格的暴露,是因为Alpha能力比较强,在小票上的超额收益年化超过60%。20年11月起市场风格偏向大票,而当时我们的模型学习过去2年的数据为主,导致风格暴露的情况下配置仍然偏小票。自21年升级模型加大过去半年的学习后,风格暴露的情况下配置偏大票。在风格上的暴露总共导致接近-10%的收益回撤。对于下一步的计划,明汯在信中称,第一,运行风格控制最严的模型:将风格上的波动率下降80%,第二、规模的降低会导致超额的升高。严格控制整体的管理规模。第三、努力研发高阿尔法收益的因子,在现有阿尔法收益基础上提高年化超额收益。最后,明汯称,非常抱歉在过去大半年里,产品净值回撤,表现不佳,向尊敬的投资人和各合作渠道致以深深的歉意,明汯也在深刻反思和检讨我们过去在投资管理上的错误,期待后续在策略上发挥我们应有的水准,为投资人减小损失,再创佳绩。

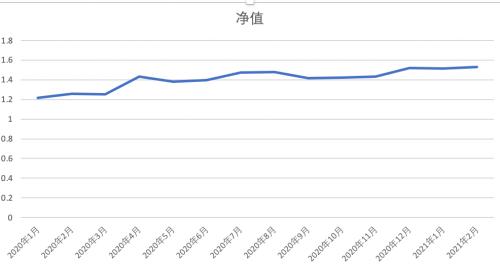

3.国内基金跌得怀疑人生,外资巨头扛住了吗?桥水、瑞银、贝莱德最新战绩揭晓

截至目前,全球头号对冲基金桥水基金在国内发行了两只私募产品。记者从投资者处获得了桥水其中一只私募基金的业绩数据。这只产品采用桥水著名的全天候略。截至2020年12月底,该产品净值为1.5189,到了2月底,基金净值变为1.5313,小幅上涨。全球最大上市对冲基金英仕曼目前在国内发行了两只量化产品。记者获取了其中一只产品业绩。该产品运用量化模型进行中国大宗商品期货市场交易。由于主要投资标的为商品,这只产品与A股走势相关性不高。这只产品控制回撤的能力不俗。例如,2017年成立以来,2018年回报为10.34%,2019年亏损2.09%,2020年回报为53.81%,2021年前两月回报约为6%。瑞银是目前在中国业务多元的外资机构之一,在国内发行了多只私募产品。记者获取的业绩数据来自瑞银旗下的一只股票型私募。这只产品设立于2017年11月。该产品2018年亏损8.56%,2019年录得回报30.71%,2020年回报为29.26%,2021年截至2月底回报为1.22%。这三家外资机构旗下产品净值走势相对稳健。就其中的股票策略产品来说,可能前期调仓功不可没。

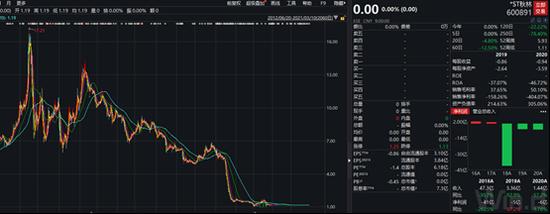

4.“太难了,被反复打脸!”基金经理猛打方向盘:今年持仓要极致分散

3月11日,A股迎来久违的反弹行情。据了解,一位原本持仓风格集中的公募基金经理,在近期市场行情下,其当前个股持仓明显分散,个股最大配置不多于6个点。北京一位私募基金投资总监也表示,目前配置的行业集中度非常低,最高的行业也只配了差不多20个点,还有很多行业只配了几个点,非常分散,总体来说只能买一些安全性非常高的股票。另一位基金经理表示,春节以来,对组合的仓位没增减,但在板块方面进行了一些调整,降低了前期涨幅过大板块的配置比例,增加了低估值顺周期板块和港股板块。“如果长期看好的板块和个股在调整过程中变得更加有吸引力,我会考虑加一些;同时,不断进行行业比较和公司比较,通过优化组合风险收益比来调整组合。”他称。对于最近的市场波动,民生加银投资部总监柳世庆主要采取结构性调整措施,同时适当调整仓位。他认为,目前龙头股风险还未完全结束,但部分个股已经回到了合理的价值区间,对于这些股票采取持有、关注的策略。纵观全年,股票市场最大的确定性依然还是经济的向好及企业盈利的向好,这是对整个股市最决定性的利好。但是毫无疑问,市场从一个结构向另一个结构转化,以及再平衡的过程,必将伴随比较残酷的调整。

5.抄底来了?越跌越买,权益类ETF逆势吸金逾400亿元

春节假期结束后,随着A股震荡调整,大多数权益类基金遭遇基金净值的回撤,同时资金借道权益类ETF逆势买入。据东方财富(行情300059,诊股)Choice数据显示,截至3月11日,股票ETF总份额为5335.92亿份,春节后股票ETF总份额增加270亿份,以区间成交均价测算,净流入资金超过460亿元。从资金净流入方向看,宽基指数、热门主题类ETF大受资金追捧。同花顺(行情300033,诊股)iFinD数据显示,截至3月11日,从权益类ETF基金份额来看,春节过后科创50份额增加最多,达到40.53亿份。同样代表中小市值公司标的的创业板50、创业板、500ETF也获得资金的增持,份额分别增加37.58亿份、17亿份和9.8亿份。主题类ETF中,芯片、光伏、食品饮料、医疗主题备受关注,份额增加均超过10亿份。其中,芯片ETF获得资金增持最多,为20.48亿份。春节后,由于大部分权益类基金净值大幅回撤,部分基金产品面临赎回压力。根据一些公募基金销售渠道反馈,尽管前段时间有公募基金赎回现象,但目前还称不上“赎回潮”。业内人士认为,对于市场的波动不用过分担忧。2021年投资者需要适当降低收益预期,A股市场风险还在可控范围内,坚持价值投资是取得长期投资胜利的根本方法。

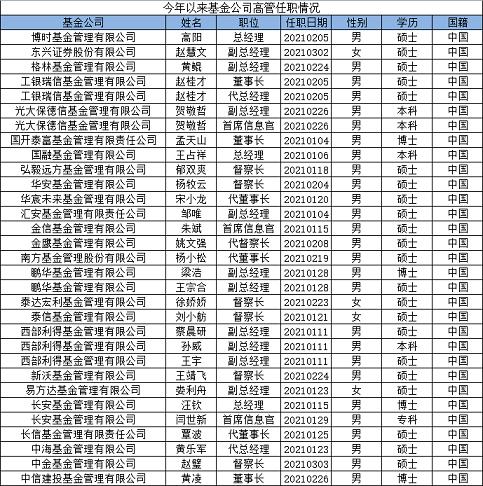

二、2021年以来基金公司高管人事变动情况

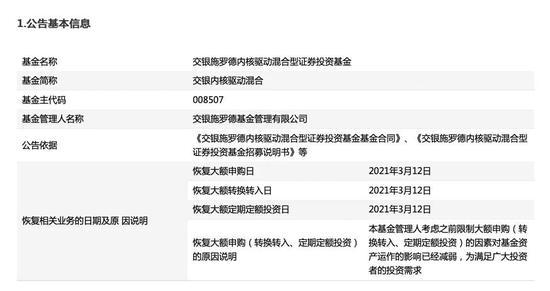

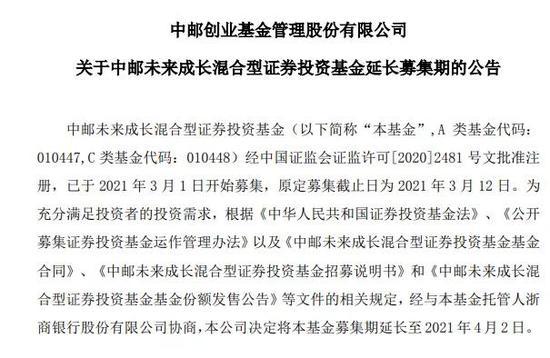

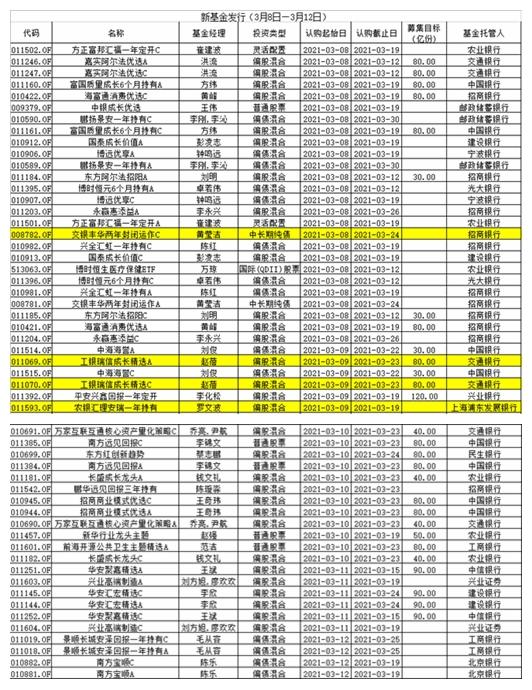

三、基金发行:本周关注

四、每日基金净值一览(截至3月11日)

1. 普通股票型基金净值表现TOP10

2. 偏股混合型基金净值表现TOP10