台基股份跨界影视失败 1.7亿元补偿款如何收回?

来源:证券日报网 2021-02-24 22:22:17

本报记者 李万晨曦

台基股份(行情300046,诊股)的“双主业”战略终于划上了句号。当初3.8亿元收购的影视公司,没能带来多少利润,反而因亏损成为拖累,最终以5104万元的估值转让88%股权。

2月22日,台基股份公告称,公司召开临时股东大会,表决通过了《关于转让子公司股权的议案》,公司拟以5104万元向北京乐也乐影视有限公司转让台基股份持有的彼岸春天88%的股权。

曾高溢价收购

现大“甩卖”

2016年6月,公司使用超募资金3.8亿元收购彼岸春天100%的股权。

然而,除了2016年度,彼岸春天2017年至2020年均未完成业绩承诺,甚至2019、2020年连续两年出现经营亏损。2016年年报显示,收购彼岸春天形成3.53亿元商誉,2017年至2019年,累计计提商誉减值准备3.53亿元。2020年度,彼岸春天不存在计提减值风险,但仍然没实现业绩承诺,亏损497.67万元。

现在,业绩承诺期已结束,2021年2月6日,台基股份发布《转让子公司股权的公告》,公告表示公司拟转让其持有的彼岸春天88%股权给乐也乐影视,各方一致同意彼岸春天100%股权估值为人民币5800万元,标的股权(彼岸春天88%股权)的转让价格为人民币5104万元,由交易对方乐也乐影视以现金方式支付。

据台基股份报备的评估报告显示,台基股份收购彼岸春天时评估值为3.81亿元,溢价18.01倍,增值率1705.23%。而本次出售,彼岸春天评估值仅5750.35万元,与收购时估值相比,相差近3亿元。

深交所要求公司说明彼岸春天连续四年均未实现承诺业绩的原因,2016年及以前年度的业绩是否真实。

对此,台基股份表示,彼岸春天财务报表是经过专业会计师事务所审计,其2016年及以前年度业绩真实。

同时,台基股份表示,彼岸春天连续四年未完成业绩主要原因为受影视剧行业整体表现不佳、网络剧行业竞争加剧以及公司自身经营等因素影响,部分公司拍摄、投资的影视剧未能按期完成,造成收入无法确认或因参投剧投资亏损而计提较大资产减值。

台基股份是一家专注于功率半导体芯片及器件的研发、制造、销售及服务的上市公司,而彼岸春天是互联网影视内容提供商,影视制作业务以定制网络剧为主。对此跨界,台基股份当时称,此举是基于对电视剧行业发展前景看好和期望形成“半导体+泛文化”双主业。

当时,时间不长,泛文化板块就成为巨大拖累,半导体主业也增长乏力。2018年、2019年的年报中,台基股份放弃了“双主业”战略的说法,转而为“实施聚焦功率半导体,内生增长和外延扩张并举”的发展战略。

试图回归半导体主业的台基股份业绩表现依然不佳。2019年年报显示,台基股份实现营收2.65亿元,同比下滑36.63%;同期亏损2.2亿元。

而近日,台基股份管理层则发生变动。2月6日,公司公告称,副总经理姜培枫先生申请辞去公司副总经理职务。姜培枫是彼岸春天的创始人,收购前,彼岸春天由睿圣投资和姜培枫共同持股,实控人也为姜培枫。

一位不愿具名的文化影视行业资深人士接受《证券日报》记者采访时表示,近几年上市公司跨界收购影视鲜有成功的,固然有外部市场环境变化和疫情的影响,根本上还是自身基因决定的,作为创意产业的影视行业,其核心是人,艺术生产和管理团队是核心资产。此时台基股份在影视资产的高位收购低位抛售,彼岸春天创始人的离职和子公司控制权易主可以看作跨界并购的失败。

研究机构透镜公司创始人况玉清在接受《证券日报》记者采访时候表示,半导体公司收购影视资产,这是两个完全不搭边的业务,几乎不可能存在业务整合的可能;更关键是,公司的团队并不具备影视娱乐行业经验,当时的收购动机确实存在蹭热点、搞“市值管理”的较大嫌疑。

后续补偿金额合计1.7亿元

能否收回?

台基股份能否收回彼岸春天后续的补偿款?将采取哪些举措来保障中小投资者的权益?是投资者和监管层如今关注的焦点。

彼岸春天股权结构由睿圣投资持股99%、姜培枫持股1%。睿圣投资又由姜培枫及其父亲合计持股100%。根据协议,彼岸春天并未完成业绩承诺,姜培枫和睿圣投资需承担各项补偿金额。

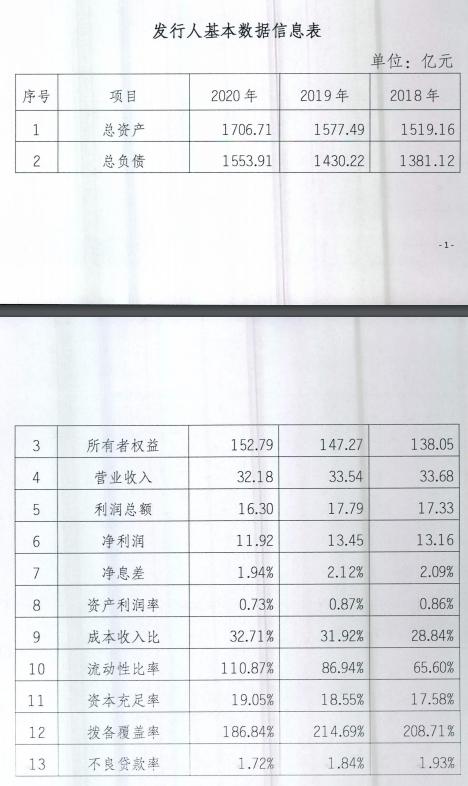

根据2020年度彼岸春天审计报告初步测算,2020年业绩补偿部分应补偿额预计为4497.67万元,资产减值应补偿金额预计为12658.41万元。

台基股份2月19日公告显示,2017年至2020年累计业绩补偿部分及资产减值补偿部分合计应补偿金额28549.64万元,已补偿金额11393.57万元,剩余17156.07万元未补偿。

台基股份表示,将督促睿圣投资及姜培枫履行相关补偿义务,针对其不能履行业绩补偿义务的风险采取有效应对措施,维护上市公司权益和利益。

“天眼查”显示,睿圣投资旗下并无其他资产,注册资金仅为300万元。

况玉清指出,如今彼岸春天被剥离了,原股东所欠1.7亿元补偿款如何追讨,上市公司应该拿出具体有效的措施,否则,若无法实现,上市公司股东面临较大的损失。

北京市京师律师事务所律师孟博接受《证券日报》记者采访时表示,对于目前状况,业绩承诺方应根据《现金购买资产协议》及其补充协议中的相关约定履行补偿承诺,对业绩补偿、资产减值补偿等进行补偿。

孟博指出,上市公司的重大交易会影响到投资者的合法权益,甚至会对社会经济秩序和社会公共利益产生一定影响,上市公司及相关管理层在确定合作方、签订协议时应审慎、尽职。

(编辑 白宝玉)

![[解密]罕见!20年未变的港股印花税率突然上调,背后或是这一原因,港交所安抚市场称仍需立法不会马上执行](http://img.jrjimg.cn/2021/02/20210224173804268.png)