牛年和牛人学投资:“长跑冠军”比尔·米勒的“滑铁卢之战”

来源:理财周刊661人参与讨论 2021-02-17 11:16:18

比尔·米勒至今保持着一个无人打破的纪录:从1991到2005年,连续15年跑赢标普500。然而,相比他的成功,紧随其后的失败经历或许能够带给我们更多思考。

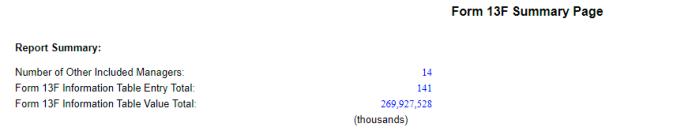

从2006年到2011年,由比尔·米勒管理的莱格梅森价值基金的表现远远逊色于标普500指数。仅在2008年,该基金价值就下降了55%以上,中间究竟发生了什么,我们一起来探秘!

人物简介 /Profile/

比尔·米勒的父亲对股票投资有着浓厚的兴趣,一天早晨,他的父亲在仔细阅读报纸的财经版时,比尔第一次提出了关于股票市场的问题,他对那些深深吸引着他父亲的字母和数字深感好奇,此次对话开始了比尔与股票的恋爱。

掌管基金之后,比尔在做投资决策时更多地依据他对哲学的理解,从与大多数投资者不同的视野发现未来各种可能的手段,发现价值的才能将米勒推向了传奇性的高度。

在前期,米勒因为致力于科技领域的“成长投资”,从而获得巨大的成功。而在后期,当他转向“价值投资”买进“便宜货”时,却遭遇了价值陷阱。

选股策略

米勒总结他手中最成功的股票往往都有以下的特点:

1)它们往往具有很低的估值,并且是因为某个想象中的或者实际的问题而从原先的高位跌落,在理想的情况下,问题将是暂时,而且是能够修正的;

2)是本身行业的领导者,这种领导地位会赋予一家公司或产品以“特许经营权价值”;

3)拥有真正关心股东价值的管理层,如果我们不相信管理层正在增加企业的价值,我们就不会持有这家公司;

4)能够取得高于资本成本的收益。资本收益超过成本的公司才会创造价值,否则是在毁灭股东价值;

另外,他使用现金流折现模型来确定企业价值,当然估算未来的现金流是非常困难的,他的诀窍是必须估计各种不同的情景,使用多因素估值法,从每一种可能的途径考虑企业价值,同时叠加PE、PB、价格-现金流比率,对数字进行调整。

卖出策略

1)股价涨得明显超出了企业的价值,米勒不会期望通过长期持股而取得超额收益。

2)发现更合算的品种,米勒尽量保持满仓,假如出现一只更合算的股票,他就卖掉持仓中最缺少吸引力的股票,进行更换。

3)投资环境改变。公司基本的商业模式可能会发生变化,政府管制的变化,或者市场条件永久性的改变。

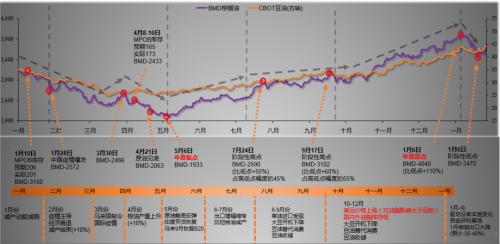

冠军经理的滑铁卢

2007年夏初,贝尔斯登的两只大量投资劣质抵押贷款的对冲基金爆发了内部危机,股市在7、8月份大幅下挫。根据以往的抄底经验,他逆势进场买入贝尔斯登。随着金融类股的下跌,他又买进了美林、华盛顿互助银行、Wachovia和房地美。

米勒认为情况同1989~1990年时类似,当时他也买进了大幅下挫的银行类股。他写道,有时市场会重现你认为在以前见过的模式。金融类股看来已经触底。

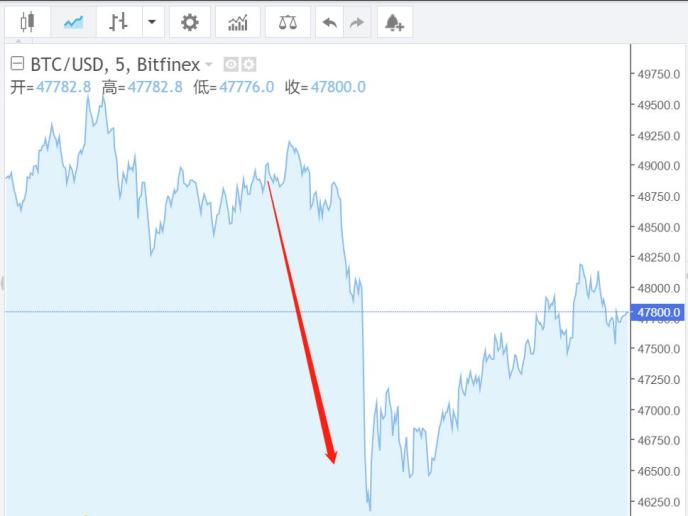

2008年,米勒继续增持贝尔斯登,每股只有30多美元,低于154美元的近期高点。但那个周末贝尔斯登就破产了。在美国联邦储备委员会撮合的交易中,摩根大通收购了这家知名的投资公司,最初的报价仅为每股2美元。

紧接着,财政部宣布将接管房利美和房地美,房地美股票的跌至不足1美元,该股年初时的股价为34美元。

9月份,巴尔的摩警察及消防人员退休基金董事会宣布解聘米勒对其基金的管理。米勒的公司也首次解雇员工,他称这是“灾难性”的经历。米勒没有披露他的个人盈亏。

宝贵启示

信心是投资经理的良好品质,但过度自信却成为致命的缺点,任何时候我们都应该敬畏市场。米勒低估了金融危机的深度,在特殊时期下过大的赌注,导致一败涂地。

如果购买一只股票只是因为它的价格诱人,那么就有可能犯错误,原因有两个:第一,股票价格有吸引力可能意味着它的未来前景很差;第二,整个群体可能被高估,不值得考虑。米勒的错误在第二。

(文章来源:理财周刊)