爱玛科技8年上市路:销量突破500万台 产品质量问题频遭质疑|产业新股

来源:金融界上市公司研究院 2021-02-09 10:23:29

作者:刘深

金融界网1月19日消息 本期《产业新股》关注的IPO企业为:爱玛科技集团股份有限公司(以下简称“爱玛科技”),申请上市地为上交所主板,保荐机构为中芯证券。爱玛科技计划公开发行股票数量为6500.00万股,拟募集资金16.81亿元,。截至招股说明书签署之日,张剑为公司的控股股东和实际控制人,持有公司282317000股股份,占公司本次发行上市前股份总数的83.36%。公司拥有18家子公司和2家参股公司。

值得注意的是,2012年、2018年,爱玛科技曾两度尝试图登陆资本市场,但均未能如愿,2019年8月20日,爱玛科技再次递交招股说明书,第三次冲刺IPO,目前已实现首发过会。

电动自行车年销量突破500万台 锂电电动自行车成行业新趋势

爱玛科技的经营内容涵盖制造及销售自行车、电动自行车、电动三轮车、电动四轮车,自行车、电动自行车、电动摩托车及其零部件销售及售后服务,公共自行车智能管理系统的研发、基础施工、安装、调试、维修及技术服务。其主营业务为电动自行车、电动轻便摩托车、电动摩托车的研发、生产及销售。

其中,电动自行车业务占据绝对主导地位,2016-2018年电动自行车业务站主营业务收入比重均超85%,2019年4月,随着新国标正式实施,爱玛科技停止生产旧国标规定的豪华款电动自行车,转而加大电动摩托车的投入,由此,在2019年1-6月,爱玛科技主营业务收入中电动自行车的收入下滑至73.66%,而电动摩托车的收入占比则达到19.58%。

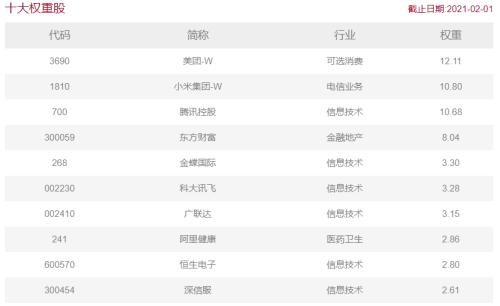

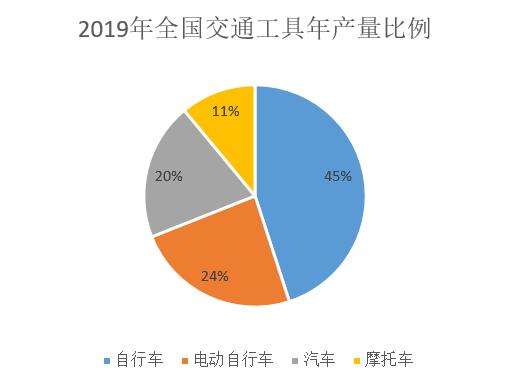

根据工信部和中国汽车工业协会统计数据显示,2019年全国交通工具产量中电动自行车排名第二,占比高达24%,同比2018年增加了2个百分点,仅次于两轮脚踏自行车,是中国交通工具制造领域产量规模较大的制造产业。而2019年全年电动自行车销量前三甲为雅迪股份、爱玛科技和台铃,三者销量分别突破600万台、500万台和300万台,总占有市场份额37.3%,爱玛科技占据10.4%的市场份额,排名第二。

制图:金融界上市公司研究院 信息来源:巨灵财经

根据中国自行车协会2020年末统计,近年来,我国电动自行车年销量已超过3000万辆,社会保有量接近3亿辆,2019年以锂电电动自行车为代表的高端产品,占电动自行车总产量的比例为13.8%,年产量近500万辆,产量再创新高。而据爱玛科技招股书显示,目前爱玛科技在锂离子电池电动自行车领域已处于行业领先水平,锂离子电池配置的车型共有36款,且锂电车型配置的占比连续两年呈上升趋势。

营收增速平缓 共享单车市场变化影响主营业务收入结构

营收方面,2016-2018年及2019年1-6月,爱玛科技营业收入分别为64.44亿元、77.94亿元、89.89亿元和44.55亿元,实现净利润4.47亿元、2.63亿元、4.3亿元、1.9亿元,整体而言,营收增速平缓,净利润呈现波动趋势。对此,爱玛科技表示2017年主要受行业竞争加剧、上游原材料价格上涨、加大广告宣传费投放力度及股份支付的影响,公司净利润有所下降。

制图:金融界上市公司研究院 信息来源:爱玛科技招股书

据招股书披露,公司主要收入来源于主营业务,2016-2018年及2019年1-6月,占比均超过98%,主要以销售自有产品为主。而在销售模式方面,爱玛科技主要以经销模式为主,少量为直销,截至2019年上半年,爱玛科技共有经销商超过1900家。

各销售模式下,爱玛科技均以预收货款为主、赊销业务为辅。客户一般通过银行账户、银行承兑汇票、信用证或现金等方式支付货款,款项直接回到公司账户,票据则通过票据到期兑付或贴现使得相关款项回到公司账户当中。

受共享单车业务影响,本来营收贡献已经不到1%的自行车业务,在2017年占主营业务收入的比例达到6.44%。随后,共享单车热潮退却,公司这一块占主营业务收入的比例也随之下降,从2017年的6.44%,降至2018年的3.06%和2019年上半年的0.75%。

毛利率低于行业均值 负债水平高、偿债能力弱

毛利率方面,2016—2018年,爱玛科技的毛利率分别为16.94%、13.05%、13.12%,均低于同期同行上市公司19.16%、15.07%、15.80%的平均毛利率。具体来看,作为2016年后超越爱玛占据电动自行车市场份额第一的品牌,雅迪2016—2018年的毛利率分别为18.4%、14.9%和16.3%;另一家主要竞争对手品牌新日同期的毛利率分别为17.6%、15.3%和15.3%。

制图:金融界上市公司研究院 信息来源:爱玛科技招股书

对于毛利率较低的现象,爱玛科技在招股书中解释称主要是:其一因为会计处理方式不同,爱玛科技与雅迪股份同样将包装材料计入生产成本而非销售费用中,降低了毛利率与销售费用率。其二,经销模式、豪华款电动车定位低价扩大市场、共享单车毛利率低拉低整体毛利率水平等因素所致。

值得注意的是,近两年来,雅迪毛利率进一步上升,2019年及2020年上半年毛利率分别为17.4%和18.2%,其与爱玛科技之间的差距正进一步拉大,行业代表性企业毛利率的分化说明行业正在出现强者恒强的局面。

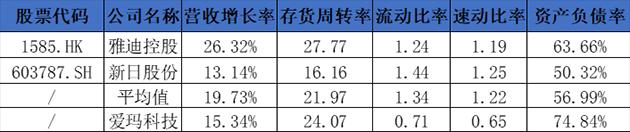

与行业其他部分可比上市公司2018年部分财务指标对比情况如下,可以看出,爱玛科技存货周转率则高于行业平均水平,产品销售较为顺畅,企业变现能力较强;但营收增长率明显低于行业平均水平,招股书解释为雅迪于2018年加大营销投入,带动营业收入相应提升,使得行业平均增长率高于公司水平;资产负债率高于行业均值近20%,财务风险相对较高,除此之外,其流动比率、速动比率、也均低于行业均值,整体而言,爱玛科技负债水平较高,偿债能力较弱,面临较大的营运压力和流动性风险。

制表:金融界上市公司研究院 信息来源:巨灵财经

研发费用较低 产品质量问题存疑

研发方面,2016-2018年及2019年1-6月,爱玛科技的研发费用分别是9624.47万元、11628.98万元和14976.61万元,占营业收入的比重分别为1.49%、1.49%和1.67%。与之相比,主要竞争对手之一的雅迪控股2017年、2018年的研发费用分别是1.83亿元和3.05亿元,占营业收入的比重为2.32%和3.07%。爱玛科技也在招股书中坦承,公司研发费用占比低于可比上市公司。

创新研发没有及时跟上,导致产品频频出现质量问题。2015年~2020年,爱玛科技多型号电动自行车被南京、北京、上海、长春、厦门等多地市场监管部门曝光质量不合格,原因涉及最高车速、整车质量(重量)、脚踏行驶能力、过流保护功能、百公里电耗、车速提示音(提示音声压级)、反射器和鸣号装置等。2020年315期间,天津市消协发布2019年十大典型案例,其中点名爱玛电动车车把掉落。

爱玛科技此前IPO折戟,也与产品质量问题有关。2018年6月,爱玛科技首次正式冲击IPO,提交招股书,未能一举成功。在反馈意见中,证监会提出了三大类共计58个问题,质询爱玛科技增资及股权转让背景、关联交易、商标授权、产品质量、诉讼进展、资产重组、偿债能力风险等,要求爱玛科技作出书面回复。其中关于产品质量问题,证监会问及,报告期内是否存在产品质量问题,并说明发行人质量控制措施的有效性。

2019年8月再次提交招股书后,爱玛科技却在上会前2天遭遇了专利诉讼,被浙江一家企业以"侵害外观设计专利权"诉至杭州中院,涉诉金额约3000万元。于是证监会公告取消对公司发行申报文件的审核,上市时间延期至今。

风险提示:市场及政策方面,《新国标》出台带来的政策风险、行业竞争加剧风险、政府补助变化风险;经营及管理方面,产品研发风险、对经销商的管理风险、经营规模扩大导致的管理风险、人才流失风险、股东及实际控制人控制的风险;财务方面,应收账款回收风险、存货跌价风险、现金交易的风险、应付账款风险、业绩下滑风险。

栏目说明:产业链、价值链、科创、注册制、再融资新规……诸多变化塑造着资本市场的新模样。随着这些变化的持续深化,新上市企业的行业偏好、经营逻辑、定价方式,是映射资本市场变迁的重要注释。为了更好的体现出新股背后的产业特性,我们推出《产业新股》系列内容。在产业和资本的“变与不变”不断交汇的过程中,信息传递与信息解读的重要性凸显。运用定性与定量分析的方式,我们从体系化研究的角度,在资本市场“入海口”,为投资者带来新股研究与跟踪,从新公司看新经济,以新发现赋能新价值。