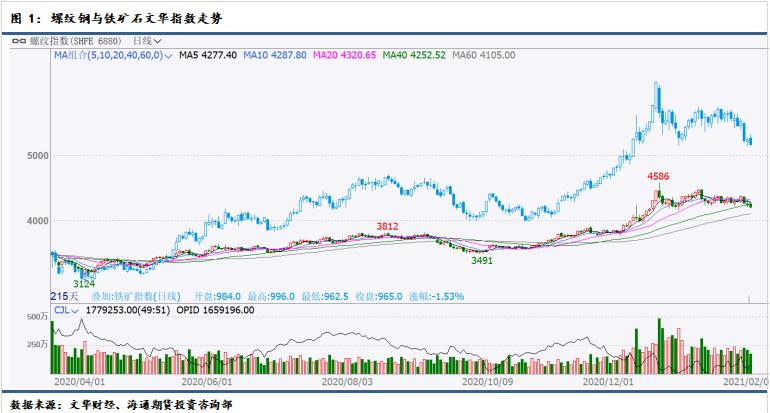

海通期货:节后钢矿价格有望企稳 但短期需警惕由需求引发的供需格局的阶段性失衡

来源:金融界网 2021-02-02 15:23:47

2021年以来,钢材市场迄今出现了三大事件:一是国内疫情再扩散,使得物流运输受到一定影响,部分工地提早放假;二是钢厂利润大幅下滑,1月份华东螺纹钢长流程利润大约下降500元/吨,华东热卷利润平均下降350元/吨左右,高炉基本呈全面亏损状,多数钢厂借机加大检修力度;三是工信部再度明确要求压缩2021年粗钢产量,确保同比下降,原料需求转差预期再度走强。总体价格走势方面整体呈现成材和原料分化的特点。

成材螺纹热卷在减产预期以及需求季节性下滑的博弈下维持区间震荡走势,螺纹钢5月、10月合约基差在1月份分别走弱131元/吨和184元/吨至166元/吨和230元/吨。原料端期货表现弱于成材,但现货在当下较强的需求韧性的支撑下表现强于期货,其中,铁矿同样受制于两端力量的相互牵制,一端是高铁水产量以及疏港量高位反映的补库预期支撑需求,另一端是钢厂亏损叠加疫情影响下的减产预期,直至1月下旬减产预期逐渐走强,前期博弈力量逐渐有所倾斜,铁矿石盘面由前期交易正套逻辑转向交易减产逻辑,矿价逐步走弱,铁矿石5月、9月合约基差分别走强46元/吨和48元/吨至211元/吨和286元/吨;煤焦期货在1月上旬冲高后持续走弱,但现货仍坚挺,期现明显背离。

一、钢材需求:行业韧性下需求仍有支撑

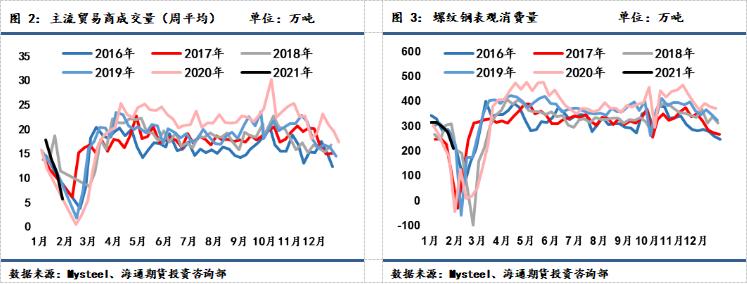

1、建材需求季节性下滑,卷板需求相对坚挺

1月份钢材需求季节性回落,1月第4周,全国建材主流贸易商成交量日均量为5.76万吨/日,相较前周11.05万吨/日环比减少5.3万吨,降至历年同期低位,环比下滑速度明显加快;螺纹钢测算周度表观消费量环比减少65.43万吨至211.18万吨,螺纹钢整体表需下滑速度略超预期。热卷需求整体则保持相对坚挺,热卷表观消费量周环比减少7.64万吨至331.05万吨,表需同比增速增至21.58%。

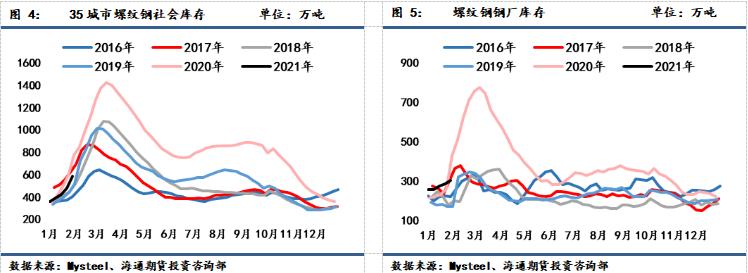

2、累库进程在预期范围内运行,春节前后价格更易受库存表现扰动

据Mysteel数据,截至1月29日,螺纹钢35城社会库存周环比增加105.49万吨至585.98万吨,低于去年同期螺纹社会库存189.7万吨;钢厂库存环比增加17万吨至305.73万吨,低于去年同期125.33万吨。螺纹钢总库存环比增加122.49万吨至891.71万吨,低于去年同期库存水平315.03万吨。1月下旬起终端需求走弱速度加快,社会库存的累库进程也有所提速,但目前来看累库表现仍在预期范围内。

对于2021年,一季度首要关注的就是累库周期的表现以及节后库存消化的情况。一般来说春节后到终端需求启动前是钢材库存压力较大的时候,而今年春节较晚,农历正月十五过后,待物流运输开始逐渐好转、企业开始复工时,便基本进入往年累库周期结束的时间,钢价高位削弱了部分冬储意愿,累库时间的缩短以及国家提倡就地过年的背景下,预期库存积累幅度或将受限,对于节后库存消化都有一定缓释作用,预计2021年的库存积累幅度将明显小于往年,且随后开启的连续去库存周期则将为螺纹钢二季度价格提供较强的支撑作用。此角度隐含的风险是,就地过年也将使得节后的赶工现象预期不会过于猛烈,春节过后需重点关注工人能否如期归位。

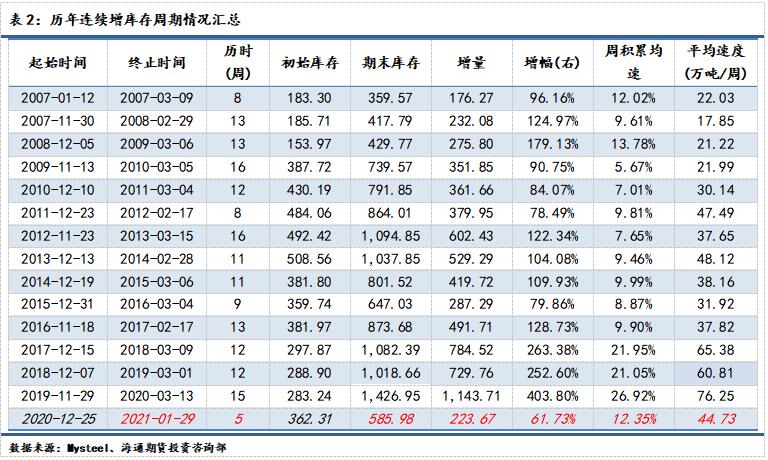

3、钢材下游终端需求仍存支撑

12月份房地产数据显示,2020年全年房屋施工面积同比增长3.7%,较1-11月累计同比增速继续增长0.5个百分点,房屋新开工面积同比下降1.2%,较1-11月降速继续缩小0.8个百分点,新开工和施工面积表现仍向好,短期赶工对于房地产用钢需求韧性仍偏强,且货币宽松环境短期难转向,需一定时间缓冲,相当于为赶工需求提供了较强后盾。房地产开发投资完成额同比增长7%,房地产开发企业到位资金同比增长8.1%,增速较1-11月分别增长0.2和1.5个百分点。

制造业整体仍维持较强表现,工程机械行业保持较高景气度,挖掘机等机械设备产销量同比增速保持稳中有升态势。2020年挖掘机产量总计40.1万台,累计同比增长36.7%,远高于去年同期;挖掘机当月销量依然维持50%以上的增速,显示房地产行业赶工以及基建对机械设备产销的需求仍较强劲,机械类用钢量重心仍有望继续上移。

对于汽车行业,汽车产销量累计同比增速全年也是保持回暖态势。据中国汽车工业协会统计,2020年汽车产量共计2522.5万辆,同比降幅收窄至2%,较2019年增速仍有5.5个百分点的回升幅度;汽车销量累计2531万台,累计同比降幅收敛至1.9%,仍高出2019年增速6.3个百分点。

白色家电方面,在房地产销售及竣工情况回暖的情况下,白色家电产量增速持续回升保持快速增长。据国家统计局数据,2020年空调产量累计同比减少8.3%,家用电冰箱产量累计同比增长8.4%,家用洗衣机产量累计同比增长3.9%,冷柜产量累计同比增长49.6%。房地产市场在行业需求惯性下,竣工面积增速或将继续提升,白色家电行业仍将支撑板材需求。

此外,从制造业库存周期来看,2021年二季度前后大概率将会以主动补库的逻辑运行,预期2021年制造业将是终端需求的主要增量来源,板材需求仍有支撑。

二、铁矿石需求:短期存韧性,春节前后警惕阶段性供需失衡机会

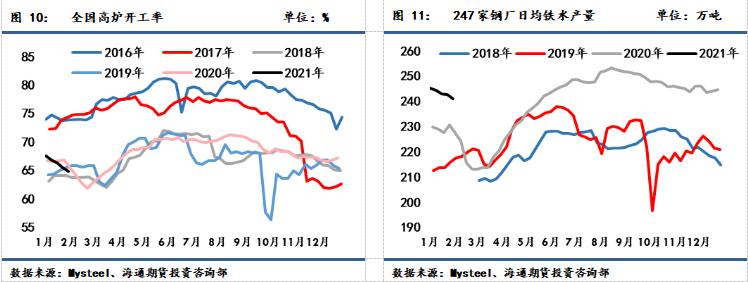

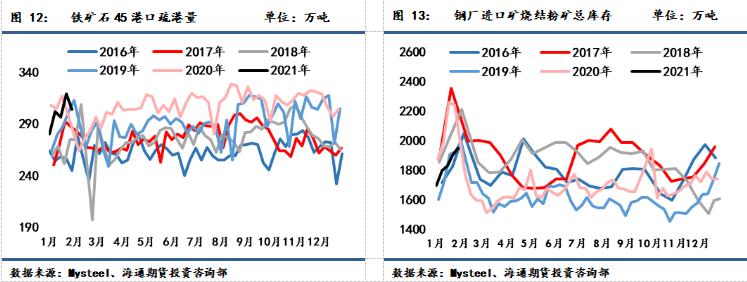

据Mysteel数据,截至1月29日一周,全国163家钢厂高炉产能利用率环比升至75.72%,全国高炉检修限产量上升至61.34万吨左右;唐山126座高炉中检修数量上升至39座,周度影响产量上升至62.24万吨,唐山高炉产能利用率较上周增加0.31%至77.72%;全国247家钢厂日均铁水产量环比下降1.59万吨至240.96万吨,45港口疏港量环比减少14.69万吨至304.07万吨,同比去年同期仍有较大增量,反映1月份钢厂补库行为使得炉料需求韧性较强,截至1月29日数据,钢厂进口矿库存连续四周回升。但在长流程普遍亏损状态下需求边际有所收缩,1月最后一周铁矿石主要港口现货日均成交量114.1万吨,周环比减少22万吨/日,市场活跃度和成交量季节性回落。

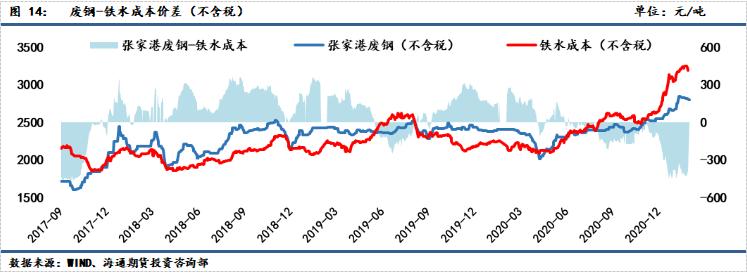

截至1月末,测算华东螺纹长流程吨钢利润约亏损230元/吨左右,华东地区谷电利润约仍有280元/吨左右的利润,谷电和平电的平均利润约166元/吨,1月份钢厂利润重心快速下移,高炉基本已呈全面亏损状,钢厂被迫加大检修力度,钢厂生产边际下滑。短流程方面,废钢性价比凸显,波动性小于长流程原料,炼钢成本结构的转变使得作为调节钢材产量供给量的电炉生产的弹性受到抑制,若要重新扭转生产成本结构,预期主要将依赖长流程减产。叠加1月末工信部再度明确要求压缩2021年粗钢产量,确保同比下降的政策施压,原料需求转差预期走强。2月份起,钢厂补库对原材料的驱动逐渐减弱,需求预期对价格的主导力量则有所放大,此时尤其需要警惕原料需求下滑预期所引发的供需格局的阶段性失衡,或将成为较好的入场机会。

三、铁矿石供应及库存

从外矿发运到港数据来看,1月份澳巴发运在飓风季港口泊位检修的影响下较去年12月份重心下移,环比季节性走弱,目前维持在同期平均水平偏下,但1月到港重心受船期延长影响有所抬升,维持同比高位,1月最后一周自高位回落,整体来看外矿供给边际短期压力不大。

从季节性来看,矿山产量主要依赖天气和检修情况,一季度受天气影响是澳巴传统发货淡季,二、三季度供给逐步回升,由此预计2021年一季度依然是铁矿石供应低点,推测上半年铁矿市场格局不至于存在供应明显过剩的预期。此外,随着海外钢厂复产进程的不断推进,2021年海外需求同比2020年应呈回升态势,而其他国家对澳巴铁矿石出口的分流理论上也应呈回升态势,铁矿石出口至中国占比大概率将回归至2020年平均水平之下。

当前供需边际略显宽松,港口库存被动增加,据点钢网数据,港口铁矿石的库存结构中,北方六港高品粉矿库存同比仍高,且在后两周增长幅度较大;中品粉矿库存低于去年同期,但1月份积累速度快于往年,PB粉库存保持在往年低位重心小幅抬升;低品库存维持在去年同期水平附近波动。

四、总结

今年的春节比较特殊,在国家提倡就地过年的背景下,预期春节期间的钢材供应及需求的缺口可能不会比往年大,长流程亏损仍将继续对产量形成压制,春节后的赶工现象也不会过于猛烈。由于今年春节时间较晚,正月十五过后基本进入3月份,如果疫情形势稳定,那么各方面条件都将支持需求顺利恢复。从国家对疫情防控的部署看,疫情对节后需求复苏的影响不会大于去年。目前来看供需两端在淡季叠加疫情的背景下延续季节性供需双减态势,预期2月份钢材基本面维持偏稳定状态,钢价大概率仍将维持震荡格局,节奏上或将主要受累库幅度扰动。春节过后房地产在资金收紧预期下降大概率仍将保持赶工节奏,用钢需求韧性仍偏强,而制造业仍有望维持较高景气度支撑板材需求。短期下行风险主要来自成本支撑力度的削弱对成材价格带来的负反馈,疫情超预期扩散导致节后复工不能如期启动,中期还需跟踪货币政策对市场节奏的扰动。

原材料端,矿价主要受到两股力量的相互牵制,一端是高铁水产量以及高疏港量带来的现实需求韧性,基差水平保持高位,另一端则是钢厂利润大幅受挫叠加疫情影响下需求下滑以及工信部压减粗钢产量的政策引发的减产预期,钢厂对高价原料的抵触情绪有所增加。随着钢厂补库接近尾声,2月份起钢厂补库对原材料的驱动逐渐减弱,春节前需求仍将偏弱,上述两股力量强度有所倾斜,需求预期主导力量有所放大,短期原料价格仍有下调预期,但铁矿石在基差支撑下预计下调空间有限。预期2月份铁矿石将震荡偏弱运行,需警惕由需求预期主导行情的持续性可能会放大波动率。但随着春节过后复工复产的陆续开启,铁矿石需求也将受带动,叠加海外需求的复苏,矿价企稳力量将有所增强。

(作者:海通期货投资咨询部 黑色金属研究员邱怡宏)