民企信托新时代等爆兑付风波 波及“明天系”天安财险、广发银行等

来源:证券市场红周刊 2021-02-01 12:23:21

近期,“明天系”旗下的融资通道新时代信托再起风波,有投资人向记者透露,其产品兑付再度逾期,事件牵连到了天安保险、天津银行、广发银行等一众金融机构。

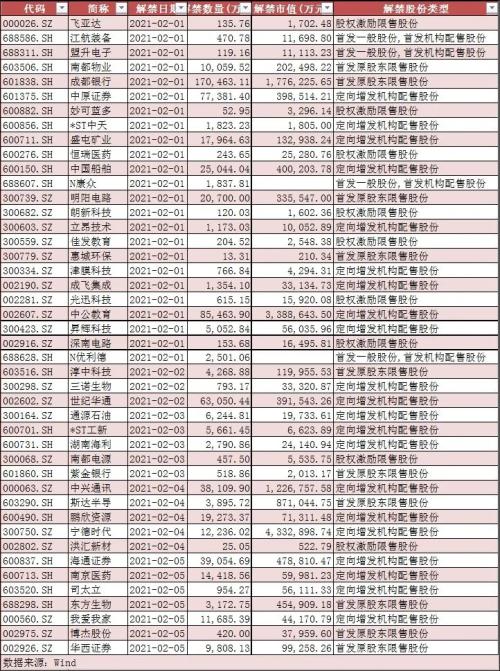

信托业的风险出清仍在继续。除了整体爆雷的四川信托、华信信托外,银保监会接管“明天系”旗下的新时代信托等金融机构业已半年。有多位新时代信托的投资人向《红周刊(博客,微博)》记者透露,新时代信托风险产品涉及1700多位投资人,且底层资产多为“明天系”持有的其他金融机构股权,如广发银行、天安人寿、天安财险和天津银行等。

此外,雪松信托、民生信托在近期也被卷入兑付风波。其中,雪松信托涉及到的延期产品总规模接近40亿元,而民生信托则是业绩连续下跌,甚至2020年下半年还出现了亏损,而其关联公司民生财富发行的私募基金,更是早已延期。

新时代信托成“明天系”关键通道

波及天安财险、天津银行、广发银行

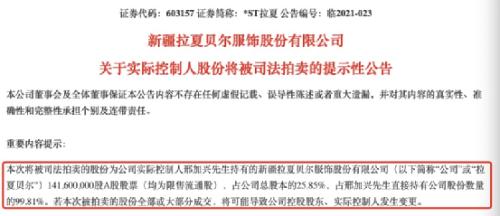

继安信信托(600816,股吧)、四川信托爆雷后,2020年7月中旬,银保监会宣布依法接管包括天安财险、华夏人寿、新时代信托、新华信托在内的6家金融机构,接管期限为一年。其中,被接管的新时代信托尚未兑付产品的融资方多为“明天系”旗下的壳公司,底层资产为“明天系”持有的其他金融企业的股权。

据委托人李先生透露,新时代信托旗下产品主要有“鑫业”“蓝海”“慧金”“恒新”4个系列。早年的产品不少是以“明天系”持有的包商银行股权为抵质押物的,如“慧金359号非上市公司股权收益权投资集合信托计划”,募资就是用于受让包头市布鲁贸易有限责任公司持有的包商银行股权收益权。在包商银行2019年被接管后,新时代信托仍在发行以其他金融机构股权为底层或抵质押物的信托计划。如发行于2019年的“鑫业2186号集合信托计划”,融资方为陕西盛世嘉华实业有限公司,募资6600万元用于支持陕西盛世嘉华的信息咨询系统升级。

在还款来源中,除了融资方的经营性收入外,股权质押担保方天津恒昌圆公司把其持有的909万股天津银行股权质押给新时代信托,若陕西盛世嘉华无力偿还,则可通过变现天津银行股权来实现兑付。天眼查APP显示,天津恒昌圆的控股股东北京天元通和科贸有限责任公司确实曾把其持有的天津恒昌圆股权质押给新时代信托,而“鑫业2135号”融资方济南智幸商贸有限公司的子公司深圳亿辉特,也将其持有的8272万股幸福人寿股权质押给了新时代信托。

类似情况还有“蓝海”系列,譬如“蓝海1270号”的融资方为上海银炬实业发展有限公司,上海银炬实业也将其持有的4833万股天安财险质押给新时代信托;“蓝海1314号”融资方为济南盛讯商贸有限公司,出质方新产业(行情300832,诊股)投资股份有限公司以其持有的1015万股广发银行股权作为质押。

“新时代信托本身就是‘明天系’的融资通道。由于其在‘明天系’体系下的特殊地位,新时代信托一直宣称‘30多年0违约’,这也是其招徕客户的重要亮点。而且新时代信托的产品期限都比较短,大部分产品只有1年期,单只规模也比较小,通常来说,风险不大。”李先生抱怨,其购买的“慧金1152号集合信托计划”原本应在2020年7月中旬到期兑付,但随着7月17日银保监会宣布中信信托负责接管新时代信托后,后者即暂停了产品兑付事项,委托人被夹在了中间。

在新时代信托被托管后,产品发行也被暂停,管理总规模的压缩冲击到了公司营收和待遇。曾有新时代信托前员工向《红周刊》记者透露,在公司被托管后,员工薪酬骤降,“有的销售人员每月到手工资只有2200元”。而作为新时代信托的属地监管方,内蒙银保监局近期多位官员落马,震动业界。

虽然对比安信信托、四川信托爆雷规模,新时代信托涉及自然人客户的存续规模并不大,涉及自然人的本金约为65亿元,但人数却不少。据李先生则透露,波及客户约1700多位。

除了新时代信托,银保监会还接管了同样有“明天系”背景的新华信托,但此事并未在市场上引起太大波澜。“新华信托的客户主要是机构客户。”有知情人士如此解释。而记者在新华信托官网看到,2014年后,新华信托即不再发布新的集合信托产品,只是在2017~2019年时象征性地发行了几只慈善信托产品,规模均很小,如“华恩6号西部生态扶贫慈善信托”的规模仅20万元,“华恩9号公益孵化慈善信托”首期规模也仅95万元。

“明天系”旗下多家金融机构经营惨淡

“明天系”参股的金融机构要么被接管,要么业绩惨淡。譬如股价近日连续3个跌停的西水股份(行情600291,诊股)(600291,股吧)就引发了市场热议。公司在今年1月25日发布的2020年年报预告显示,由于子公司天安财险投资失败,2020年预亏87亿元,扣非后亏损271亿,这一规模相当于其最新市值的7倍。

天安财险是新时代信托的大客户,截至2020年6月底,天安财险直接持有28只新时代信托产品,本息合计296亿元。为此,天安财险计提减值准备577亿元,影响2020年度上市公司股东净利润-207亿元。值得注意的是,“明天系”在把天安财险股权质押给新时代信托进行融资的同时,天安财险还接盘了新时代信托的大量产品,这一做法不免有“自融”的嫌疑。

除天安财险外,广发银行近几年也是屡爆丑闻。如广发惠州分行员工与侨兴集团合谋制造了120亿元“萝卜章”骗贷案,就导致广发银行在2017年底被银监会罚款7亿元;广发银行股份有限公司福州分行因同业投资业务存在重大内控缺陷,导致大额资金到期无法收回等违法违规行为被罚款200万;恶性催收手段有骚扰持卡人的朋友家人及同事,甚至存在伪造公检法机关文件恐吓持卡人的恶性催收事件,等等。

此外,广发银行的一把手也频频更换:2016年,在中国人寿(行情601628,诊股)(601628,股吧)控股广发银行后,刘家德出任行长,于2019年7月离职。其后,尹兆君出任董事长、行长,但2020年底转赴中国太平保险集团出任总经理。今年1月,中国人寿副总裁王凯出任广发银行党委书记、拟任行长。

值得注意的是,广发银行作为12家全国性的股份行之一,其一直未能上市(另一家未IPO的股份行是恒丰银行),尽管2019年1月初,广发银行相关人士向媒体表示其IPO计划“总体接近可申报状态”,但至今却没有明显进展。

同样,“明天系”参股的天津银行(01578.HK)虽然在2016年实现了港股IPO,但股价很快破发且节节走低,目前总市值仅189亿港元,市净率0.34倍。据《财新》报道,“明天系”通过关联公司还暗中持有易安财险7成股权,虽然该公司头顶着“四家互联网保险公司之一”光环,但规模却不大,在被接管前,其已爆发内斗,甚至出现了抢公章事件。

有质押资产无法覆盖信托本金

或引入信保基金以保障兑付

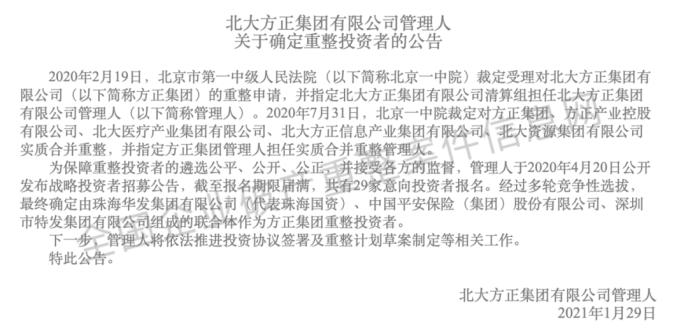

新时代信托的处置前景如何?此前接管组曾表示,将分4阶段解决问题:份额登记、清产核资、引入战投、完成兑付。

2021年1月22日,新时代信托官网公告完成清产核资。按照这一处置理念,兑付需在引进战投后才会开展。然而李先生等受访者却坦言,目前不少委托人家庭经济困难,迫切希望能尽快兑付,或希望监管层能提出一份大致的处置时间表,即选择合适时点启动兑付。或从信托业保障基金拆借一笔资金,以解部分委托人的燃眉之急。参考此前监管部门接管安邦保险一事,在接管1年后又延期1年的做法,对华夏人寿、新时代信托等“明天系”旗下6家金融机构的接管期限,理论上不会超过两年。

有新时代信托客户向《红周刊》记者提供的托管组答复文件显示,公司将通过引入战略股东+资产变现的方式来筹措兑付资金,最大化保障投资人说的合法权益。不过,需要注意的是,作为底层资产的“明天系”持有金融机构股权仍有部分未被接管,因此导致不同产品的处置周期不同,而且有些产品还存在质押股权估值虚高无法覆盖信托规模的情况。比如“慧金1152号”的本金为7000万元,而作为质押品的天津银行股权仅909万股、对应市值不足3000万港元,兑付前景不乐观。

《红周刊》记者以客户身份致电新时代信托员工丁女士,据其透露,处置思路近期有可能发生变动,“原本计划战投注资作为兑付的来源,但最近公司内部开会传达的消息表示,不排除通过其他方式引入资金。”

那么,“其他方式”又是指的是哪种途径呢?丁女士表示不清楚。然而在投资人中间却有传言称,新时代信托很可能从信保基金处拆借一笔资金,以推动引战和兑付同步进行。

雪松信托20多款产品未顺利兑付

同为民企背景信托的雪松信托,最近也再度出现兑付波澜。雪松信托的前身是中江信托,中江信托爆雷较早、2018年就有多款信托计划暴雷。2019年4月,新股东雪松控股集团的董事长曾向投资人表示,有近80亿元的信托产品有兑付风险,承诺在2019年底前保证已逾期产品的兑付。其后,公司也确实通过签署收(受)益权转让

的方式完成了大多自然人客户的兑付,但因中江信托的不少老产品投向了贵州、云南等地,而地方政府在债务压力下,优先选择牺牲非标产品,导致进入雪松信托时代后,仍有一些产品无法顺利兑付。

郑先生透露,中江信托发行的拟募资3亿元的金兔12号,投向了贵州六盘水市盘州市的基础设施建设项目,“产品应于2020年6月到期。”但到期后并未能顺利兑付。之后,投资人原本将和雪松信托签署收益权转让协议,但到2020年12月底,信托公司的态度突然发生转变。

《红周刊》记者了解到,雪松信托此前曾指望通过受让投资人持有的风险项目,树立起较好的口碑,继而吸引存量客户继续购买雪松信托的新发产品并带动增量业务,但在近两年信托市场爆雷不断下,不少投资人对民企信托心存犹疑,选择退出信托市场。加之化解历史遗留问题的因素,或许是雪松信托修改方案的原因。

郑先生透露,雪松信托迄今未能顺利兑付的信托计划超过20只,总规模近40亿元。其中,除了金兔12号,出现延期的还有:“金鹤440号”用于四川金宝新鑫实业发展有限公司发放信托贷款;“金马499号”的资金投向云南楚雄武定县;“金马467号”融资方为云南楚雄州的城投公司;“金鹤432号”融资方位于贵州遵义市播州区……在这些项目中,不乏有中江信托时代遗留的政信类产品,且融资方也多集中于云贵地区。

对此,雪松信托相关人士则向《红周刊》记者表示,中江信托时代遗留的逾期工商信托项目已经基本都解决,剩下的主要是政信类项目。按照地方政府的化债原则,持有人为自然人客户的非标债务优先处理,如公司以自有资金承接客户份额,那么债权性质就发生了变更,大概率会导致地方政府将债务展期,加大风险处置工作的难度。

另外,不久前披露的年报显示,雪松信托2020年亏损12亿元。上述雪松人士解释称,造成亏损的主要原因是为化解中江信托遗留的风险、以及风险资本计提,公司2020年经营性业务是盈利的。

业绩暴跌,民生信托逾期风险骤升

同样被兑付传闻所困扰的还有民生信托。整体来看,民生信托此前公开的踩雷案例并不多,但公司在2020年被卷入金凰珠宝假黄金案,这一案件牵连金额超300亿元,其中,民生信托涉及的产品规模超过了30亿元。

资产总规模接近2000亿元民生信托业绩表现也不佳,2017至2019年,净利润从18亿元降至9亿元,2020年时,净利润进一步暴跌至2.3亿元,若考虑到其2020年上半年已实现净利润2.47亿元的现实,则意味着该公司在下半年出现了实际亏损。

民生信托为何会走到这一步?一方面,民生信托的主要股东债务高企、集中到期压力大,2020年以来,其债券价格大跌,引起市场担忧;另一方面,民生信托此前接连踩中了凯迪、金凰珠宝等大雷,尽管调集各方力量保障了产品兑付,但本身也承担了极大的压力。2020年8月,民生信托的母公司(000046.SZ)发布公告,其正在准备引入战投,但也没有重大进展。记者获悉,此前有传言称北京国资委有意作为战投。

另据《界面》报道,与民生信托拥有同一实控人的民生财富投资管理有限公司的尊系列基金也出现逾期(目前该文章的官网链接已删除)。《红周刊》记者获悉,尊系列基金已被监管层叫停发行。而至于兑付问题,理财经理给客户的解释口径是延期6个月,等待底层资产的处置。

有理财从业者向《红周刊》记者透露,“民生财富团队可能要被分流到民生信托、或者民信资本(天眼查APP显示,民信资本是民生财富子公司)。”不过,民生财富今年1月15日在官网公告否认了此事。

另外记者又以投资者身份联系了两位民生信托的员工。员工崔先生表示,由于监管政策、地产业务不确定性太大等原因,传统的主流产品类型如政信类、地产类信托,民生信托目前做的都不多,“我们推荐客户购买‘组合投资’类型的产品,主要投向医药健康、消费等行业的上市/非上市股权。而且有些投资标的的股东跟民生信托也有关联,因此更安全。”

记者获得的“至信1182号”信托计划的推介材料也显示,其投资标的之一为光云科技(行情688365,诊股),主业为依托阿里巴巴的电商SaaS业务。光云科技2020年4月在科创板IPO,目前股价已跌至最高点的1/4。光云科技的第五大股东为上海云峰新呈投资中心(有限合伙)。天眼查显示,云峰新呈(有限合伙)的股东之一也是民生信托的主要股东。另外,云峰新呈(有限合伙)还参股了蚂蚁集团,但蚂蚁集团IPO在上市前夜被紧急撤下。

值得注意的是,近几年上市公司购买信托计划进行理财的现象风行,而中融信托、民生信托也获得了不少上市公司的青睐。譬如某酒类上市公司去年3季报就披露,公司曾购买了数亿元的“民生信托-中民永丰1号集合信托计划”“至信930号重庆奥园特定资产收益权集合信托计划”,后者将于2022年2月到期。今世缘(行情603369,诊股)(603369,股吧)也长期购买民生信托、民生财富的产品。一旦民生信托的兑付危机扩大,则作为委托人的上市公司,其资金安全和业绩将会受到极大冲击。对此,《红周刊》记者通过多种方式联系了民生信托方面,但截至发稿未获回复。

相比民企信托公司的不断爆雷,央企背景的信托则普遍较为稳健,尽管收益较低,但风险较小。理财销售粟先生向《红周刊》记者表示,投资人最好远离大股东是民企的信托公司,“国企背景的中信信托、华鑫信托、国元信托等,都可以考虑。”