5.6亿!锦富技术高溢价收购 久泰精密业绩承诺或“依赖”苹果销量

来源:投资时报 2021-01-21 17:23:18

久泰精密主要最终客户为苹果、小米等公司,来自前述两家品牌产业链的收入合计占其主营业务的比例超过90%。对主要客户的高度依赖,可能会影响该公司业绩承诺的表现

《投资时报》研究员 殷玉佳

自2020年9月21日触及近一年高点6.82元/股,苏州锦富技术(行情300128,诊股)股份有限公司(下称锦富技术,300128.SZ)股价就开启绵延下跌的旅程。截至2021年1月19日,其收盘价为3.56元/股,较此前高点下跌幅度已达47.8%。

《投资时报》研究员注意到,该公司股价走势转而向下,恰在其宣布5.6亿元资产购买事项后不久。

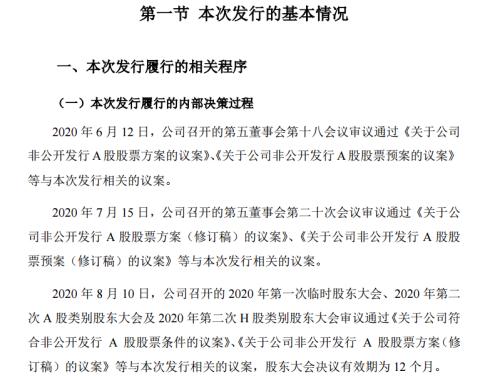

公告显示,此次锦富技术欲以5.6亿元对价收购宁欣、永新嘉辰合计持有的久泰精密70%的股权。其中,拟以发行股份方式受让宁欣持有的久泰精密42%股权,以支付现金(2.24亿元)方式受让永新嘉辰持有的久泰精密28%股权。同时,锦富技术还拟向不超过35名特定投资者非公开发行股份募集3.36亿元配套资金。截至2020年7月31日,久泰精密净资产约为2.63亿元。

针对锦富技术此次许可类重组,深交所连发两封问询函对相关事项予以询问。第一封问询函就交易方案中高估值的合理性及可行性,标的公司的子公司情况、无形资产和预测收入增长率、费用率比重及毛利率,以及该交易是否合法合规等共计23个方面的问题提出了更深入的披露要求。第二封问询函,则就标的公司对于核心人员的依赖度、委外加工的合理性与可操作性、产能扩张的可行性及苹果公司对于标的公司的二级供应资格的认证共4个方面,提出了进一步披露的要求。

锦富技术近一年股价走势(元)

数据来源:Wind

高溢价的交易方案

问询函关注的一大重点问题是久泰精密的评估作价。据北京天健兴业资产评估有限公司出具的《资产评估报告》,该公司尝试采用资产基础法和收益法两种评估方法对久泰精密股东全部权益价值进行评估,而两种估值方法结论也差异颇大。

根据资产基础法,截至2020年7月31日,久泰精密总资产为3.65亿元,负债1.01亿元,净资产为2.63亿元。较母公司总资产账面价值增值0.46亿元,增值率为21.03%。

而依据市场收益法,同样截至2020年7月31日,久泰精密股东全部权益评估值为8.07亿元。较母公司报表账面净资产2.18亿元,增值5.89亿元,增值率为270.5%。

针对收益法评估结果远高于资产基础法的评估结果的情况,深交所提出了采用收益法的原因及合理性的问询。锦富技术称,资产基础法仅从资产重置的角度评价市场价值,无法涵盖客户资源、专利、人力资源等无形资产的价值,故弃用。而收益法采用预期收益折现的方式来评估企业价值,更能在企业的净现金流中体现无形资产对企业的贡献,故最终采用市场收益法。

《投资时报》研究员注意到,锦富技术愿意付出高溢价的背后,还有一份宁欣签署的《业绩承诺及超额业绩奖励协议》。

在这份协议中,宁欣承诺标的公司2020年度—2022年度三年间净利润累计不低于2.4亿元。如若未能达到累计承诺净利润数,宁欣将优先以其持有的锦富技术股份进行补偿。若其所持锦富技术股份不足以补偿或未按约定期限履行股份补偿义务的,宁欣以现金方式进行补偿。

同时,若此次标的资产到期后据收益法有减值的情况,宁欣还需就此次标的资产的减值的部分进行补偿。而承诺期满后,标的公司累计净利润超出部分的50%,将以绩效奖励的形式奖励给经营层,超额奖励部分不得超过1亿元。

标的业绩受苹果产业链影响

那么,标的公司久泰精密业绩情况如何,能否顺利实现业绩承诺?《投资时报》研究员留意到,久泰精密的主要最终客户为苹果、小米等公司,来自前述两家品牌产业链的收入合计占其主营业务的比例超过90%。对主要客户的高度依赖,可能会影响该公司业绩承诺的表现。

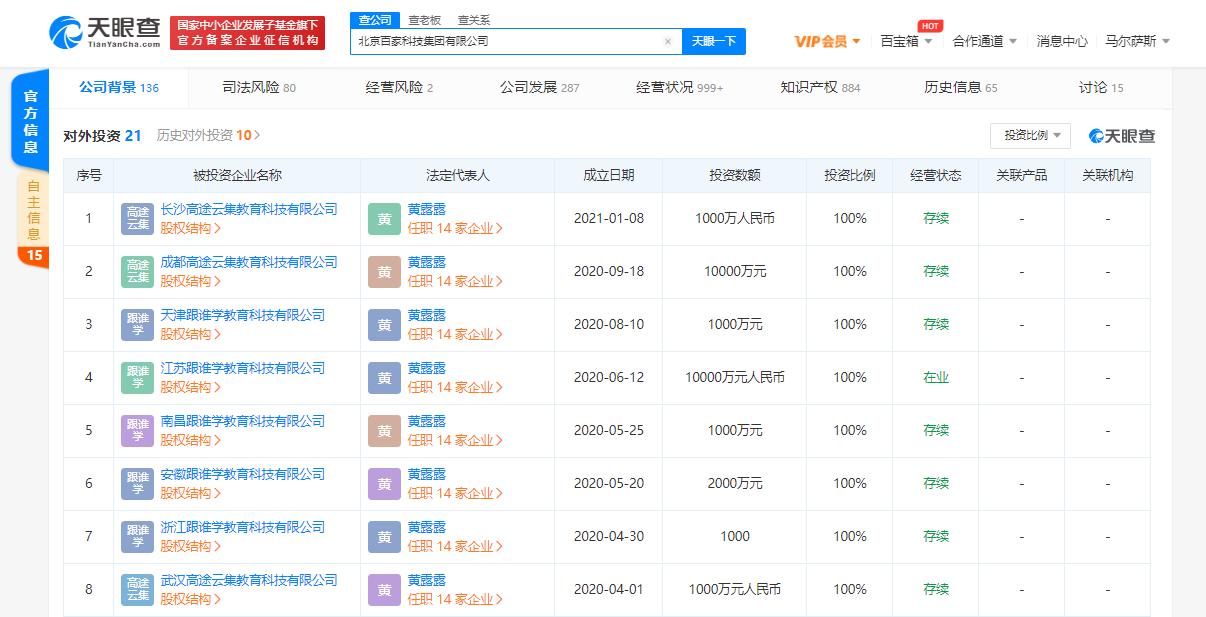

数据显示,2019年、2020年1—7月,久泰精密收入增长率分别为20.79%、15.83%,预计2021年至2025年收入增长率将从14.64%逐年下降至3.63%。可以看到,其年度营收增速或呈比较明显的下行趋势。

而2018年、2019年及2020年1—7月,久泰精密净利润分别为5150.83万元、6584.99万元和4783.30万元。从目前数据来看,其净利润与业绩承诺目标相去甚远,2018年及2019年净利润之和为1.17亿元,尚不及业绩承诺的一半。

同时,标的公司2018年、2019年及2020年1—7月主营业务毛利率分别为28.12%、24.86%和26.52%,平均值为26.50%;预测期(2021年至2025年)主营业务毛利率在25.22%至25.47%之间,平均值为25.36%。若要维持如此毛利率,则需要在毛利较高的苹果产品产业链上下功夫。

2018年、2019年及2020年1—7月,久泰精密来自苹果产品产业链的毛利率分别为35.09%、34.46%及41.56%,高于15%上下的小米产品产业链毛利率。而供货给苹果的产品,毛利率也会随着苹果产品的销量而变化,不确定性较大。

《投资时报》研究员注意到,2019年久泰精密主营业务毛利率较2018年下降3.26个百分点,主要受苹果模切产品收入占比下降较多影响。2020年1—7月,其主营业务毛利率较2019年上升1.66个百分点,亦主要是受苹果模切产品的毛利率上升,以及其他品牌收入占比上升的影响。

同时,苹果iPhone X智能手机销售不及预期,尤其是中国市场需求相对疲软,导致终端需求有所下降。受此影响,2019年久泰精密销售的苹果模切器件实现收入由上一年度的2.61亿元降至2.28亿元,降幅达12.67%。

久泰精密近两年及一期利润表情况

数据来源:公司公告

锦富技术营收增速下行

除了久泰精密业绩承压,锦富技术此次重组也面临很大的压力。

查阅Wind数据《投资时报》研究员注意到,2018年、2019年及2020年前三季度,锦富技术主营业务收入分别为25.64亿元、15.79亿元和9.42亿元,同比下滑的幅度分别为15.13%、38.41%以及21%。在同一时期内,其归母净利润分别为-8.23亿,0.14亿,及-0.05亿,同比变化的幅度也很大,分别为-1508.00%、101.79%以及-137.03%。

对于主营业务收入下滑的原因,该公司表示2018年受光伏“531新政”影响,光伏组件市场需求大幅下降,订单减少,加之光伏产品价格持续下跌,导致公司光伏类存货产生严重的跌价损失,与光伏业务相关的应收款项坏账损失亦大幅上升。数据显示,2018年,锦富技术光伏业务经营性亏损金额为7907.40万元。

同时,由于锦富技术子公司昆山迈致科技预计重要客户的未来订单不及预期,子公司奥英光电国内向 ODM 业务的开展持续不及预期,导致与其相关的公司合并商誉出现了明显的减值迹象。

而2019年,锦富技术对光伏业务及智能系统与大数据业务进行战略性收缩,亦影响了其营收情况。不过,受益于其液晶显示模组、光电显示薄膜及电子功能器件等产品的毛利率较上年有所提高,其2019年净利润情况有所好转。

伴随主营业务收缩而来的,是该公司自2017年来持续为负的现金净增加额,直到2020年前三季度才略有好转,为0.53亿元。因此,此次配套融资中1.12亿用于补充流动资金,也并不奇怪。

《投资时报》研究员还注意到,锦富技术此次收购的目的之一是发挥上市公司与标的公司的协同效应。但在产品布局、技术研发方面怎样形成集群效应,仍待时间检验。

?

![[隆众聚焦]:寒冬不寒 煤沥青市场节节攀升](https://z1.dfcfw.com/2021/1/21/20210121110131573814402.jpg)