地方债柜台发行进一步规范 再融资债券加速发行

来源:中诚信国际 2021-01-20 18:24:44

要闻点评

财政部印发《关于进一步做好地方政府债券柜台发行工作的通知》,进一步规范地方债柜台发行。

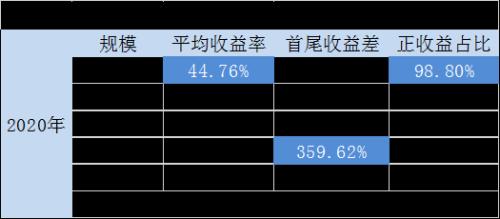

动态点评:2019年3月,财政部发布《财政部关于开展通过商业银行柜台市场发行地方政府债券工作的通知》(财库〔2019〕11号)等有关规定,指导地方政府可在本地区(计划单列市地方债在本省范围内)商业银行柜台市场发行地方债。截至2021年1月18日,开展试点以来柜台市场发行地方债17只,规模共计465.75亿元,其中,2019年地方债柜台发行规模为314.72亿元,2020年规模为151.03亿元,2021年以来尚无柜台发行地方债。从发行结构上看,其中15只为新增专项债,1只为新增一般债,1只为再融资一般债,与财政部“重点发行专项债券”的指导相符。但整体看,通过柜台市场发行的地方债规模不足地方债同期发行总规模的0.5%,地方债柜台发行渠道仍有较大发展空间。此次《通知》从发债品种及期限、发行宣传、相关机构职责等方面对地方债柜台发行工作进一步规范,有助于地方债柜台发行的有序发展,同时推进全国范围内地方债柜台发行工作。

从发行品种和期限看,《通知》要求地方财政部门应当结合地方债项目收益、个人和中小机构投资特点确定发行品种和期限,优先选择具有本地区特点、项目收益较高的债券,首次强调通过柜台发行的地方债要以中短期为主,在期限方面优先考虑安排5年期以下(含5年期)债券。

在发行频次上,《通知》强调,地方财政部门应当积极推进地方债柜台发行工作,原则上已开展过的地区2021年安排柜台发行应不少于两次,确保已建立起来的发行渠道持续畅通,未开展过的地区应至少安排一次,此规定或将进一步促进地方债柜台发行渠道在全国范围的落地和推广。

在发行宣传方面,《通知》要求地方财政部门应当加强地方债柜台发行宣传,统一对外宣传口径,在发行前向媒体和柜台业务承办机构等提供地方债业务解读材料,督促配合宣传的相关机构在发行前、分销期等关键节点进行多渠道、多类型的广泛宣传。据试点发行的经验来看,柜台发行地方债时可通过多种线上渠道及线下发行场所进行宣传,广泛吸引投资者认购。

在相关机构职责方面,进一步明确柜台业务开办机构、中央国债登记结算有限责任公司、发行场所等部门在发行过程中的职责,确保地方债柜台发行工作的顺畅进行,尤其强化柜台业务开办机构相关职责,例如提高柜台营业网点服务水平、优化地方债柜台购买途径和流程,并在发行结束后为投资者提供报价交易等服务,提高柜台市场流动性。柜台市场作为地方债发行、拉动社会投资的重要渠道之一,地方债柜台业务的广泛开展或将有助于地方债投资者的丰富和下沉,广泛动员吸纳本地社会资本参与地方经济建设。从投资者角度来看,地方债柜台发行能够吸引广大中小投资者参与地方债认购,满足中小投资者的理财需求,同时,投资者通过地方债市场参与投资本地区范围内优质专项债项目,有助于提升本地投资者对社会发展的参与度与认同感。

多家上市酒企股权划转省级财政充实社保基金。

上周,共有2个城投企业发布债券提前兑付本息公告。

上周,共有11只城投债券取消发行,取消发行规模环比回升约146.81%。

地方政府债与城投债发行情况

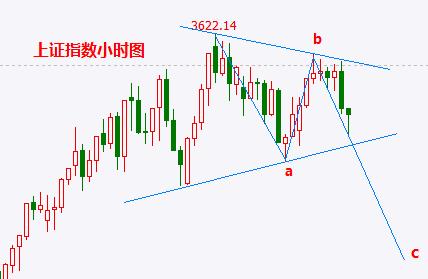

地方债:上周,全国共发行8只地方债,发行规模较前值回升719.00亿元至944.00亿元,净融资额较前值回升716.85亿元至914.85亿元。截至1月15日,存续期内地方债规模合计25.54万亿元。

从发行结构来看,上周发行的地方债均为再融资债,共944.00亿元,其中再融资专项债422.00亿元,再融资一般债发行522.00亿元,均用于偿还存量债务。从发行期限看,加权平均发行期限从10年缩短至8.98年,仍以10年期为主,占比66%。从区域分布看,内蒙古、江苏、新疆、四川各发行2只地方债。发行成本方面,10年期债券发行利率有所下降,一般债发行利率较前一周同期限债券小幅回升至3.41%,专项债发行利率回落至3.41%;发行利差方面,10年期发行利差收窄,一般债发行利差走阔至26.83BP,专项债发行利差收窄至26.82BP。

城投债:上周,城投债共发行119只,规模较前值回升9.02亿元至949.20亿元,净融资额大幅回落402.60亿元至163.20亿元;基础设施投融资行业企业共发行107只债券、规模合计815.20亿元。截至1月15日,存续期内城投债规模合计10.35万亿元,其中,基础设施投融资行业存量债券规模9.14万亿元。

从广义口径看,各期限城投债发行成本涨跌互现。其中,3年期AAA级城投债发行利率和利差上行幅度最大,分别上行33BP、42BP至4.21%、148BP,5年期AAA级城投债发行利率和利差下行幅度最大,分别下行19BP、20BP至3.77%、83BP。发行结构以超短期融资债券和一般中期票据为主,其中超短期融资债券占比维持40%,一般中期票据占比22%,较前值回升2个百分点。发行期限仍以中短期为主,5年期及以下城投债占比仍超九成,其中1年及以下期限占比53%、居首位,较前一周回升1个百分点,3年期占比25%、位列第二,占比较前一周回升约1个百分点;发行主体以AA+级、AAA级为主,其中AA+级占比36%,较前值回落4个百分点,AAA级占比33%,较前值回落7个百分点;此外,从区域分布看,共17个省份发行城投债,江苏省发行数量仍居首位、共发行50只,广西发行利率、利差均居首位,分别为4.98%、277.96BP。

地方政府债与城投债交易情况

根据公告信息,上周未有城投企业级别调整。

上周,未有城投企业信用事件。

地方政府债:上周,地方政府债现券交易规模共计867.76亿元,较前值回落87.38亿元;地方债到期收益率多数回落,平均回落幅度为5.24BP。

城投债:上周,城投债现券交易规模为2440.42亿元,较前值回升426.357亿元;城投债到期收益率多数回升,平均回升幅度为5.60BP;信用利差方面,3年、5年期限信用利差较前值收窄,7年期限信用利差较前值走阔。

城投债异常交易:上周共有62个城投主体的105只债券发生171次成交净价偏离较大的情况,主体数量、债券数量和发生异常交易次数均较前值增加。