期现价格走势分化 玉米仍在调整过程中

来源:金投网294人参与讨论 2021-01-20 14:16:52

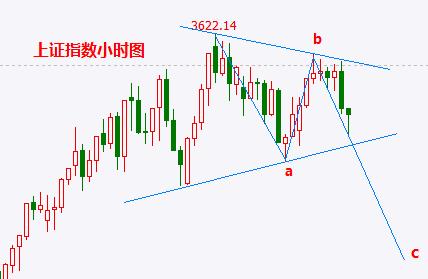

1月19日,降温多日的农产品期货市场又有了一定热度,市场从前几日的大面积调整转向了涨跌互现。盘面上看,大豆、棉花飘红,但玉米、豆粕则仍在调整过程中。

玉米现货价格延续涨势。1月19日,内蒙古分公司拍卖成交率为100%,成交均价为2981元/吨;山东地区个别企业下午收购价继续小幅上调10—20元/吨。但本轮玉米期货价格的上涨幅度明显小于现货,且远月合约更加偏弱,说明市场对绝对高价的持续性存疑。后期玉米价格可能呈高位振荡走势,5—6月将是比较关键的时间点。

有市场人士表示,国内疫情导致部分地区运输不畅,打乱了现货购销节奏,供需错配导致玉米期现价格走势分化。

在过去一年中,玉米在整个农产品偏强的氛围里,以远期缺口预期的主线开启了玉米期现货轮番上涨的模式。当前,绝对价格已经处在历史的高位,同时远月期价对近月及现货转为贴水,国内玉米市场的整体格局正在悄然从之前的弱基本面强预期转变为强基本面弱预期。

从基本面来看,整体贸易环节倒挂已经加剧,尤其是南港库存推至历史高位且在月末仍面临进口集中到港压力,华北地区大幅补涨之后,小麦拍卖成交开始上升,边际替代逐步增强。产销区大幅倒挂叠加远月期价贴水,令后期东北高价玉米难有贸易流向。

供应看,年后农民仍有卖货需求(目前销售进度7成左右),需要下游持续的补库来承接。市场虽无明显利空因素,但国内玉米市场可能已经严重过热。

而近期东北、华北产地现货市场情绪持续升温,叠加河北、东北疫情尚在加剧阶段,市场再度担心供应端安全问题,下游积极入市补库,令现货大涨。需要格外注意的是,上周及本周小麦拍卖价大幅走高,出现大幅溢价仍100%的成交率,玉米价格上涨开始加速向小麦传导,一定程度刺激玉米需求端边际替代逐渐增强。市场虽反复交易远期产需缺口无法证伪,但从对平衡表的理性推演看,2019/2020年度的产需缺口在5000万吨左右,低于此年度的政策性玉米投放量,并出现结转,符合之前的预期。

下一季度,在养殖继续恢复叠加新作减产的基础上继续上调产需缺口至6500万吨,但进口谷物有可能扩大至2800万吨(玉米1500万吨、高粱500万吨、大麦800万吨),国内谷物增加3000万吨替代(小麦1400万吨、陈化水稻折算玉米1400万吨),共可以补充5600万吨的缺口。因此,渠道库存稍有释放,便可缓解供需紧张局面。

中期看,国产玉米价格已经创出历史新高,大幅升水小麦价格200—300元/吨,倘若继续向小麦价格传导,拉涨口粮价格,或引发粮食安全问题,当前玉米价格继续上涨面临的政策风险在逐步积累。

而对交易者来说,前期多单可以考虑陆续平仓,但做空要注意控制仓位。对用粮企业来说,要保证一定的玉米库存,防止春节前后出现原料断档。若春节后市场供需恢复平衡,且企业库存仍偏高,可以选择在盘面进行一定比例的套保。同时,企业也要考虑原料渠道的多元化,降低对国产玉米的依赖度。

对贸易商来说,如果春节前后物流断档期长,囤粮的风险也会增加,当前阶段应该加速出货并且在盘面套保提前锁定利润。

综上,尽管目前玉米现货价格仍在历史高位附近,但由于华北地区价格已出现连续下跌,经营企业可以通过套期保值方法转移风险。建议可以按照一定的套保比例卖出对应月份期货合约进行套期保值,当前建议套保比例在30%左右,随价格波动再对剩余的70%头寸做进一步安排。

此外,还可以用卖出看涨期权的方法进行高价预售。例如,卖出玉米期货2105合约执行价格为3040元/吨的看涨期权,如果价格上涨至3040元/吨以上,则按执行价格出售;如果价格未能上涨至执行价格,可收取36元/吨权利金对冲价格振荡或下跌的部分风险。

(文章来源:金投网)