A股惊现“市值退市候选股” !多公司市值逼近3亿元 退市风险一触即发

来源:中国证券报 2021-01-14 09:28:38

“退市候选股”又添新成员!

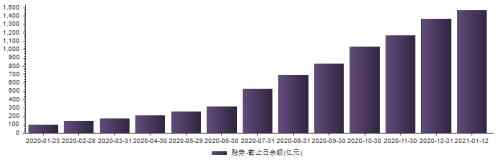

Wind数据显示,截至1月13日收盘,A股共有3家上市公司市值逼近3亿元。按照沪深交易所发布的退市制度征求意见稿,连续20个交易日总市值均低于人民币3亿元的公司将被交易所实施退市。

小市值股无人问津

Wind数据显示,截至1月13日收盘,*ST成城(行情600247,诊股)、*ST环球(行情600146,诊股)、*ST长城(行情002071,诊股)等3家上市公司市值逼近3亿元。中国证券报记者观察到,这3家公司目前的股价也已经跌破1元,或符合多重退市标准。

来源:Wind

中国证券报记者进一步统计发现,目前,A股市值分化趋势明显。现有的4150家A股上市公司中,有2023家市值低于50亿元,占比达到48.75%。有1121家市值低于30亿元,占比达到27.01%;510家市值低于20亿元,占比达到12.29%;63家公司市值低于10亿元;9家公司市值低于5亿元。而市值较小的上市公司,多数是已经被交易所实施了退市风险警示或其他风险警示的*ST、ST类公司。

相比之下,由于股价连创新高,市值最高的贵州茅台(行情600519,诊股)最新市值已达到27184亿元,是市值最低公司的9000倍。

这些市值低于50亿元的上市公司中,接近75%的股票没有券商等机构的覆盖。2016年以来,A股机构投资者力量显著增强。据中金公司(行情601995,诊股)估算,包括公募基金在内的各类机构投资者合计持有的A股流通股市值占比近50%,成为市场主导力量。机构关注的优质公司往往意味着大市值。

“除了基本面,从交易层面看,大市值公司也更适合机构投资者进行配置。小市值公司通常流动性不足,股价容易大涨大跌,进出都很困难。”某大型公募基金基金经理王刚(化名)对中国证券报记者直言,“我们现在几乎不看50亿元市值以下的小票。”

武汉科技大学金融证券研究所所长董登新表示,A股估值的两极分化将不可避免:蓝筹股将更受追捧,绩优股上涨空间将进一步打开;而垃圾股将会被抛弃,投资者将开始学会“用脚投票”。

“市值高的公司意味着更高的流动性,牛市中股票波动大,市值高的公司更受大资金青睐。”某券商投顾人士告诉中国证券报记者。“对散户来说也是如此,一旦下跌,流动性高的股票可以跑得更快。”

资深投行人士王骥跃对中国证券报记者表示,依照退市新规,这类“退市候选股”股价再跌下去,就会触发市值退市风险。有了锚点,就有磁吸作用。退市只是时间问题而已,即使拉抬股价,也很难一直拉。发生这种现象是市场正常规律,大势所趋,会越来越明显。股票越来越多,可挑选的多了,普通公司就无人问津了。

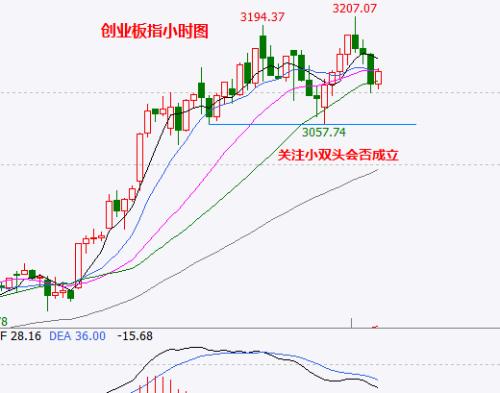

分化将加剧

注册制稳步推进,新股供给大量增加,资金流入分化进一步加剧。允泰资本创始合伙人、首席经济学家付立春对中国证券报记者表示,随着中国资本市场注册制推进,逐渐国际化和市场化的A股逐渐走向成熟。而成熟的国际可比市场中,分化和集中的情况非常的显著。从成长股和美股的情况来看,不光是二八分化,更有一九分化。按照现在这个趋势,A股分化是不可避免的,而且集中度会越来越高。

中南财经政法大学数字经济研究院执行院长、教授盘和林对中国证券报记者表示,A股的两极分化将会是长期趋势,这种分化的趋势主要是因为市场注册制扩容之后,市场流动性开始被稀释,资金为了更高的利润率,而集中在几个头部的行业领域,从而出现聚集效应,而聚集效应也让头部企业在资本市场上更容易融资,更多的关注,从而形成强者恒强,强者更强的局面。而弱者吸引不了流动性,没有资金追捧,本身没有利润来源,如今退市制度又将壳资源打成一文不值,所以,就弱者恒弱。

“对投资人来说,规避ST,不要炒壳,不要跟着击鼓传花游戏,是在资本市场活下去的基本纪律。高股价和低股价之间选择并非绝对的,我们一般按照市值去看一家公司,未来,高市值的企业发展外部环境更好,某个行业的行业龙头自带规模效应,聚集更多关注和资本,未来会更有竞争优势。”盘和林指出。

“不死鸟”神话有望破灭

那么,这类“退市候选股”是否能起死回生呢?盘和林指出,退市公司想要起死回生,则需要有一条业务主线,而且是可持续的业务主线,比如专利,比如某一个业务领域收购一家公司,而退市候选公司本身的融资环境,往往不允许他们拓展业务和专利。所以这类公司最关键的是获得现金流动性,开展一项有前景的业务。

王骥跃则强调,这类公司要想“起死回生”可能只有重组,正常经营可能没什么办法了。

从沪深交易所颁布退市新规初衷看,也是真正发挥市场“优胜劣汰”的功能,让股市“不死鸟”神话破灭,让“垃圾股”远离市场。深交所曾公开指出,现行退市制度暴露出上市公司退市标准单一、退市程序相对冗长等弊端,未充分发挥市场“优胜劣汰”的功能。现行的上市公司退市制度已不能完全适应资本市场发展需要。

上交所指出,市值是市场充分博弈的结果,微小市值的公司往往缺乏投资价值,存在被炒作的问题,结合目前资本市场发展现状,将市值极低的公司清出市场,也有利于投资者理性选择,引导价值投资,实现市场优胜劣汰。

付立春指出,未来,有两类企业可以幸存:一类是业绩比较稳定的头部企业,另一类就是未来发展空间甚至概念比较大的企业。价值板块和成长板块有望得到持续追捧。