3000亿增量资金奔向A股!3万亿年金基金权益投资上限提高10%

来源:中国证券报 2020-12-31 09:26:22

年金基金投资范围迎来大调整!权益类资产投资比例提高上限!

人社部社会保险基金监管局主要负责人在答记者问时表示,本次提高权益投资比例理论上将为资本市场带来3000亿元的增量资金。

人社部网站12月30日消息,近日,人力资源社会保障部印发《关于调整年金基金投资范围的通知》(下称《通知》),拓宽年金基金投资渠道,提高投资效率,分散投资风险,促进年金基金在新形势下健康发展。

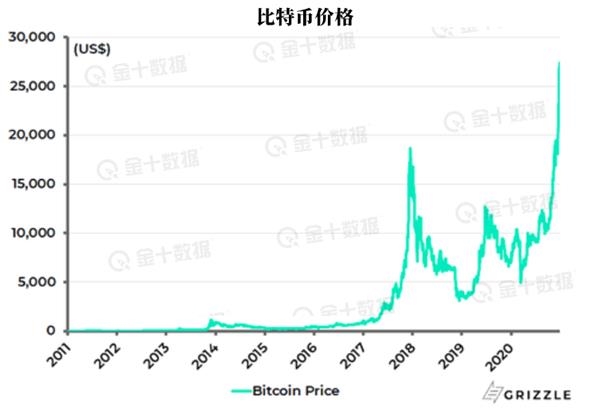

来源:Wind

提高权益类资产投资比例上限

《通知》明确了年金基金的定义,首次在文件中整合企业年金和职业年金基金投资规定和要求,并统一强调年金基金投资管理的原则。

《通知》规定了年金基金财产的新投资范围,限于境内投资和香港市场投资。其中,香港市场投资指年金基金通过股票型养老金产品或公开募集证券投资基金,投资港股通标的股票。此次投资范围中新增优先股、资产支持证券、同业存单、永续债、国债期货等金融产品和工具,并调整明确了相关投资品种的投资要求和估值方式等。

上述负责人表示,此前年金基金仅限于境内投资,本次允许年金基金通过股票型养老金产品或公开募集证券投资基金投资港股通标的股票。此举不仅考虑目前在全球严峻经济形势下,香港金融市场仍颇具活力,具有相当投资价值,而且是贯彻落实中央关于坚定支持和维护香港金融繁荣稳定精神的具体体现,也是年金基金实现全球范围资产配置的初步尝试。

《通知》提高了权益类资产投资比例上限,明确年金基金财产投资权益类资产的比例,合计不得高于投资组合委托投资资产净值的40%,投资比例上限提高了10个百分点。

规范年金基金投资

《通知》进一步规范年金基金投资行为。首次明确要求嵌套穿透管理,进一步要求年金基金财产投资比例在计划层面和组合层面实行“双限”,防范年金基金合规风险。

该负责人介绍,要求嵌套穿透管理,主要是因为以往穿透监管的要求不够明确,可能出现年金基金所投资金融产品的底层资产超出年金基金可投资范围的情形,发生合规风险。要求“双限”,则是由于以往只在组合层面对年金资产的流动性比例以及权益类和非标类投资比例等进行限制,但实践中可能出现年金计划层面通过专门组合投资或是养老金产品直投造成超比例投资情形。此次明确单个计划资产投资于各类型资产的比例须参照投资组合的比例限制进行管理,并首次在文件中明确受托直投组合的定义,有利于进一步加强规范指导,防控计划层投资风险。

此外,上述负责人强调,根据市场变化,有些投资品种已不适应投资要求,此次调整出投资范围。

一是剔除万能保险产品和投资连结保险产品,主要考虑底层资产不透明,投资收益预期一般,年金基金主动配置的意愿不高。

二是调出保证收益类和保本浮动收益类商业银行理财产品,主要考虑资管新规出台后这类银行理财产品的内涵已发生实质性变化。银行理财产品穿透管理难度较大,底层资产容易超年金投资范围而产生合规风险,而且由于整体规范还未到位,尚难以研究列明可纳入年金投资的条件。

三是剔除特定资产管理计划,主要考虑该类品种的市场容量进一步缩小,原规定的特定资产管理计划优先级无法再为企业年金基金提供稳定的固定收益。

带来3000亿元增量资金

该负责人表示,近年来,多层次养老保险体系取得了长足发展。特别是企业年金和职业年金,在制度建设、基金规模、投资收益等方面迎来了历史未有之大发展。2014年10月,我国建立职业年金制度,今年底前全国职业年金市场化投资运营工作全面落地。企业年金和职业年金参保人群覆盖范围不断扩大,市场监管力度持续增强,基金积累规模稳步增长,较好实现了长期稳健增值目标,补充养老的作用逐步显现。

上述负责人介绍,截至今年三季度末,制度已覆盖近6600万职工,基金累计规模逾3.1万亿元。2007-2019年企业年金基金平均年化收益率达7.07%,今年受新冠疫情等因素影响,资本市场出现了较大波动,但年金基金依然投资稳健,取得了较好的投资收益。

“按现有年金市场规模测算,本次权益比例上限的提高,理论上将为资本市场带来3000亿的增量资金,养老保险体系和资本市场的良性互动进一步加强。”该负责人称。

“过去,权益高收益和低权益上限之间存在矛盾,长期来看权益增额是必然的。” 银华基金管理有限公司固收部董事总经理杨艺认为,增配权益类资产有利于增加年金基金的投资收益。与美国养老金75%左右投向股票型产品或者偏股型产品的比例相比,我国权益投资比例上限未来仍有上升空间。

据Wind,截至2020年三季报数据,一共在23家A股上市公司前十大流通股股东中出现了年金基金的身影。其中,年金基金持股市值最高的是集友股份(行情603429,诊股)和湘油泵(行情603319,诊股),分别持有21021.43万元、5838.85万元。