提高反洗钱监管有效性!央行拟完善监管对象范围

来源:中新经纬 2020-12-30 19:24:04

中新经纬客户端12月30日电 据中国央行网站消息,为防范化解金融风险,提高反洗钱监管有效性,提升金融机构反洗钱工作水平,人民银行组织起草了《金融机构反洗钱和反恐怖融资监督管理办法(修订草案征求意见稿)》(下称《修订草案》),现向社会公开征求意见。意见反馈截止时间为2021年01月30日。

央行指出,《金融机构反洗钱监督管理办法(试行)》(银发〔2014〕344号发布,下称《管理办法》)修订工作已列入人民银行2020年规章制定计划。《管理办法》修改的必要性有三:一是加强反洗钱监管,提升我国洗钱和恐怖融资风险防范能力的需要,二是反洗钱国际评估后续整改的需要,三是新形势下完善反洗钱监管机制的需要。

央行表示,2019年,人民银行将《管理办法》修订工作列入人民银行规章制定计划后,人民银行组织各分支机构多次进行现场研讨、调研,就国际组织风险为本反洗钱监管方法进行深入研究,起草了修订草案。

央行表示,修改的主要思路是:围绕防控金融风险的工作任务,以预防遏制金融体系洗钱和恐怖融资风险为目标,完善反洗钱监管机制。一是坚持国内实践与国际经验相结合。立足我国国情,总结近年来反洗钱监管实践,将较为成熟、行之有效的监管措施在草案中予以体现。同时充分借鉴FATF风险为本反洗钱监管工作指引等国际标准。二是坚持问题导向。把解决反洗钱监管有效性一般、金融机构反洗钱工作水平不高等问题作为修改反洗钱制度的主线,贯穿修改制度全过程。三是坚持法治化政策导向。在立足实践不断丰富反洗钱监管手段的基础上,完善监管行为运用条件,制定严格的审批程序和行为规范,并将《管理办法》升格为部门规章。

央行介绍,《修订草案》包括总则、反洗钱内控和风险管理、反洗钱监督管理、法律责任和附则。共5章40条。一是强调风险为本监管思路和工作要求。《修订草案》明确人民银行及其分支机构对金融机构开展风险评估,并及时、准确了解金融机构风险的要求,要求人民银行及其分支机构以风险评估结果为依据,实施分类监管(第二十五条、第二十七条)。

二是新增金融机构反洗钱内部控制和风险管理工作要求。《修订草案》规定金融机构建立与洗钱风险和经营规模相适应的内部控制制度要求,包括建立洗钱风险自评估制度、建立健全反洗钱组织机构和人力资源保障、反洗钱信息系统和技术保障、反洗钱内部检查和审计要求等,同时《修订草案》对金融机构提出洗钱风险管理要求,强调根据机构、客户、业务的风险状况,制定相应的风险管理措施和程序(第二章)。

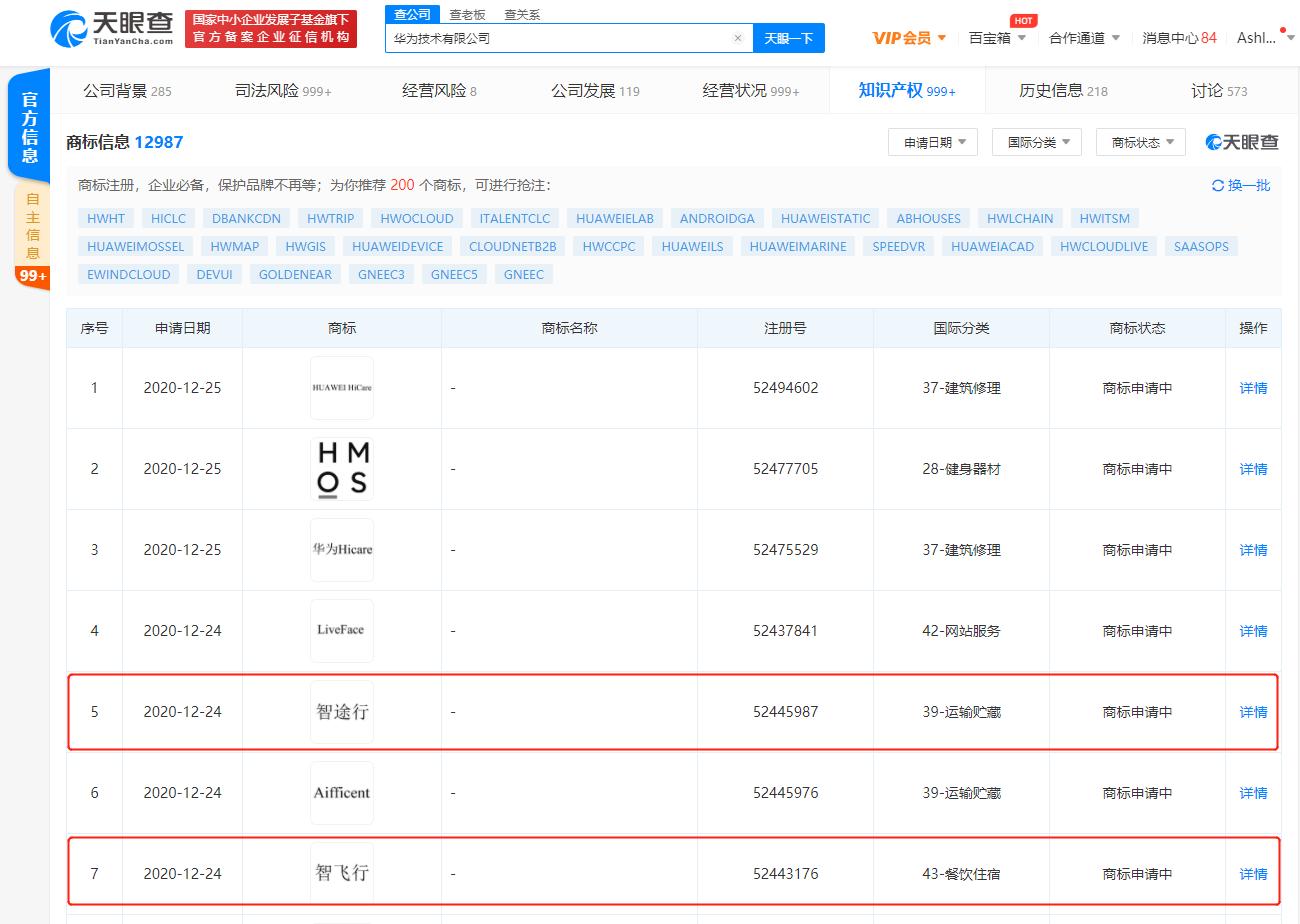

三是完善监管对象范围。在《修订草案》适用范围增加非银行支付机构、从事网络小额贷款业务的小额贷款公司,以及消费金融公司、贷款公司、银行理财子公司等从事金融业务的机构(第二条、第三十八条)。

四是完善反洗钱监管措施和手段。《修订草案》规范了各类反洗钱监管措施的运用条件,同时规范结果反馈和法律文书制作要求。在监管手段方面,增加《监管提示函》,删除质询(含电话和书面),同时强调反洗钱持续监管要求(第三章)。(中新经纬APP)