海通策略:主要经济体宏观周期和股市的分化

来源:金融界 2022-09-29 18:22:02

当地时间9月21日,美联储在FOMC会议上正式达成了加息75BP的决议,并上调了对加息终点的预测。根据CME,从利率期货隐含的加息预期来看,目前(截至2022/09/28)市场预期美联储在今年未来两次会议加息125BP概率58%,且在2023年时进一步加息25BP的概率最大。美联储的进一步紧缩使得美股市场明显下跌,同时也对全球市场造成扰动:美联储9月会议以来直至22/09/28,标普500已下跌3.6%、纳斯达克指数跌3.3%,MSCI全球指数下跌4.8%,MSCI发达市场指数跌4.5%、MSCI新兴市场跌7.4%。

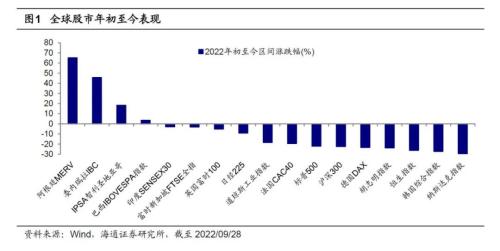

由此,部分投资者开始担心在当前外部环境依然错综复杂的背景下,A股未来的走势是否会因此受到拖累?其实,回顾今年(截至2022/09/28,下同)的全球股市可以发现,尽管大部分市场在俄乌冲突、美联储加息等事件影响下明显调整,但仍有部分地区的股市从年初至今实现了正收益,例如阿根廷、智利、巴西、委内瑞拉等南美地区。

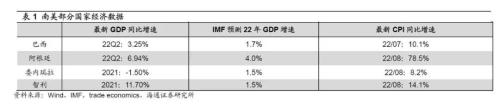

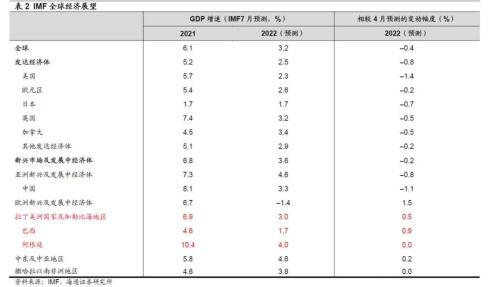

今年以来部分南美股市表现较优,源于其向上的经济周期对冲了外部扰动。实际上,前述这些南美国家目前正普遍面临着高通胀、紧货币的困境,且部分国家由于外债负担较重,因此受美联储加息的影响也更大。在这些负面因素下,南美国家的股市之所以能走出“独立行情”,主要源自于其对应的经济基本面较优。今年以来全球能源、金属和农产品(行情000061,诊股)的价格均明显上涨,以CRB指数衡量的全球大宗商品价格最大涨幅达42%,因此相较而言今年资源国的经济增长确定性普遍更强。根据IMF的全球经济展望报告,相较今年4月的预测,7月时IMF下调了全球大部分经济体的22年经济增速预期,而由于拉美地区较多国家的经济依赖于资源品出口,因此拉美地区的经济增速预期上调了0.5个百分点。可见从宏观经济周期的角度来看,前述南美国家整体处于经济和通胀均向上的过热阶段,因此其对应的股市表现也较优。

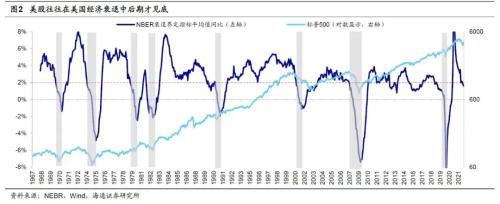

NBER指标显示美国今年刚进入衰退阶段,借鉴历史美股下跌风险仍在。除南美国家外,全球股市的结构性差异还体现在中美股市上。美股方面,以标普500为例,9月27日标普500最低达到3623点,已经创下今年新低。我们在前期报告《以史为鉴,以经济周期展望美股可能见底时间-20220823》中分析过,历史上美股往往在美国经济衰退走到中期后才见底,两者之间的时滞平均约为6.2个月。以NBER判断经济衰退的指标来刻画,从技术上我们可以认为美国经济在今年7月时已经进入了衰退,按历史平均规律来看对应美股大约在明年初才见底。此外,目前美联储的紧缩政策还未看到明显转向的迹象,因此目前来看美股创年内新低的风险依然较大。

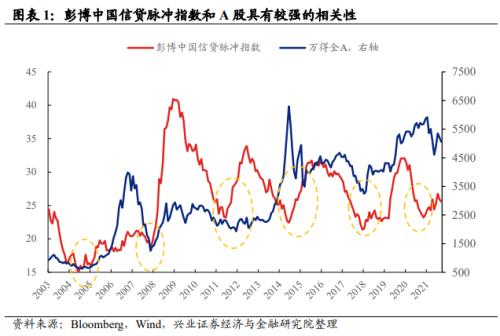

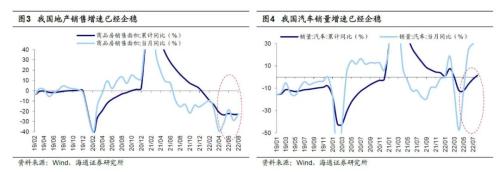

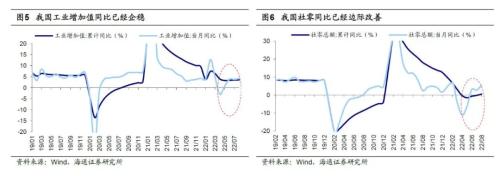

我国经济增速从21年年中开始下滑,今年4月以来已在回升。对于A股而言,从经济周期的角度来看,我国的经济增速从21年年中开始下滑,通胀水平则从21年底开始走弱,对应我国经济从21年底时开始进入衰退期,而此后随着稳增长政策不断加码,我国的投资时钟开始步入政策托底经济的衰退后期,参考我们改进版的投资时钟框架,该阶段往往对应股市开始见底企稳。在政策刺激下,今年4月后我国经济已在逐步改善,4月时A股5个基本面领先指标中3个(货币政策、财政政策和制造业景气度)已经回升,而近几个月来5个基本面领先指标中已有4个(货币政策、财政政策、制造业景气度和汽车销量)走到右侧,地产销售数据也开始在底部企稳,详见《现在市场与4月底对比-20220918》。

因此,综合全球国家经济周期和股市来看,外部的事件冲击对股市更偏短期扰动,其长期走势最终还是要回归自身基本面。目前而言,不同于美股可能还存在继续探底的风险,我国经济处在政策宽松、基本面回升的阶段,表明A股在今年4月的市场底依然有效。

风险提示:全球央行紧缩超预期。

相关文章

猜你喜欢

今日头条

图文推荐

精彩文章

随机推荐