信达宏观:需求回暖的又一标志性事件发生了

来源:券商研报精选 2022-09-28 11:23:13

文/解运亮、王誓贤

虽然8月工业企业利润增速仍处于下行阶段,但工业企业进入了被动去库存周期,加上本月中旬公布的数据显示8月社零增速回升,内需改善的两个标志性事件都出现了。金九银十期间被动去库存大概率还会延续,年底甚至可能迎来主动补库存。

8月工业企业盈利延续负增长趋势。1-8月工业企业利润同比下降2.1%,比1-7月降幅扩大了1个百分点;8月工业企业利润同比下降约7.15%,降幅较7月收窄约4.6个百分点,仍处于下行区间,印证了我们在《8月企业盈利大概率继续承压》一文中所做的预测。通过三因素框架的分析,可以观察到产量因素和价格因素都是正向贡献(1-8月工业企业营收同比增长8.4%也印证了这一点),而持续下行的利润率是明显的拖累项。这是今年的常态,即工业产量增加、产品价格上升但盈利能力下滑。

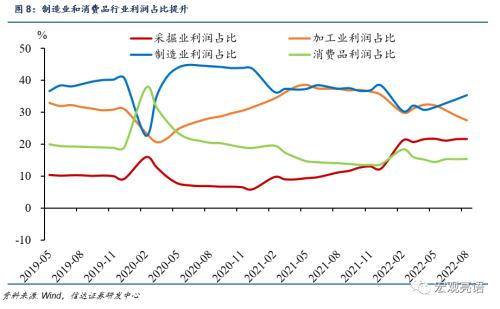

分大类行业看,偏下游的制造业和消费品行业的利润增速有明显的向好表现。1-8月制造业利润降幅较1-7月显著收窄,消费品行业利润在8月疫情反复下保持着稳定的8%左右的正增长。利润率方面,也是制造业和消费品行业表现更好。制造业利润率从1-7月的6%提升到1-8月的6.08%,消费品行业的利润率维持在6.5%左右的稳定水平上。采掘业利润率虽降低,但仍然保持着25%以上的高值。偏上游加工业表现欠佳,呈现持续走低趋势,1-8月利润率已降到4.5%以下。总体看,加工业的盈利疲态比较明显。

大类行业盈利增速的分化充分表明了大宗原材料价格下行对上下游行业的不同影响,即利好偏下游行业,不利好偏上游行业。利好下游是因为其原材料进货成本降低;不利好上游是因为其产品出厂价格降低。大类行业利润增速的分化也直接影响了行业间的利润分配格局,1-8月较1-7月呈现的变化是:制造业和消费品行业利润占比分别提升1.31和0.07个百分点,加工业利润占比下降了1.44个百分点,采掘业利润占比上升了0.06个百分点。

工业企业进入被动去库存,标志着内需改善。1-8月工业企业产成品周转天数较1-7月出现下降,同时8月工业企业的产成品存货同比增速也较7月明显下降,标志着工业企业进入了被动去库存周期。8月底PMI数据公布后,产成品库存指数下降,原材料库存指数上升,也印证了制造业企业加大了原材料的采购,同时产成品库存出现下降,企业进入了被动去库存。金九银十作为消费旺季,如果疫情没有出现严重爆发,被动去库存的周期大概率会得以持续。年内如果内需恢复持续加快,年底有望迎来标志着需求旺盛的主动补库存周期。

风险因素:气温下降疫情出现严重爆发、大宗原材料价格波动超预期

正文

一、8月工业企业盈利延续负增长趋势

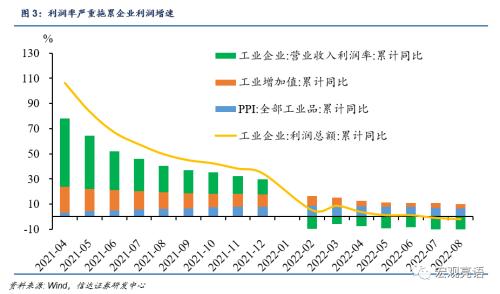

1-8月工业企业利润同比下降2.1%,比1-7月降幅扩大了1个百分点;8月工业企业利润同比下降约7.15%,降幅较7月收窄约4.6个百分点,仍处于下行区间,印证了我们在《8月企业盈利大概率继续承压》一文中所做的预测。

纵观今年以来工业企业盈利的变幅,从4月疫情大规模爆发后直到8月,工业企业盈利都没有恢复到正增长的区间,虽然社零等宏观经济指标到8月的累计同比已处于正增长(1-8月社零同比增长0.5%)。

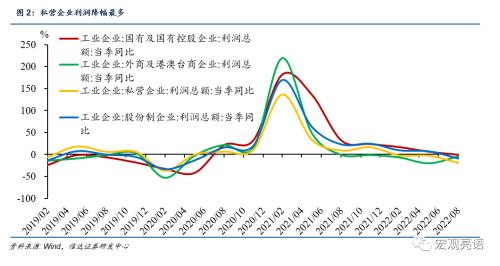

Wind计算的8月当季(该指标2、5、8、11月为季末月)工业企业利润同比下降6.82%,比5月当季降幅扩大了5.91个百分点。分类型看,工业企业中的国有企业、外资企业、股份制企业和私营企业8月当季利润同比分别下降0.8%、4.61%、9.44%和18.75%,即国内非国有企业的盈利受疫情等超预期负面因素的冲击更大。

在工业增加值、PPI和利润率的三因素框架下,1-8月工业企业利润同比下降2.1%可以分解成1-8月工业增加值同比增长3.6%,PPI同比增长6.6%和工业企业利润率同比下降10.27个百分点。也就是产量因素和价格因素都是正向贡献(1-8月工业企业营收同比增长8.4%也印证了这一点),利润率是明显的拖累项。这是今年的常态,即工业产量增加、价格上升但盈利能力下降。

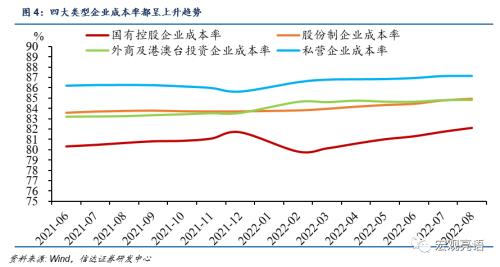

营收增长但利润下滑,背后是企业成本或费用的增加,而减税降费政策是利好费用率降低的,所以成本增加是导致企业利润率下降的直接原因。当然成本上升的背后存在疫情和俄乌冲突等不利因素对产业链的冲击和推动了大宗原材料价格剧烈波动等。当然,地产市场的下行也冲击了相关上下游企业的盈利水平。

分类型看,1-8月国有企业、外资企业、股份制企业和私营企业的成本率分别为82.14%、84.83%、84.92%和87.15%,都较1-7月出现了上升。今年以来工业企业的成本率总体也是持续攀升的。

二、偏下游行业盈利明显改善

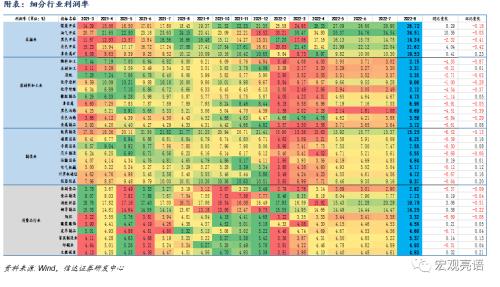

再看大类行业(采掘业、加工业、制造业、消费品业)的盈利,1-8月采掘业利润增幅较1-7月明显下滑,这与能源保供政策下,能源价格环比下行有关,但绝对价格仍处于高位,利润同比依然保持着90%左右的较高增速;加工业利润降幅扩大,这也与大宗原材料价格下行有关,比如受铁矿石价格持续下行的影响,1-8月黑色金属(主要是铁)冶炼和压延加工业利润同比下降87.7%,降幅较1-7月扩大了6.9个百分点。

制造业和消费品行业的利润增长有明显的向好表现,1-8月制造业利润总额同比降幅较1-7月收窄了3.6个百分点,消费品行业利润增速在7、8月保持在8%附近,比较稳定。

与利润增速相对应,利润率方面,也是制造业和消费品行业表现更好。制造业利润率从1-7月的6%提升到1-8月的6.08%,消费品行业利润率维持在6.5%左右的稳定水平上;而加工业利润率是持续走低的;采掘业虽降低,但仍然保持着25%以上的高利润率。总体看,加工业的盈利疲态比较明显。

大类行业盈利增速的分化充分表明了大宗原材料价格下行对上下游行业的不同影响,即利好偏下游行业,不利好偏上游行业。利好下游是因为其原材料进货成本降低;不利好上游是因为其产品出厂价格降低了。

大类行业利润增速的分化也直接影响了行业间的利润分配格局,1-8月较1-7月呈现的变化是:制造业和消费品行业利润占比分别提升1.31和0.07个百分点,加工业利润占比下降了1.44个百分点,采掘业利润占比上升了0.06个百分点。

三、工业企业进入被动去库存

1-8月工业企业产成品周转天数较1-7月出现下降,同时8月工业企业产成品存货同比增速也较7月明显下降,标志着工业企业进入了被动去库存周期。8月底PMI数据公布后,产成品库存指数下降,原材料库存指数上升,也印证了制造业企业加大了原材料的采购,产成品库存出现下降,企业进入了被动去库存。

库存周期的改变也对应了8月经济数据中社零增速回升的趋势,即内需在8月加快恢复在居民端和企业端都得到了印证。金九银十作为消费旺季,如果疫情没有出现严重爆发,被动去库存大概率会得以持续。年内如果内需恢复持续加快,年底甚至可能迎来标志着需求旺盛的主动补库存周期。

风险因素:

气温下降疫情出现严重爆发、大宗原材料价格波动超预期

本文源自报告:《 需求回暖的又一标志性事件发生了 》

报告发布时间:2022年9月27日

发布报告机构:信达证券研究开发中心

猜你喜欢

今日头条

图文推荐

精彩文章

随机推荐