基建地产链中报解读:景气已至底部,静待收入拐点

来源:金融界 2022-09-09 15:22:03

投资要点

事件:本报告尝试重构了基建地产链条的细分行业划分,希望更细致地阐述上下游基本面的变化。剔除房地产开发、基建房建、专业总包细分行业后,我们选取101家样本A股上市公司分析2022年中报情况,其中建筑31家、建材64家、地产服务类6家。

本文选取的指标包括:

利润表指标:营业收入增速、净利率、ROE(TTM)近3/10年历史分位;营业收入、归母净利润单季及累计增速,毛利率,销售费用率,管理费用率(含研发费用),公司人数,人均创收,人均创利,财务费用率,资产与信用减值损失/营业收入,净利率,ROE(TTM);

现金流量表指标:经营活动产生的现金流量净额,收现比;

资产负债表指标:资产负债率,带息债务,应收账款及票据周转率(TTM),应付账款及票据周转率(TTM),净营业周期(TTM)。

投资建议:

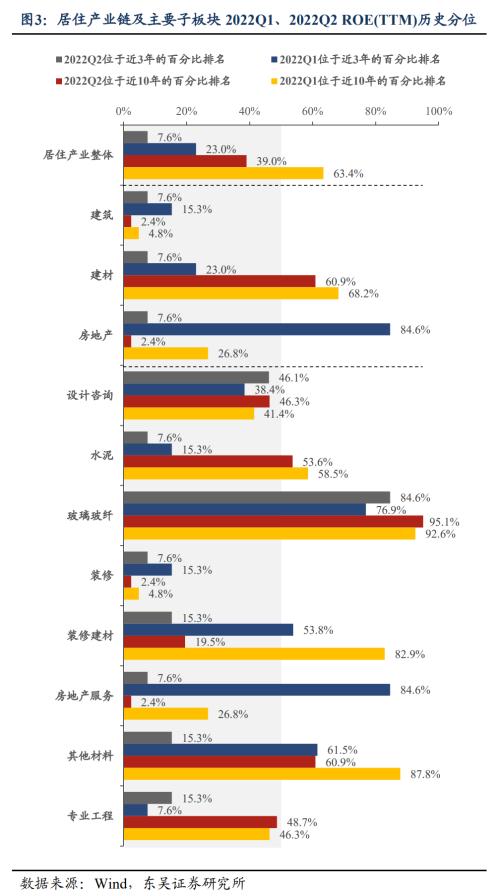

(1)周期性子板块中,水泥ROE指标反映景气已回落至近3年以来的低位,行业供给侧自律明显强化,随着稳增长发力下基建实物需求传导,行业景气将稳步反弹,区域上景气弹性更大的是产能利用率和市场集中度双高,区域增量基建项目较多的长三角/沿长江市场。推荐重点布局沿江市场、中长期产业链延伸有亮点的华新水泥(行情600801,诊股),建议关注海螺水泥(行情600585,诊股)和上峰水泥(行情000672,诊股)等。

(2)周期性成长子板块中,设计咨询、房地产服务、装修、装修建材、专业工程ROE指标反映景气已经处于近3年以来的低位,而房地产服务、专业工程在收入端仍维持着接近历史中枢的增长,显示企业市场份额逆势扩张,房地产服务、专业工程上市公司利润表有可能显现出改善弹性,建议关注新大正(行情002968,诊股)、南都物业(行情603506,诊股)、鸿路钢构(行情002541,诊股)、精工钢构(行情600496,诊股)、森特股份(行情603098,诊股)、苏文电能(行情300982,诊股)等

风险提示:

疫情超预期、地产信用风险失控、政策放松低于预期。

01

概要

(1)Q2产业链景气全面下行,地产后周期景气接近历史底部。

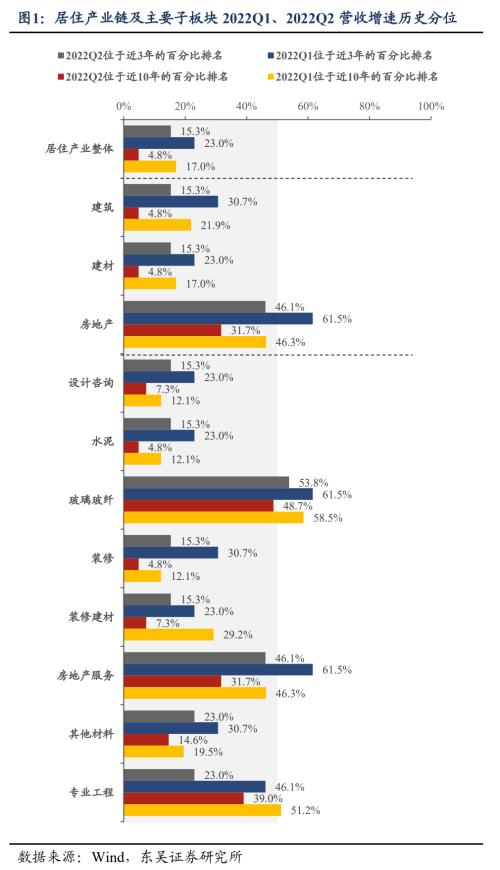

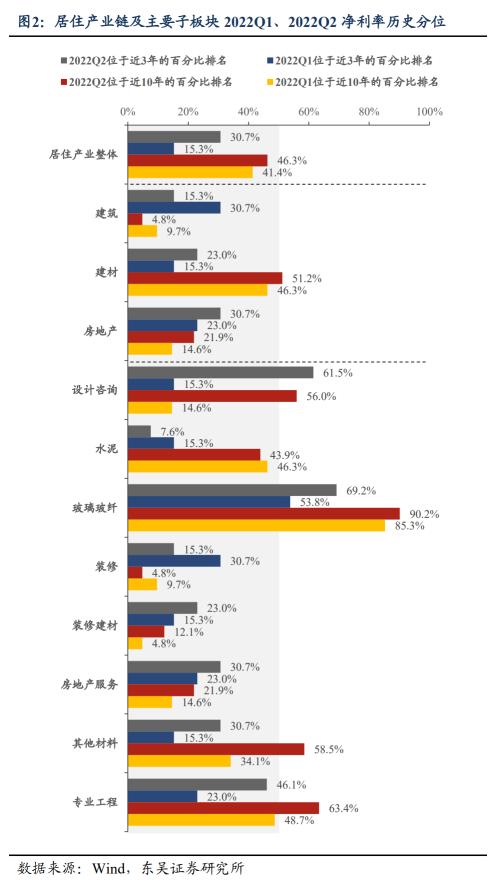

居住产业链景气下行,产业链2022Q2收入端增速位于近3年、10年的中枢之下,且历史排位相对于2022Q1全面下滑,玻璃玻纤、房地产服务、专业工程子板块在产业链中历史分位相对较高。产业链整体盈利能力在历史区间的排位在2022Q2也在Q2全面下滑,ROE(TTM)不仅是三年以来的低位,也开始显著低于近十年的盈利中枢。其中装修、装修建材、房地产服务ROE(TTM)近十年历史分位数已经回落至25%以下,玻璃玻纤、其他材料 ROE(TTM)仍处近十年中枢之上。

利润表压力由毛利率扩散至收入端,收入减速后收现比同比有所改善。收入端减速的压力集中体现在装修建材、装修、房地产服务子板块,但三者收现比的同比降幅均收窄,反映企业主动的风险控制。前周期盈利亦持续承压,主要是疫情对基建项目落地的影响以及地产开发端的继续下行。仅细分需求有亮点的专业工程子板块维持单季盈利的正增长。

(2)利润表:收入端压力加剧,成本端压力缓释,新兴领域、玻纤是亮点。

分板块来看:后周期的装修建材、装修以及房地产服务子板块收入同比增速放缓最为显著,除了Q2疫情管控影响后端需求释放,预计企业基于下游房企资信条件恶化也在主动控制收入端扩张。前周期的设计咨询和水泥收入端降幅继续扩大,主要因基建需求落地不及预期难以对冲地产的下行,叠加疫情的冲击。专业工程是除玻璃玻纤外Q2收入端唯一正增长的子板块,得益于新能源等细分需求的景气,但也较Q1放缓10.7pct。

周期品毛利率速降,其他子板块因成本转嫁能力继续分化。除水泥和玻璃玻纤周期类子板块毛利率因价格下跌快速回落外,其他子板块表现分化,其中装修建材子板块中的C端比重较高的上市公司整体毛利率降幅小于B端比重较高的企业,且部分公司因提价落实毛利率环比回升。

反映在净利率和ROE端,计提减值损失继续影响2022Q2盈利端。除了玻璃玻纤外,Q2产业链ROE(TTM)环比全面下降,环比降幅较大的子板块同样也是减值影响较大的装修建材、装修和房地产服务子板块。

在此之外,受益于建筑新能源等新兴领域需求的快速增长和业务扩张,部分企业延续20%以上的较快增长,集中在玻璃玻纤、专业工程子板块。

(3)现金流与资产负债表:风控之下收现比改善,产业链资金压力仍大。

居住产业链样本企业22Q2经营性现金流降幅缩小,其中降幅缩小最明显的是玻璃玻纤。结合收现比,收入大幅减速的细分行业装修、装修建材等板块反而收现比有所改善,反映了收入主动和被动收缩之下经营质量的边际改善。

利润表和现金流量表的恶化导致负债率显著上升,2022Q2居住产业链资产负债率同比变动+2.3pct。其中建筑、建材、房地产(服务)板块2022Q2同比分别变动+2.9pct、+2.3pct、+8.4pct,减值计提幅度较大的装修以及装修建材部分公司负债率提升幅度最大,其中装修平均负债率达到72.1%,装修建材中部分标的负债率较高,显示利润表和现金流双重恶化下资产负债表的压力。

各细分板块应收账款周转天数环比均有所拉长,玻璃玻纤及专业工程板块应收账款周转天数同比有所缩短。总体来看,2022Q2居住产业各细分赛道公司资金压力仍然较大。

02

风险提示

疫情超预期、地产信用风险失控、政策放松低于预期。

猜你喜欢

今日头条

图文推荐

精彩文章

随机推荐