“中报季”正式收官!对于A股“期中考试”成绩,你最看好谁?

来源:金融界 2022-09-07 10:23:13

伴随着8月的落幕,A股一个备受瞩目的时间窗——“中报季”正式收官。据Wind数据统计显示,2022年上半年,A股全部上市公司营收和归母净利润分别为34.54万亿元和3万亿元,按可比数据计算,比上年同期分别增长8.42%和3.34%。公募基金、社保基金、QFII合计持股市值近6.4万亿元。其中,公募基金持仓市值创出十年来新高。

“中报季”里有什么?

根据《上市公司信息披露管理办法》,我国所有的A股上市公司,都应当定期披露年度报告、中期报告和季度报告。这个中期报告,就是咱们常说的“半年报”,也被戏称为A股上市公司的“期中考试”成绩单。

中期报告会比季度报告要披露的内容更加详细具体一些,所以受到各界的广泛关注。它需要在每个会计年度的上半年结束之日起2个月内披露。而借助中报,我们通过观察上市公司盈收、投资和研发等企业经营重要信息,来提升对其所处行业、板块的景气,以及A股整体的基本面情况的了解。

本期百答君整理平安基金、兴业基金、海富通基金、诺安基金、兴业证券(行情601377,诊股)、招商证券(行情600999,诊股)对2022年的上市公司中报情况盘点以及思考,与我们《新基民入市百问百答》读者一起分享,看看有哪些线索可以帮助我们投资?

“一波三折”的A股上市公司

内外因素扰动,今年上半年全部A股中报业绩增速有所下滑;上游能源、材料和半导体等行业景气态势稳健,净利润增速贡献较大;消费者服务、地产等行业业绩承压。具体来看,一季度受到疫情扰动、俄乌冲突导致全球能源价格大幅上涨、出口景气度边际下滑等等因素的冲击,二季度,面临供应链扰动增加,地产景气度持续低迷,消费复苏缓慢,全球陷入滞胀风险等等挑战,真是“一波三折”。

从行业增速来看,中报利润增速较高的行业集中于中上游行业,能源盈利增速位居行业第一,高达72.23%,营收增速为50.77%。半导体、公用事业、材料、生物制药等行业增速均超过10%,但其盈利表现略有分化,半导体、医疗保健和电信服务行业净利润增速较高,分别为65.23%、16.18%和13.99%,材料、生物制药行业均低于10%,公用事业更是低至-18.13%。受疫情反复扰动影响的消费及房地产行业盈利增速为-89%和-61.28%。

从盈利翻倍公司来看,数量分布较多的行业集中体现硬科技特色,位居前列的几个行业如资本货物、材料、技术硬件、半导体及生物制药公司家数分别为114家、113家、69家、39家、和37家。

总体上来看,据Wind数据,2022年上半年,A股全部上市公司营收和归母净利润分别为34.54万亿元和3万亿元,按可比数据计算,比上一年同期分别增长8.42%和3.34%。面对如此多的扰动因素能够取得这样的成绩,已经是实属不易了。

数据来源:wind,时间截至2022.6.30,市场有风险,投资需谨慎

中报披露之后,多位基金经理也表示,组合调整的视角逐渐偏向明年,对于那些景气度较高、但估值和市场关注度较低领域,会着重去关注投资机会。同时对于一些交易拥挤度比较高的板块,则会着重去关注它们的投资风险,同时会适度灵活调整仓位。

平安基金权益投资中心投资执行总经理神爱前表示,上半年由于疫情原因,部分地区、部分行业受影响比较大,但从最终中报披露业绩情况来看,上市公司整体业绩仍表现出很强的韧性。从具体行业看,中报业绩增速排在前面的分别是煤炭、有色金属、电力设备与新能源、基础化工及石油石化,即围绕能源方向的板块在今年上半年的业绩比较突出,不管是旧能源相关的煤炭、石油石化,还是新能源相关的有色、电新和基础化工,这一点基本符合市场预期。同时,可以看到汽车及汽车零部件行业在上半年成本上升、供应链中断等不利环境下,业绩仍表现较好,业绩向上拐点可能出现;风电行业上半年由于成本上升、去年抢装等原因,上半年业绩表现稍差一点,但业绩低点可能也已经过去。另外在硬科技方向的电子和军工板块,关注到业绩超预期的个股也比较多。

海富通基金量化基金部基金经理纪君凯表示,A股上市公司2022年中报已披露完毕。整体上,全A股上半年归母净利润增长2%,相较一季度有所下滑,增速情况不及预期。但是分板块来看,在不同的板块里强弱分化较为明显,上半年的亮点是新老能源的交替。新能源板块,光伏、新能源汽车、风力发电、半导体等新兴产业的上半年盈利增速以及下半年的盈利展望都维持高增长;老能源板块,上半年俄乌冲突导致全球能源价格飙升,国内的传统能源供给有一定的壁垒,此类传统能源板块的盈利增速相对较好。

他同时提到,中报数据中以下这些行业较有特色:

(1)有色金属,累计增速最高的单一行业,主要增长点是锂矿—锂矿价格今年以来价格大幅上涨。国内部分锂矿陆续投产,但价格不但没有下调还在进一步上涨,这对于很多国内拥有锂矿资源公司来讲是实现了量价齐升,相关代表性的公司的盈利增长较高。

(2)煤炭,自去年煤价高涨至今,动力煤的供应依然是处于紧平衡状态,动力煤价格基本上横在高位。发电厂缺煤的情况偶有发生,这或与全球能源供应紧张的大环境有关。我国煤炭在供给端的产能受限,煤炭行业供需紧平衡状态或将延续,价格可能还将继续在高位。

(3)电力设备,电力设备及各大新能源的子板块于今年上半年都维持了很强的正增长。

(4)石油石化,部分具备海洋石油钻探资格的公司的盈利增速相对较好,此外,部分具备海外进口原油资质的公司在原油上涨的背景下有所受益。

(5)汽车,虽然上半年汽车产业链不及预期,但随着Q3汽车旺季到来,汽车行业面临着一个很明显的业绩改善。

(6)电子,全球半导体下行预期影响了电子行业的情况,但是行业内仍不乏亮点——很多电子公司会转移到汽车电子领域,这是一个相对较为景气的赛道。

兴业基金权益研究总监邹慧表示,整体看来,全部非金融上市公司的利润增速有一定回落,大市值公司业绩好于小市值公司,上证50高于沪深300、高于中证500。业绩超预期的公司主要集中在电力设备新能源、农林牧渔以及上游资源品行业。

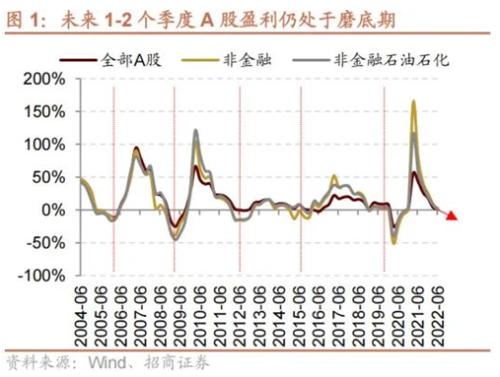

复盘过去A股的盈利周期规律,招商证券研报显示,A股一轮完整的盈利周期大约是36-42个月之间。

由此,他们推测,目前A股已经进入盈利寻底阶段,预计在未来1-2个季度盈利仍处于磨底期。四季度,如果疫情有所缓解、复工推进、政策进一步升温等,企业盈利增速具备止跌的可能。

数据来源:招商证券,时间截至2022.6.30,市场有风险,投资需谨慎

为什么能源盈利增速位居行业第一?

诺安基金指出,对于旧能源相关领域来说,2022年以来,俄乌冲突带来的全球能源危机的背景下,诸如煤炭、天然气等能源价格飙升,一众能源类企业自然赚得盆满钵满。

而且本轮上游资源品的涨价,很大程度是由于供给缺乏弹性导致,并非短期内可以缓解。

对于新能源企业来说,站在能源革命的风口之上,有双碳目标国家政策的重点扶持、持续打开的市场空间,以及快速革新的技术和商业模式,得以维持相对较高景气度。

有哪些线索可以帮助我们投资?

线索一:高景气度赛道

即使面对诸多冲击,但是可以看到,那些明确产业趋势的板块,中报盈利仍具备较强的韧性。

兴业证券研报认为,景气的相对强弱、业绩的相对变化是非常值得关注的。例如2021年以来,以新能源为代表的科技成长跑赢消费核心资产,背后是两者景气的相对强弱发生了变化。再例如,今年以来煤炭板块持续上涨并取得明显的超额收益,核心同样是俄乌冲突持续导致全球能源供需失衡、极端天气导致火电需求增加,所带来的景气优势。

而当前,从中报及三季报业绩展望来看,以“新半军”为代表的科技成长仍是业绩确定性强、且景气优势延续的方向。因此,不必为了切换而切换,景气是核心。

线索二:中下游行业成本压力缓解,毛利率具备改善空间

招商证券研报指出,上半年随着原材料价格的上涨,中游制造业和消费行业面临了比较大的成本压力。但在原材料价格回落、减税降费、利率下调等因素影响下,中下游企业成本压力也会得到一定的释放。财报显示过去1-2个季度数据显示家电、机械、汽车、电新、电力设备及新能源、地产等板块毛利率下降幅度趋缓。如果原材料成本压力继续减轻,那么中高端制造业和消费龙头板块毛利率仍有提升空间。

线索三、部分行业利润下行趋势趋缓

诺安基金指出,部分行业在盈利增速中枢下行趋势趋缓,或目前的增速水平已经落入历史极低的区间,从困境反转的角度来看,这些行业未来利润反转的可能性较大,以地产后周期消费为例,一旦商品房销量边际改善,结构材料、装饰材料、家居、家电等行业利润均具备反弹空间。对于投资者来说,下半年究竟会如何演绎我们仍需继续观察。

从行业配置来看,也会根据社融和经济复苏的强度可能出现两种场景:

在强流动性弱复苏情况下,行业配置以独立景气新产业(行情300832,诊股)趋势为主攻方向,“泛新能源”为代表的小盘成长风格值得持续挖掘;

如果稳增长的实际效果超预期,新增社融增速加速改善,则会演绎“社融驱动”为主线,基建链,地产链、银行保险等大盘价值风格有望表现较好。

猜你喜欢

今日头条

图文推荐

精彩文章

随机推荐