罕见缩水!最新理财规模排名来了

来源:中国基金报 2022-08-27 18:22:03

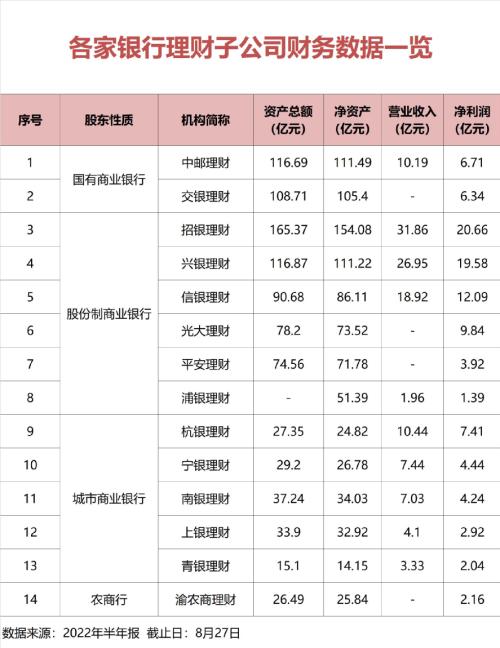

8月27日,又有11家上市银行中报披露,多家银行理财子公司的财务数据也新鲜出炉。

国有大行旗下理财公司中,交银理财上半年净利润6.34亿元,仅次于中邮理财,但交银理财的理财产品余额11485.2亿元,比去年末缩水761亿元,规模萎缩比例9.38%。虽然今年上半年股市巨震、理财产品大面积破净,但目前银行理财公司产品多以“固收+”为主,多数实现了管理规模逆市增长,规模缩水的情况仍较为罕见。

股份制银行中,兴银理财上半年净赚19.58亿元,位居招银理财之后,今年上半年规模新增接近1800亿;光大理财净利9.84亿元,上半年规模增长1178亿元;浦银理财以1.39亿元净利润暂居末位。

城商行旗下理财公司中,宁银理财、青银理财净利润分别为4.44亿元、2.04亿元,暂居2、5位,上半年两家机构理财规模都有一定增长,最新管理规模分别为3935亿元、1708亿元。

交银理财:理财规模缩水761亿

净利润微增4.51%

继邮储银行(行情601658,诊股)后,国有大行中,交通银行(行情601328,诊股)也交出中报成绩。

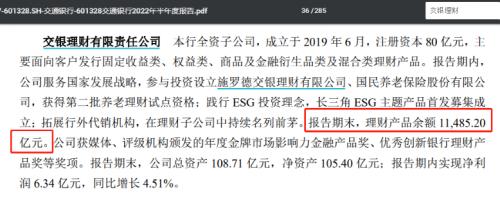

交银理财是交通银行全资子公司,成立于2019年6月,注册资本80亿元,主要面向客户发行固定收益类、权益类、商品及金融衍生品类及混合类理财产品。

2022年上半年,交银理财服务国家发展战略,参与投资设立施罗德交银理财有限公司、国民养老保险股份有限公司,获得第二批养老理财试点资格;践行ESG投资理念,长三角ESG 主题产品首发募集成立;拓展行外代销机构,在理财子公司中持续名列前茅。

截至2022年6月末,交银理财理财产品余额11485.20亿元。

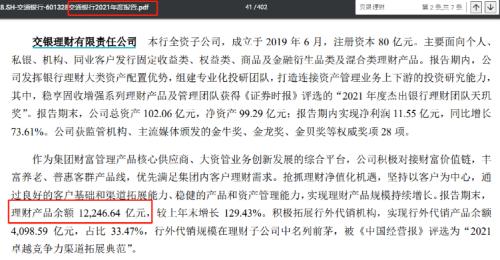

值得注意的是,相比2021年报12246.64亿元的理财产品余额,今年上半年交银理财规模缩水761亿元,是目前已披露数据的上市银行中,唯一一家理财规模萎缩的理财公司。

报告期末,交银理财总资产108.71亿元,净资产105.40亿元;报告期内实现净利润6.34亿元,同比增长4.51%。

兴银理财:理财规模1.96万亿元

理财市场排名第四

股份制银行旗下理财公司中,兴银理财、光大理财、民生理财、浦银理财也公布了相关情况。

从目前公布的数据看,招银理财以2.88万亿元位居股份制银行理财产品余额首位,兴银理财第二,达到1.96万亿。信银理财、光大理财也都超过1万亿。

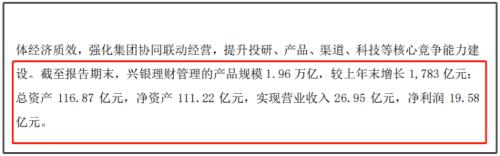

兴业银行(行情601166,诊股)公告显示,兴银理财稳健发展,产品体系持续完善,投研体系和销售渠道建设成果显著。公司理财业务规模1.96万亿元,较上年末增长9.99%,规模在理财市场排名第四。

其中,符合资管新规的新产品规模占比提升3.53个百分点至97.67%,固定收益新产品规模 1.81万亿元,较上年末增长18.06%。

2022年上半年,兴银理财重点强化多资产、多策略产品布局,细化传统固收产品创新,上线稳添利最短持有期、增盈稳享等核心产品,增长规模超千亿。系统性构建ESG投研能力,ESG理财产品规模稳步增长达370亿元。成为养老理财产品试点资质机构,获批额度100亿元。

2022年上半年,兴银理财坚持以客户为中心,持续推进业务转型创新,不断提升服务实体经济质效,强化集团协同联动经营,提升投研、产品、渠道、科技等核心竞争能力建设。

截至2022年6月末,兴银理财管理的产品规模1.96万亿,较上年末增长1783亿元;总资产116.87亿元,净资产111.22亿元,实现营业收入26.95亿元,净利润19.58亿元。

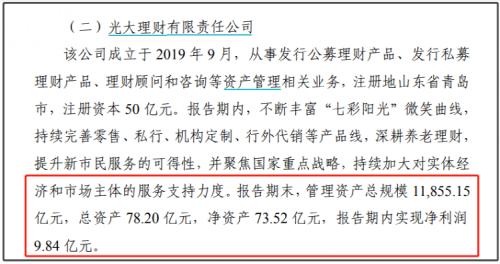

光大理财:资管总规模1.19万亿

上半年规模增量1178亿元

光大理财成立于2019年9月,从事发行公募理财产品、发行私募理财产品、理财顾问和咨询等资产管理相关业务,注册地山东省青岛市,注册资本50亿元。

2022年上半年,光大理财不断丰富“七彩阳光”微笑曲线,持续完善零售、私行、机构定制、行外代销等产品线,深耕养老理财,提升新市民服务的可得性,并聚焦国家重点战略,持续加大对实体经济和市场主体的服务支持力度。

截至2022年6月末,光大理财管理资产总规模11855.15亿元,总资产78.20亿元,净资产73.52亿元,报告期内实现净利润9.84亿元。

光大银行(行情601818,诊股)去年末的管理规模为10677.09亿元,今年上半年逆市增长1178亿元,目前在规模增长榜上,仅次于信银理财、兴银理财,位居股份制银行前三强。

民生理财:将实施两翼战略

打造“低波动、稳收益”产品格局

股份制银行理财子公司中,民生理财是经中国银保监会批准设立的民生银行(行情600016,诊股)全资子公司,公司于2022年6月16日获准开业,6月24日完成登记注册,注册资本50亿元人民币。

由于民生理财刚刚开业不久,中报并未披露经营情况,但针对未来发展规划,民生理财将围绕以客户为中心,实施以“固收及固收+”为主体、“混合及权益”和“另类投资”为两翼的战略,通过大类资产配置和多元化资产策略,打造具有“低波动、稳收益”特性的产品格局,通过专业化、差异化和特色化地发展,努力建设成为特色鲜明、经营稳健、客户信赖、组织卓越的一流资产管理机构。

浦银理财:成立刚满半年

产品规模超3000亿元

浦银理财成立于2022年1月,现注册资本50亿元,浦发银行(行情600000,诊股)持有其100%的股份。

浦银理财致力于满足客户多样化理财需求,依托商业银行理财业务在渠道、客户、服务、风控,以及市场竞争力等方面的优势,以专业化、差异化和国际化的领先资管机构为战略发展定位,努力打造销售渠道开放化、产品布局一体化、投研服务专业化、投资策略多元化的资产管理领先品牌,更好地为实体经济、为各类客户提供优质专业的资产管理服务。

截至2022年上半年,浦银理财产品规模3098.57亿元,净资产51.39亿元。报告期内,实现营业收入1.96亿元,净利润1.39亿元。

城商行理财公司:上银理财规模暂居首位

宁银、南银、杭银理财超3500亿

上述国有大行、股份制银行之外,两家城商行也披露了旗下理财公司的情况。

从目前公布中报的城商行看,上银理财的理财规模最大,达到了4302亿元;刚刚披露的宁波银行(行情002142,诊股)旗下宁银理财,管理规模超3900亿元,暂列其次;南银理财接近3800亿元,杭银理财超3500亿元,紧随其后。青岛银行(行情002948,诊股)旗下青银理财,理财规模1708亿元,暂列末位。

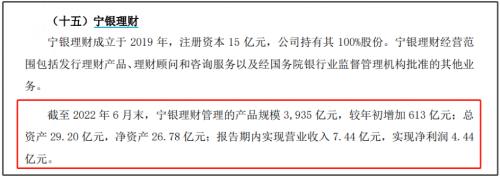

8月27日,宁波银行公告显示,宁银理财成立于2019年,注册资本15亿元,宁波银行持有其100%股份。

截至2022年6月末,宁银理财管理的产品规模3935亿元,较年初增加613亿元;总资产29.20亿元,净资产26.78亿元;报告期内实现营业收入7.44亿元,实现净利润4.44亿元。

而青银理财紧跟国家政策导向,布局“碳中和”,让更多投资者把握“绿色机遇”;积极参与蓝色金融发展,为助力青岛市“海洋攻势”和全球海洋中心城市建设添砖加瓦,成功发行碳中和主题、ESG、慈善专属、蓝色金融等特色主题产品,其中碳中和主题、慈善理财、蓝色金融产品均为国内首创。

青银理财渠道拓展成效显著,报告期内完成20余家机构准入,代销渠道募集资金占比超过 20%。

报告期末,青银理财产品规模达1707.7亿元,较上年末增长1.77%;资产规模达1928.99亿元,较上年末增长6.14%;实现理财手续费收入4.59亿元,同比增长10.55%,规模效益稳步提高。

青银理财以资管新规及配套政策为导向,致力于回归资管业务本源、服务实体经济,坚持“合规立司、专业治司、创新兴司、科技强司”的经营理念,构建完整、创新性强的理财产品体系,定位特定人群需求,依托强大的投研能力,打造“普惠+特色”的创新型理财公司品牌。

公开信息显示,青银理财成立于2020年9月16日,注册资本10亿元,注册地青岛,由青岛银行全资发起设立。青银理财是我国北方地区首家、全国第六家获批的城商行理财子公司。

相关文章

猜你喜欢

今日头条

图文推荐

精彩文章

随机推荐