银行股跌到位了吗? 3家区域性银行仓位逆势新高!丘栋荣:买最好的城农商行

来源:金融界资讯 2022-07-26 15:22:04

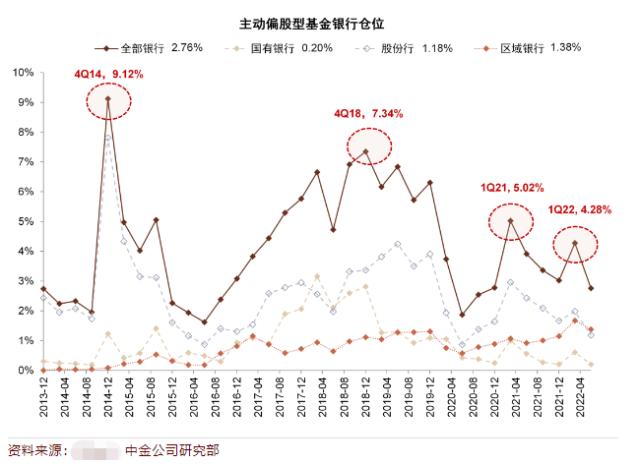

7月24日,中金公司(行情601995,诊股)发布题为《银行仓位和估值调到哪儿了?》的研报,报告显示,今年二季度末银行股占所有股票基金仓位为2.76%,为2021年以来最低点。目前银行股仓位距离过去5年均值仓位4.75%仍有72%的加仓空间,距离阶段性仓位顶点(4Q14/4Q18/1Q21)分别有231%/166%/82%的加仓空间。

从重仓标的来看,二季度末区域银行仓位回落幅度小于国有大行和股份行,仓位占全部银行股仓位比例为50%,较1Q22提升约11个百分点,再创历史新高。区域银行中仓位最高的股票包括宁波银行(行情002142,诊股)、成都银行(行情601838,诊股)、杭州银行(行情600926,诊股),分别位居全部银行股仓位第2-4名,均为历史最高位次。

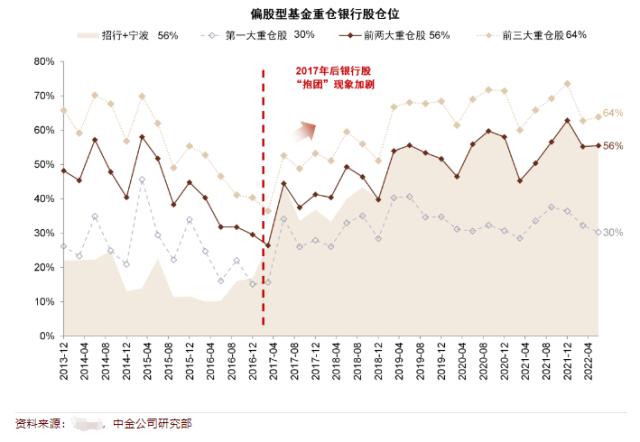

而从持股集中度来看,银行股仓位“抱团”情况仍然较高。2Q22银行股中前三大重仓股(目前为招行、宁波、成都)占全部银行股仓位的集中度为64%,与1Q22基本持平,体现出投资者对头部优质银行偏好程度仍然较高。

中金公司认为,近期银行股下跌,主要由于房地产相关贷款资产质量担忧,预计随着稳增长政策继续发力、政策协调加强,房地产资产质量预期有望企稳,较低的估值和仓位有回升空间。

【百亿顶流丘栋荣:买最好地区的城商、农商行】

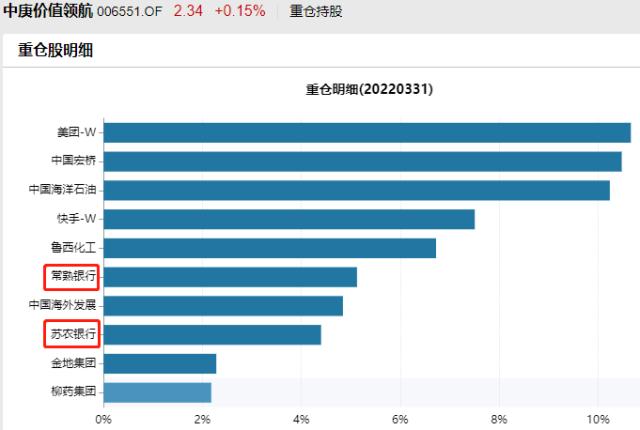

近日,管理近300亿资产的“顶流”丘栋荣表示,看好发达地区的城商行和农商行,以苏南地区的农商行为主。

数据显示,丘栋荣管理的中庚价值品质二季度末增持常熟银行(行情601128,诊股),中庚价值领航二季度也对前十大重仓股中的常熟银行、苏农银行(行情603323,诊股)进行了增持。

【二季度获公募FOF重仓持有基金前20强出炉】

作为基金市场上的“专业买手”,公募FOF在二季度的投资布局也受市场关注。从持有市值的数据来看,FOF基金二季度末持有的前20只基金里面,多只ETF基金被公募FOF重仓持有。比如医疗ETF、房地产ETF、光伏产业ETF、银行ETF,均位列FOF基金二季度末持有前20大基金之列。

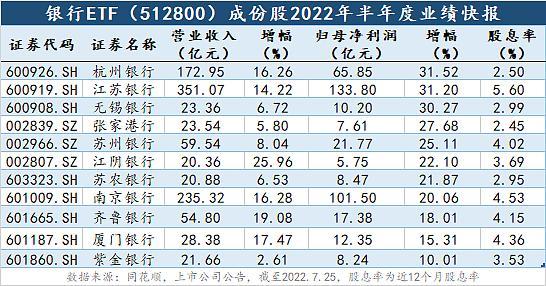

【业绩高靓,8家银行归母净利润增幅超过20%,不良率均有所改善】

截至目前,已经有11家银行公布上半年业绩快报,全部预喜。其中,3家银行归母净利润增速超过30%,8家超20%,业绩持续高靓,资产质量持续改善,除齐鲁银行(行情601665,诊股)外,其余9家银行不良贷款率均在1%以下。

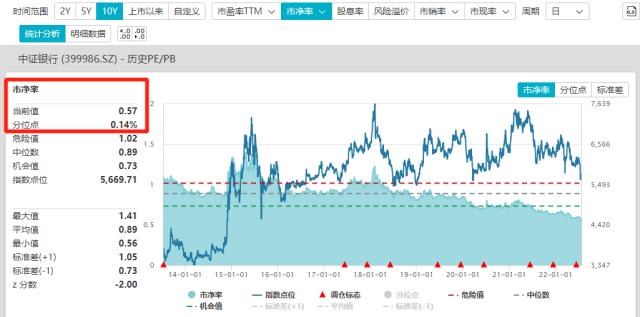

【业绩、估值罕见错配,银行板块市净率低于99%历史时期】

业绩持续靓丽的同时,银行板块的整体估值却未有明显提升。相反,近期受地产风波等因素影响,银行板块迎来集体回调,截至7月22日,中证银行指数最新估值仍仅为0.57倍PB,分位点触及历史低位(0.14%),意味着指数市净率低于2013年发布以来99.86%的时间!

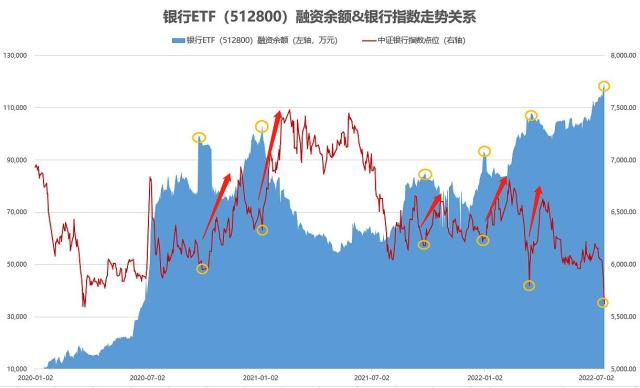

【越跌越买,银行ETF融资余额、基金份额双双创新高】

业绩、估值错配之下,融资客持续借道ETF加码布局银行。截至7月25日,银行ETF(512800)融资余额首次突破12亿元大关,再创上市以来新高。观察2020年以来银行ETF(512800)融资余额和银行指数点位发现,二者呈现明显的负相关性;过往5轮银行ETF(512800)融资余额阶段性高点,几乎均对应银行指数的阶段性低点,此后板块均发动了一波不同程度的反弹。

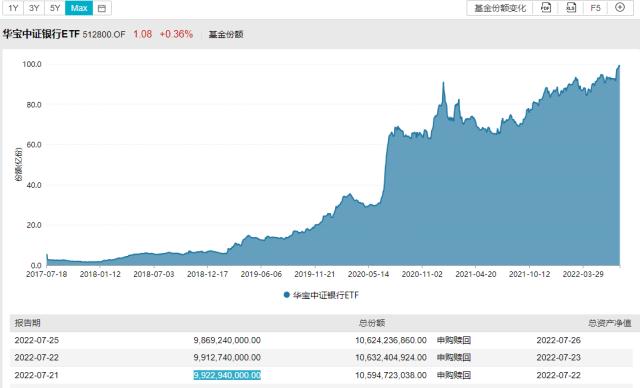

融资余额新高之际,银行ETF基金份额也迭创新高。7月21日,银行ETF份额升至99.23亿份,刷新上市以来最高,随后连续反弹3日。截至7月25日,银行ETF(512800)最新基金规模106.24亿元,稳居A股规模最大银行ETF。

【银行ETF(512800)7分布成长,3分抓波段,高效分享板块行情】

银行ETF及其联接基金跟踪中证银行指数,包含42只上市银行股,反映板块整体行情,避免个股黑天鹅风险,其中 7成仓位聚焦招商银行(行情600036,诊股)、兴业银行(行情601166,诊股)、平安银行(行情000001,诊股)、宁波银行、江苏银行(行情600919,诊股)等高成长性银行股,3成仓位配置于优质城商行、农商行,捕捉短期题材性机会,是分享银行板块行情的高效投资工具。

风险提示:银行ETF跟踪的标的指数为中证银行指数(399986),中证银行指数(399986)成立于2013年7月15日,该指数的历史业绩是根据该指数目前的成份股结构模拟回测而来。其指数成份股可能会发生变化,其回测历史业绩不预示指数未来表现。任何在本文出现的信息(包括但不限于个股、评论、预测、图表、指标、理论、任何形式的表述等)均只作为参考,投资人须对任何自主决定的投资行为负责。另,本文中的任何观点、分析及预测不构成对阅读者任何形式的投资建议,本公司亦不对因使用本文内容所引发的直接或间接损失负任何责任。基金投资有风险,基金的过往业绩并不代表其未来。

免责声明:转载内容仅供读者参考,版权归原作者所有,内容为作者个人观点,不代表其任职机构立场及任何产品的投资策略。本文只提供参考并不构成任何投资及应用建议。如您认为本文对您的知识产权造成了侵害,请立即告知,我们将在第一时间处理。

相关文章

猜你喜欢

今日头条

图文推荐

精彩文章

随机推荐