培育钻石投资价值几何?

来源:证券之星 2022-07-21 17:23:02

培育钻石又称合成钻石、人造钻石,是实验室培育出来的真钻石,其产品属性与天然钻石无任何差异。除了具备“真钻石”的属性以外,人造钻石还具有时尚、环保的属性。

近期,力量钻石(行情301071,诊股)、中兵红箭(行情000519,诊股)、四方达(行情300179,诊股)等多家培育钻石上市公司发布半年度业绩预告,业绩大幅预增。那么培育钻石行业真的有那么赚钱吗?随着培育钻石的逐步发展,又能否替代天然钻石?哪些概念股可以关注?

01

业绩

因何亮眼?

培育钻石企业之所能够有如此亮眼的成绩单,这是由多因素共同催化的。

一是下游对培育钻石需求的火爆。近年来,全球天然钻石毛坯产量呈下降趋势,但消费市场对钻石饰品的需求量却不减。数据显示,2021年天然钻石产量1.2亿克拉,同比增长6%,尚未恢复到2019年1.39亿克拉水平。

在天然钻石供给减少而钻石珠宝消费需求不减的背景下,而培育钻石与天然钻石具备相同的物理、化学特性,价格却只有天然钻石价格的三分之一左右,因此培育钻石逐渐受到市场青睐。

二是人工培育技术渐趋成熟,规模优势显现。2020年GIA证书正式修改评级标准,培育钻石与天然钻石评级标准相同,确定了培育钻石的真钻地位。

同时大克拉合成技术不断突破,我国培育钻石厂商已批量生产5-10克拉的毛坯钻,且颜色、净度均达较好标准。随着人造钻石工艺的成熟,培育钻石给零售商带来更高的毛利。

三是消费习惯悄然转变。随着千禧年的到来,世界范围内中产阶级崛起带来消费观念改变。Z世代等年轻消费群体“悦己”消费崛起,培育钻石性价比与时尚属性高,易受年轻人喜爱。

四是培育钻石更加顺应时代发展。培育钻石对环境影响仅为天然钻石开采的1/7,更能保护地表环境、减少碳排放、节约水资源与能源消耗。

在上述多重因素的催化下,才有了培育钻石行业的高景气度,头部厂商受益于行业增长红利,业绩表现亮眼。

02

行业景气度

或延续

培育钻石产业链包括上游培育钻石原石制造、中游加工打磨和下游终端零售三大环节。

我国上市公司主要处于培育钻石产业链的上游,由于大颗粒培育钻石的中高端产品对企业的研发实力、工艺水平和质量等均提出了较高的要求,因此行业进入门槛较高,竞争相对较小。

业内人士表示,目前全球毛坯钻供不应求,培育钻石行业渗透率进一步提升,未来市场发展前景广阔,行业景气度或延续。

从供给端角度来看,供需缺口将会维持较长时间,主要因素有三个:

一是单压机数量的扩产提升,通过线性增加压机数目增加产量产值;二是设备升级,通过淘汰650等老旧型号设备,更换850等型新款设备,合成腔室大型化促进单次产量上涨;三是随着技术水平的提升,特等品产出占比提升,产品单克拉平均价格上涨。

从需求端来看,培育钻石目前仍处于渗透率快速提升的阶段。2022年1-5月印度进出口数据中显示培育钻石出口同比增速达到75%以上,月度渗透率已经超过7%,且仍处于快速提升中。这说明在需求端驱动下,行业景气度在持续提升。

目前主要需求在北美,欧亚有望成为未来潜力最大的新市场,专业机构测算2022-2025年全球培育钻石原石需求,将从143亿元增至313亿元,复合增速会达到35%。

国泰君安(行情601211,诊股)也认为,本轮培育钻石行业爆发显著区别于此前,主要是国外消费终端为提升渗透率,渠道加价倍率显著下降带来的需求侧爆发,以价换量的需求确定性验证后,行业高速发展具备强持续性特点。

03

相关

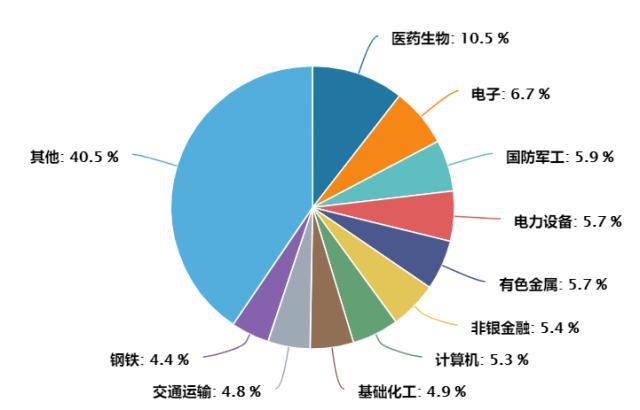

概念股

相关公司中,中兵红箭培育钻石产品是中南钻石进军消费品领域、实现转型升级的重要战略产品,市场前景广阔,在大尺寸产品方面占据技术优势地位。

四方达与郑州大学在CVD金刚石相关技术合作是基于战略发展需要进行的技术储备,在相关应用领域提升高纯度、大尺寸CVD金刚石研制能力,相关CVD金刚石制备技术经过特定工艺调整后,可用于培育钻石的生产。

浙商证券(行情601878,诊股)则表示,测算2022-2025年全球培育钻石原石需求从143亿元增至313亿元,复合增速35%。而在供给端,受设备、工艺限制,培育钻石原石扩产需要时间,预计2025年前供不应求。建议关注:

(1) 中兵红箭:全球培育钻石原石+工业金刚石双龙头,抗风险能力强,业绩弹性大;

(2) 四方达:CVD 法培育钻石未来之星,国内CVD 法技术储备最先进公司之一,复合超硬材料业务驶入快车道;

(3) 黄河旋风(行情600172,诊股):业务高景气,历史包袱逐步卸载,利息和减值有望改善,业绩反转向上;

(4)力量钻石:培育钻石新秀崛起,拟40 亿定增大幅扩产,短期业绩增幅大。

(5)国机精工(行情002046,诊股):培育钻石设备+产品双轮驱动。

猜你喜欢

今日头条

图文推荐

精彩文章

随机推荐