投资应有“时代感”,这家公募重仓中国新能源十五年

来源:阿尔法工场 2022-07-15 16:22:05

多年以后,当人们回首A股最近十五年感情复杂的走势时,会发现指数虽然难上台面,但一条主线却异常清晰——新能源板块此起彼伏,众多龙头公司你方唱罢我登场,见证了中国新能源产业从低端制造到雄霸全球的波澜壮阔。

开场很简单。

2008年9月29日,巴菲特的伯克希尔·哈撒韦公司斥资2.3亿美元(约18亿港元),以每股8港元的价格,认购港股比亚迪股份(01211.HK)2.25亿股。

“巴菲特效应”之下,很快便引发了一轮国内投资新能源个股的浪潮。

2008年10月,游资主导的新能源行情率先启动,德赛电池(000049.SZ)和科力远(600478.SH)等低价新能源电池股成为了“围猎”对象,不过仅持续了一个月后便偃旗息鼓。当时,很多人认为这仅是弱市行情中游资的小打小闹,不具有持续性。

但后来新能源板块的全面上涨行情,超过了很多人的预期。今日复盘,能重仓中国新能源长达十五年之久者,寥寥无几。

01 十五年前重仓的秘密

与游资的偏好不同,公募最先涌入的是风电行业龙头——金风科技(002202.SZ)。尽管该股在2008年12月26日有4亿多股限售流通股解禁(此前其流通股数仅1亿股),但该股最后仍以涨停价收盘。

根据金风科技2008年年报显示,“嘉实主题精选”、“大成价值增长”、“大成优选”成为该股的先锋主力,三只基金的持股数量接近3000万股。后来,金风科技走出了一波涨幅超过200%的翻倍行情。

其他新能源子行业个股的上涨势头同样强劲。比如前面提到的汽车新能源电池领域的科力远,借镍氢电池东风咸鱼翻身,从2008年9月的低点算起,在那波新能源的行情中,公司股价涨幅超过了300%,并成为基金重仓股。

同样从低价股中咸鱼翻身的,还有生产薄膜电池的金晶科技(600586.SH)。

纵观整个市场,受益于整个新能源板块上涨的远非上面提及的那两家公募。

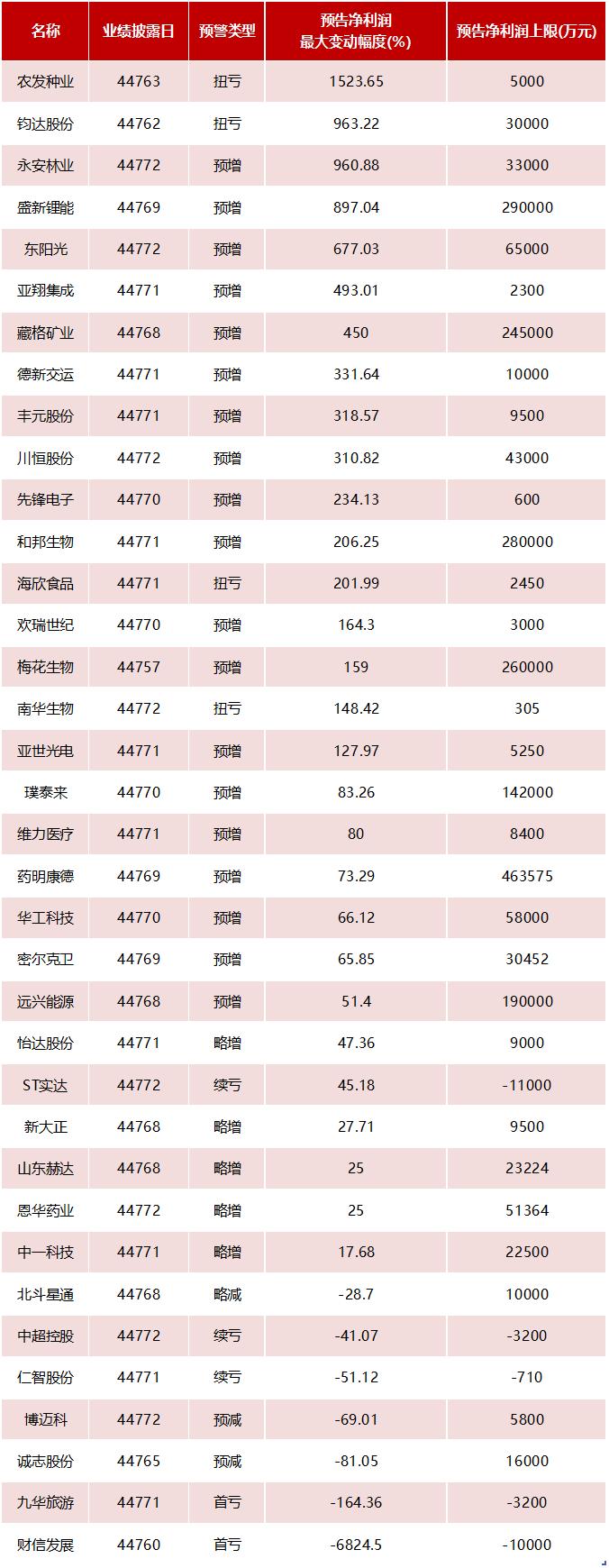

来源:东方财富Choice

根据东方财富Choice数据显示,截至2009年一季度,共有37家公募布局了上述各股。其中,嘉实基金持有23.21亿元市值的新能源个股,排名第一。

而此时,新能源板块的估值水平则成为了阻碍机构重仓路上的“拦路虎”。整个板块的动态平均市盈率高达150倍,即使是金风科技这种颇受市场追捧的风电项目公司,其动态市盈率也超过了60倍。

对此,部分看好的机构认为,对于新能源等行业前景光明的上市公司而言,投资价值并不以市盈率来衡量,而是会根据上市公司的新能源项目进展来判断是否卖出。

不过,另一部分机构对该行业的前景则选择了沉默。在他们看来,投资新能源行业、买新能源股票,多是投机和跟风,真正了解这个行业的很少,而嘉实基金便是机构口中的“少数”。

2008年,嘉实基金就已在内部成立了专门的研究团队,专注于新能源相关产业的探索,成为了业内最早从事新能源行业研究的专业机构。

如果从更为早期的布局上看,早在2003年,嘉实基金就已出现在能源互联网领军企业——国电南瑞(600406.SH)的股东名册中。

2003年,国电南瑞成功登陆上交所。尽管是国家电网公司系统内的首家上市公司,但彼时并未引起公募的太多关注。

根据国电南瑞2003年年报显示,仅有嘉实在内的8家公募持有公司股票。到2004年中报时,公募数量增加到了13家。

此外,在新能源领域工控龙头——汇川技术(300124.SZ)上市后的早期股东名单中,也能找到嘉实基金的身影。

而眼下,一面是高得离谱的估值,另一面却是行业光明的前景。新能源板块就是在机构的分歧中展开了一轮震荡上行的行情,并一直持续到2010年末。

02 “主动三子”

2010年11月,在深圳召开的第25届世界电动车大会,把新能源战略里的电动车热推向了高潮。

尽管一张论坛的入场券价格超过了3000元,但在大会的门口仍有不少人举着钞票要买。原因只有一个,结识电动车相关的产业人士,希望在这样一个产业转型的过程中争得一个机会。

但也是从这一时刻开始,媒体给予了电动车热质疑声,为什么电动车雷声大雨点小,基本看不到成熟的市场和车型,而仅仅局限在巡游阶段。

据不完全统计,2009年下半年到2011年间,40多家和新能源电动车相关的网站相继上线,而这也进一步引发了市场对电动车泡沫的担忧。

某电动车自燃事件,更是让汽车公司对电动车市场化产生了谨慎态度。此后的私人电动车补贴,和十城千辆的刚性政策也未能推动真正市场化。

电动车热开始退烧,某些自主品牌的新能源车部门因开始纳入到KPI考核,导致大批骨干离职;还有些汽车公司则把新能源战略重点转向了公共交通市场。

同一时期,作为新能源子行业的太阳能光伏产业也经历着大萧条。

在各国政府扶持政策转向、银行银根紧缩、产品价格暴跌、产能严重过剩等情况下,全球的光伏企业开始相互厮杀。甚至,中国最大的太阳能光伏企业更是被传面临破产危机。

对此,嘉实基金的姚志鹏感受颇深。在新能源新材料行业有过一线工作经验,毕业论文写的是《中国光伏风电比较研究》,2010年在嘉实实习期间研究的又是锂电池,这些经历让他对于新能源行业有着更深层次的理解。

2011年,姚志鹏正式入职嘉实基金。同年8月,传闻国家要在西部振兴中国光伏产业,姚志鹏等人第一时间飞到西宁去了解情况。

原本打算从西宁再飞往格尔木,但因为飞格尔木一个月的机票全部卖完了,所以姚志鹏等人只能在西宁借着那些新能源开发人员开会了解情况。

尽管有政策的支持,但在全球太阳能光伏行业集体萧条的背景下,行业的“虚火”显然支撑不了太久。于是,作为研究员的姚志鹏给出了卖出建议。

正如姚志鹏所判断的那样,光伏板块后来下跌了整整两年。

2012年,姚志鹏再一次前往格尔木,按照他的回忆:“那个时候从飞往格尔木的飞机往下看,美感还不行,太阳能电池没有全建完”。加上一大批光伏企业面临着破产,行业经历着黎明前的黑夜。

2012年底,一则“某光伏企业元旦不放假,加班赶工”的消息在业内传开。姚志鹏意识到,行业即将迎来拐点,唯一要做的就是等待,等待行业回暖,并从中找到最有价值的公司。

2014年,特斯拉(TSLA.US)销量上升的消息,让姚志鹏颇为激动,他为此还发了一条朋友圈:能源革命一定会到来,且时间不远。然而此举却被卖方泼了冷水,认为他过于乐观。

但姚志鹏却坚定地认为这是一个很好的投资机会,于是他开始参与到“嘉实环保低碳”、“嘉实智能汽车”等产品的发行准备工作中,这才有了后来的“新能源主动三子”。

所谓“新能源主动三子”,是“嘉实环保低碳”、“嘉实智能汽车”、“嘉实新能源新材料”三只主动管理型基金的统称。

2015-2017年间,嘉实相继发行了具有能源转型先导意义的“嘉实环保低碳”,国内首只智能汽车主题基金——嘉实智能汽车,以及横跨新能源产业链上中下游的“嘉实新能源新材料”,姚志鹏也是在这一时期开启了他的基金经理之路。

2018年5月,受光伏新政的影响,阳光电源(300274.SZ)、隆基股份(现隆基绿能,601012.SH)等相关公司股价大跌,姚志鹏遭遇了职业生涯中的最大回撤。

但他经过反复调研产业链,依然看好新能源,因为新能源的未来是星辰大海,行业中的企业将来都是奔着千亿、万亿去的。

后来,伴随着市场的回暖,新能源板块有所修复。但因为彼时供给侧改革是主旋律,投资主线是围绕着产业竞争格局展开的。所以,以市占率为核心的“茅指数”成为那一时期配置思路的典型代表。

03 投资的“时代感”

进入2021年,中国经济在新能源等行业迎来了新的增长点。

投资主线围绕产业生命周期,以渗透率为核心的“宁组合”取代“茅指数”成为投资的共识方向,而那些抢先站上“宁组合”投资风口的专业投资人也得到了时间的嘉奖,被业内誉为新能源产业链最强挖掘机的姚志鹏便是其中的一个。

作为首批挖掘并介入新能源产业链的基金经理,其掌管的“嘉实环保低碳”、“嘉实智能汽车”、“嘉实新能源新材料”三只基金,截至2022年7月4日,成立以来的总回报分别超过264%、318%、237%,均居同类前列。

除了拥有投向新能源领域的主动管理型基金,嘉实还在2021年发行了多只投向新能源高成长性细分赛道的被动型基金。包括嘉实中证稀土产业ETF及联接基金、嘉实中证电池主题ETF、嘉实中证新能源ETF、嘉实中证新能源汽车指数基金、嘉实中证稀有金属ETF及联接基金。

然而伴随着发行热度的升温,新能源行情也在这一时期达到了顶点。进入2022年后,新能源板块由强转弱,跌入谷底。但在4月27日以来的这轮A股反弹行情中,新能源板块却表现出了很好的韧性。

来源:东方财富Choice

从申万一级行业来看,以电力设备、汽车为代表的新能源板块领涨,资金增持迹象明显。

事实上,近年来新能源板块所表现出的强势与韧性,与国家政策和行业趋势密不可分。

在国家的十四五规划中,绿色经济是重中之重,第十一章、三十七章、三十八章、三十九章中均有涉及。

其中,明确指出推进能源革命,建设清洁低碳、安全高效的能源体系,提高能源供给保障能力,加快发展非化石能源,坚持集中式和分布式并举,大力提升风电、光伏发电规模。

根据国际能源署(IEA)的预测,到2040年全球总发电量之中,光伏和风能的占比将从此前的7%上升到24%,成为最重要的新能源来源。其中,光伏发电的可行性最高,因为它的价格在过去十年一直在降。

2019年全球大规模光伏发电成本已经低至0.068美元/千瓦时,未来这个领域随着下一代光伏材料的应用,还有可能进一步大幅降低成本。

而这对于中国来说是个非常大的利好消息,因为中国的光伏电池板产业,对比美国具有压倒性优势。

这方面麦肯锡在2015年发布的《中国创新的全球效应》报告里,有过详细的分析。

来源:麦肯锡

当时比较了中美2013年在半导体、医药、航空、汽车、太阳能、电子等33个行业的综合实力之后,发现中国在光伏材料领域的优势极其突出,既有成本优势,又有规模效应。

根据落基山研究所(RMI)的估算,到2050年,中国的光伏和风电将占到总装机量的70%,是2016年的22倍。

看到了最终的结果,再用“倒推法”来看嘉实的做法,就一目了然了。

2022年,嘉实又相继发行了“嘉实中证光伏产业指数发起式基金”和“嘉实国证绿色电力ETF”。

至此,嘉实率先实现了新能源产业链的全覆盖,并建立了业内最全,也是最聚焦新能源产业链的产品线。

人们常说,投资就是投时代,但时代只青睐有准备的宠儿。

相关文章

猜你喜欢

今日头条

图文推荐

精彩文章

随机推荐