威马汽车“闯关”港交所,累计融资350亿,还是很“缺钱”

来源:金融界 2022-06-19 13:22:06

一波三折!威马汽车又一次叩响IPO的大门。

6月初,威马汽车向港交所递交招股书,拟在主板挂牌上市,海通国际、招银国际以及中银国际为其保荐人。有消息称,威马汽车此次考虑寻求10亿美元募资。若此次上市成功,威马汽车将有可能成为继“蔚小理”之后又一家登陆港交所的电动车车企。

招股书显示,威马汽车上市前完成了总金额为5.96亿美元的Pre-IPO轮融资,估值超过70亿美元(470亿元人民币),具体参投机构未披露。至此,在上市之前,威马汽车已完成累计12轮融资共350亿元。

威马汽车曾经和蔚来、小鹏、理想一起,被称为新能源造车“四小龙”,在遭遇科创板上市折戟后,威马汽车如今仍在港交所的门前排队。在它之前,同样成立于2015的零跑汽车在今年3月刚刚向港交所递交申请。也因此,在上市这条路上,威马汽车常常被业界评论“掉队”了。

累计融资350亿,还是很“缺钱”

威马汽车背后的创始人沈晖,是一位汽车界的“老炮儿”。他曾担任沃尔沃高级副总裁兼中国区董事长,2009年加入吉利出任副总裁,并成功主导了吉利收购沃尔沃的大收购。2014年,沈晖从吉利汽车离开,随后踏上“新能源+智能汽车”的热土,在第二年成立了威马汽车。

作为率先进场的造车新势力企业之一,威马汽车曾经和蔚来、小鹏、理想一起,被称为新能源造车“四小龙”写进德意志银行的报告中。不过,与“蔚小理”的高端定位不同,威马主打平民路线,创始人沈晖曾称威马“要做新能源智能电动车的普及者”,因此“价格普惠”是威马汽车的定位之一,产品定价位于15-25万区间内。

威马汽车旗下车型 图源:招股书

并且,出身于传统汽车行业的沈晖,在造车方面选择了一条与“蔚小理”不同的路,也就是走“自建工厂”的重资产道路,而不是选择代工。

2016年8月起,威马汽车在总部上海以外的浙江温州和湖北黄冈建设生产基地。其中,浙江温州基地一期年产能10万辆,湖北黄冈基地一期年产能达15万辆。2018年3月28日,首批威马EX5量产车温州生产基地试装下线,成为造车新势力当中当中首个完工投产的自建工厂。

自有工厂意味着威马可以自己把握品控,没有产能焦虑,这给了资方巨大的安全感和想象空间,所以,威马在融资时相当顺利。在上市之前,威马汽车共计完成12轮,共350亿元融资。背后资方阵容相当豪华,聚集了百度、SIG海纳亚洲创投基金、红杉基金,腾讯投资,五矿资本(行情600390,诊股)等头部VC,以及上海国资投资平台、湖北长江产业基金、合肥国资平台、广州金融控股集团等国内产业基金平台,还有上汽集团(行情600104,诊股)、紫光集团、雅居乐等产业资本。

其中,去年10月宣布的D1轮5亿美元融资曾在业内引起一片热议。热议的焦点在于其背后大名鼎鼎的资方。其中D1轮融资由电讯盈科和信德集团参与领投,其中电讯盈科是由李嘉诚小儿子李泽楷在1993年10月创立,目前仍是李嘉诚家族旗下的重要产业之一,而信德集团的背后,则站着“赌王”何鸿燊家族。这次融资,也为之后威马汽车计划在港股上市埋下伏笔,

但是,获得了巨额融资的威马汽车依然很“缺钱”。根据招股书,截至2021年12月31日,威马汽车的现金及现金等价物仅为41.6亿元。这个现金储备远远低于“蔚小理”们四五百亿元的储备,甚至落后于零跑汽车的43.38亿元。在招股书中,威马表示公司运营需要大量资金,“如果未能按可接受条款获得充足融资,则可能对我们的业务及经营业绩产生重大不利影响。”

为了缓解资金问题以及谋求更大的发展机遇,威马汽车已经到了不得不上市的时间点。

三年血亏136.32亿,卖一辆平均亏10万

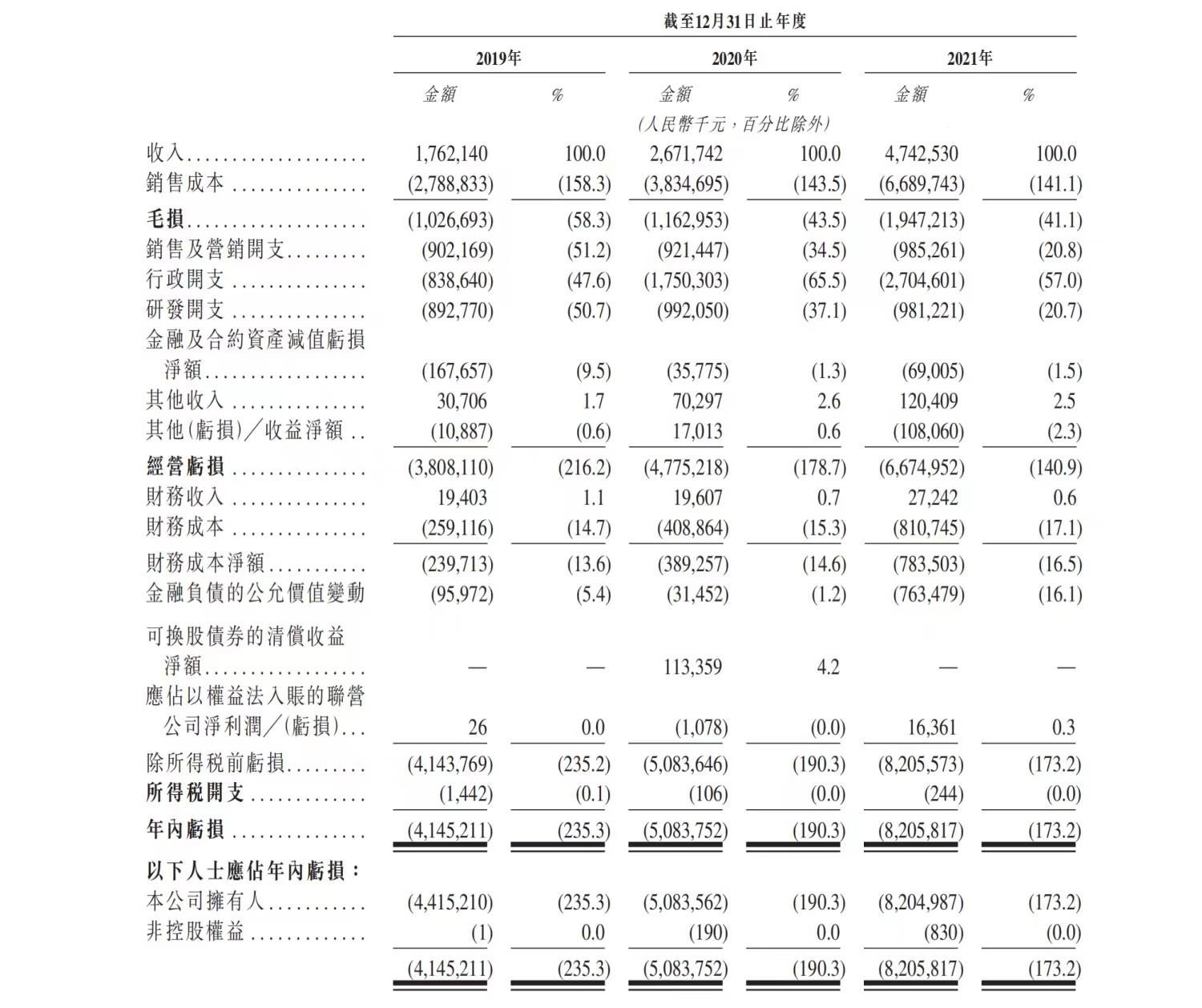

招股书显示,2019年到2021年,威马汽车三年合计收入达91.7亿元,扣除经销商返利等,公司实际营收三年合计109.17亿元。其中,2020年,威马汽车收入为26.72亿元人民币,2021年达到47.73亿元,同比增长77.5%。

但在收入增长的同时,威马的亏损也在连年扩大。从2019年到2021年,威马的亏损分别为41.4亿元、50.8亿元和82.58亿元。威马汽车归母净亏损三年合计达174.35亿元,经调整净亏损三年合计达136.32亿元。

此外,威马汽车还背负着巨额借债,招股书显示,2019-2021年,威马汽车的借款总额分别为24.2亿元、64.1亿元和99.5亿元。

威马汽车2019-2021年综合全面亏损表 图源:招股书

那么,威马的钱都花在哪儿了?

一边增长一边亏损,原因在于威马汽车迟迟不能转正的毛利率。招股书显示,从2019年到2021年,威马汽车的毛利率分别为-58.3%、-43.5%和-41.1%。目前威马旗下的EX5、EX6、W6等产品,价格区间在15万-25万元左右,以当前毛利率计算,平均每售出一辆汽车,威马汽车就要亏上个10万左右。

而横向对比来看,随着规模效应的逐渐释放,“蔚小理”三家造车新势力的毛利率呈现整体好转态势。据3家企业的2021年财报显示,蔚来、小鹏汽车和理想汽车的综合毛利率分别为18.9%、12.5%和21.3%。

成本及毛利率的差距,源于前期的重资产投入。据了解,威马汽车在建设生产基地的总投资规模预计在百亿左右,前威马汽车联合创始人曾坦言:“资金的40%-50%都花在了智能制造园区。”

除此之外,威马还大手笔投入了销售渠道的铺建。据统计,截至2021年12月31日,威马汽车已建成由621家合作伙伴门店组成的销售与服务网络,包括中国211个城市的397个威马体验馆(提供车辆展示而非销售)、180个威马用户中心及44个威马星创中心。

理论上来说,重资产的投入成本,会随着规模效应的增加而逐渐摊薄。但是,威马的销量却不容乐观。数据显示,2020年威马的交付量为21937辆,当时仅次于“蔚小理”,处在第二梯队的排头。2021年,威马交付量达到44152辆,虽然相比上一年销量翻倍,但在数量级上仍不足“蔚小理”们的一半。

2022年第一季度,威马汽车售出7476辆电动汽车。而对比同期,蔚来汽车、小鹏汽车、理想汽车的汽车交付量分别为2.58万辆、3.46万辆、3.17万辆,与威马汽车同属第二梯队的哪吒汽车和零跑汽车交付量分别为3.02万辆和2.16万辆。换言之,威马汽车一季度的销量,还不如前五家造车新势力车企们平均一个月的销量。

威马汽车在传统制造与渠道领域的投资,何时能获得真正的回报,还待时间给出答案。

研发投入占比不足,上市之后的威马将如何?

据招股书中的收支数据显示,近3年,威马汽车的行政开支不断走高。2019年的行政开支为8.38亿元,2020年便大涨108%,达到17.5亿元。威马解释称:“主要是由于雇员薪酬增加;融资交易相关费用;以及办公设备及软件相关的折旧及摊销开支。”

2021年,威马汽车的行政费用又大涨54.5%,达到了惊人的27亿元。威马解释称:“主要是由于向若干管理层成员授予股份奖励导致的亿股份为基础的付款开支大幅增加,以及向C+系列境内投资者支付的以股份为基础的付款。”

也就是说,行政开支中,有很大一部分用于支付董事的薪酬方面。招股书显示,威马汽车截止2021年12月31日止3个年度向董事支付的薪酬达到17亿元左右,并表示依据现行安排,截至2022年财年,应赋予董事的薪酬及实物福利总额为12亿元。

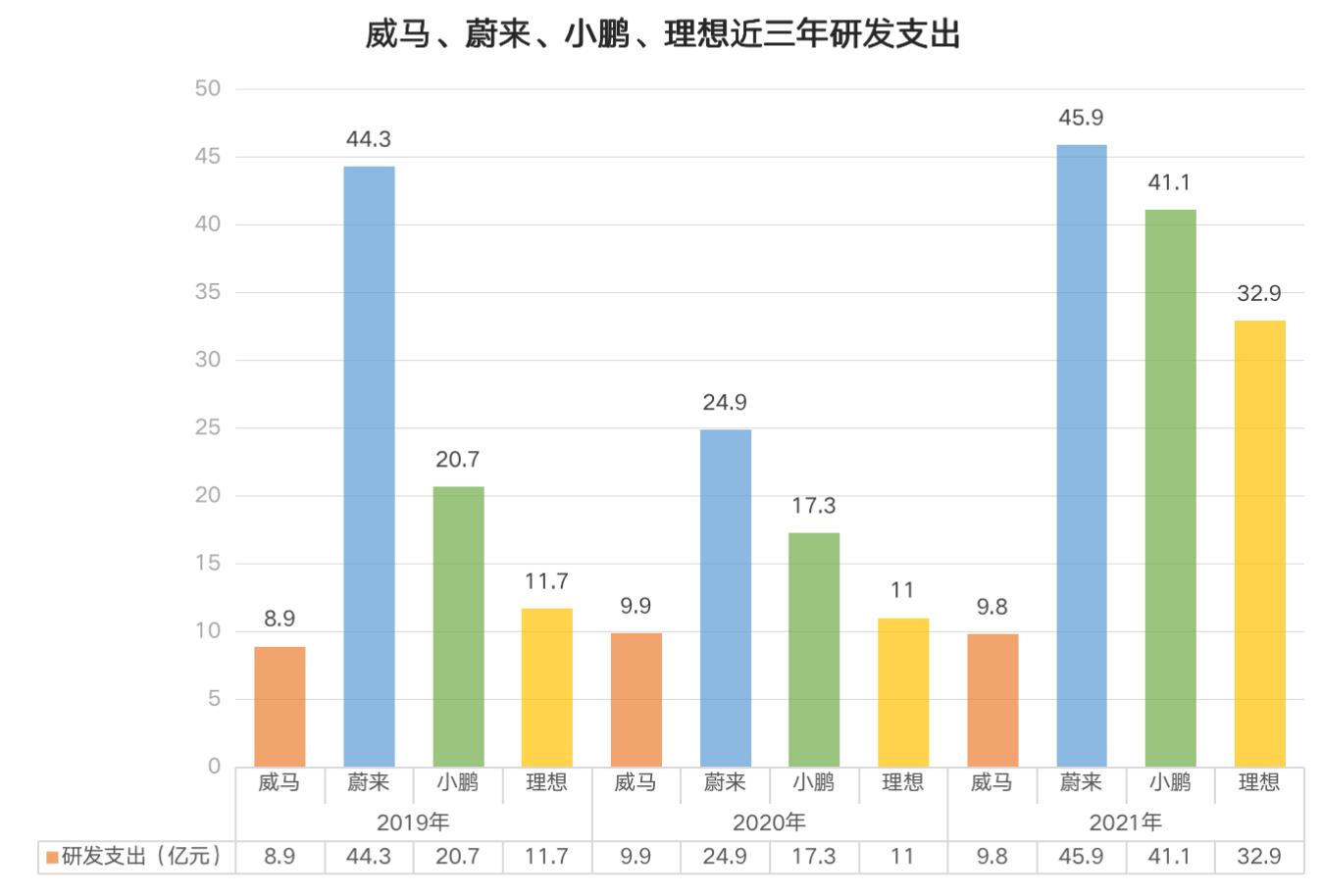

而对比不断走高的行政开支,威马汽车在研发方面的开支可以说是相当稳定。招股书显示,威马2019年到2021年三年的研发支出分别是8.9亿、9.9亿、9.8亿,占营收比例分别为50.7%、37.1%、20.7%。也就是说,在过去的三年时间里,威马在研发上的投入共计不到30亿,并且威马的研发支出有所停滞。

对比其他新势力,2019年,威马的研发支出勉强排在第二梯队。但到了2021年,其他新势力在研发上均大幅增长,但威马却微微下降,被“蔚小理”越甩越远。

或许也不是威马不愿意投入研发,只是资金实力不允许。招股书显示,威马汽车此次IPO募集所得资金净额将用于研发车辆开发平台和下一代智能电动汽车;扩大销售和服务网络及进行品牌推广活动;制造相关;偿还银团贷款;一般公司用途及运营资金。

此外,招股书中还提到,预计将于2022年下半年推出配备未来可支持L4级自动驾驶的行业领先硬件的M7轿车车型,并于2023年在M7上搭载专有L4级功能。

据灼识咨询数据显示,威马控股2021年电动SUV销量在中国主流市场所有纯电动汽车制造商中排名第一,2021年电动汽车销量及智能电动汽车销量均在中国主流市场所有本土汽车制造商中排名第三。随着新产品的落地,威马或许有能力开启新的篇章,但仍要看上市之后的最终表现。

相关文章

猜你喜欢

今日头条

图文推荐

精彩文章

随机推荐