定投团长、华夏基金周克平:结构性因素会代替周期性因素主导股票市场定价

来源:金融界 2022-05-25 13:23:12

金融界5月25日消息,今日,华夏基金举办25“爱我定投节"启动会,联合中国基金报发布行业首份《公募基金投资者定投洞察报告》,携手重磅专家、定投团长们一同碰撞思想火花,一起定投团未来。金融界进行线上直播。

华夏复兴、华夏科技创新基金的基金经理周克平作为定投团长之一,在直播中做了“定投科技星辰大海”的主题分享,介绍了他对科技行业当前投资机遇的看法。他认为经过深度调整,结构性因素会重新代替周期性因素成为股票市场的主导定价因素。要充分珍视这次难得的回调机会。

(华夏基金25“爱我定投节"启动会直播截图)

周克平精彩问答选摘:

1. 中国和全球资本市场的联通是个不可逆的趋势!关键的拐点时期到来,给了我们一次难得上车的机会;

2.结构性因素会重新代替周期性因素成为股票市场的主导定价因素;

3.新能源、半导体、航空航天、生物医药、云计算这5个赛道刚迈过20%渗透率关口,相信后面一定会加速;

4.短期失效长期有效,才能获取超额收益。若创新类资产、成长类资产不漂移,这类资产适合定投;

5.把握定投频率,按周是个比较适中的频率;

以下为直播文字实录:

华华: Hello大家好,各位华夏基金的小伙伴们,欢迎来到我们的直播间,今天我们很荣幸请到了克老师来到定投节线下启动会的直播现场,先辛苦我们克老师和大家打个招呼。

周克平:大家好,我是华夏基金的周克平。

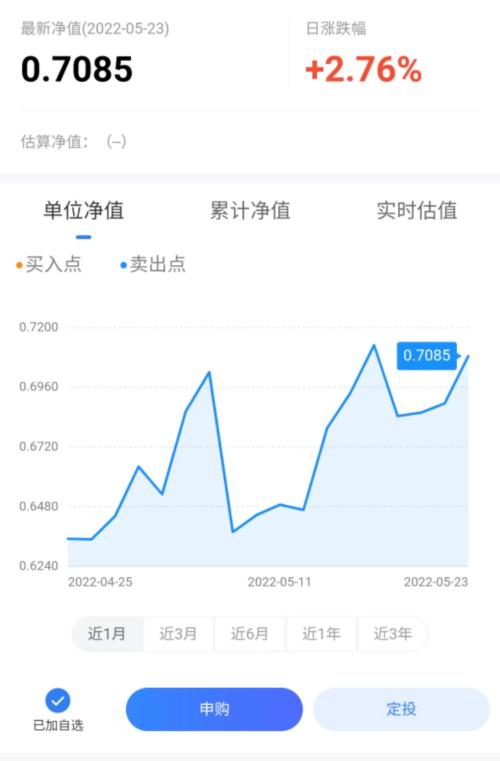

华华:我们今天的定投节启动仪式,克老师也已经在各大平台开启定投有一个月的时间了,然后定投的节奏是每周万元定投,分别定投的是他在管的几只产品,如果关注的小伙伴也可以去我们各个平台去看一下这个情况。

我们克老师定投宣言是“以全球性视野定投创新时代”,也是很感谢克老师可以加入我们这次定投节的活动。下一个问题就是要进入到我们直播的正常环节了,第一个环节叫“定投真心话”,我们一共给克老师选了三个关键词,一会分别问克老师。

第一个关键词就是信心,因为很多小伙伴看到克老师开启定投之后都会问,基金经理开启定投了,是不是对当下的投资环境有了一些信心?今天我就想问克老师,您开启定投到底是为什么?

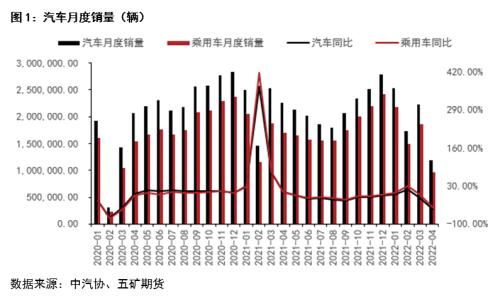

周克平:其实我们自己觉得主要还是经过了市场的几轮调整之后,现在这个市场可能到了一个比较大的关键的拐点时期了,也就是说我们看到我们年初的时候跟大家讲,市场可能会有一些压力,这种压力主要来自于宏观经济的一些周期性的变化,但是这个压力其实是被一些事情给放大了,比如说上海发生的疫情,这些东西把整个的波动的幅度给放大了。所以我们看到股票迅速的调整到了一个深度价值的区间,我们觉得这一点是我们在这个时候敢于定投非常重要的时候,那么同时我们拉长看,很多因素正在发生改变,包括我们说的海外的通胀,国内的疫情,国内的房地产这些因素,这些因素对股票市场的负面影响基本上都在三四月份集中体现了。一般这种集中体现的多重冲击之下,我们觉得市场是容易出现一次出清的。

而且从我们中长期的角度来看,我们之前反复跟大家提,其实市场的调整最早是从2020年的7月份以医药和TMT见顶为标志,然后是2021年的3月份以沪深300指数见顶,以及2021年的11月份,创业板指数见顶。三个不同的板块,或者说宽基指数见顶,它的时间和幅度基本上我觉得已经够了。

基本上我们说在一轮市场的调整和周期过程中,一轮调整可能在一年到一年半,那么指数的跌幅可能在30~40%之间,那么我们看到3月份4月份的时候,幅度和时间基本上也够了。我们同时也看到一季报出来之后,大量的公司它们的估值水位也基本上回到了2018年10月份的水平,这一点是非常重要的。

我在今年年初的时候跟大家讲过,当时创业板开始出现调整,我们当时测算过创业板可能从18年的1100-1200点到2022年的2200-2300点基本上是翻了一倍,甚至不到,那么业绩成长其实也就是这么多。之前创业板3000点不到的时候,那么估值可能是在相对比较高的位置,而现在我们看到整个估值基本上已经回到了2018年10月份的水平。这种时候我们自己觉得从我们历史的经验来看,不论是产业周期也好,估值水平也好,还是宏观经济的运行周期,我们自己觉得都已经到了一个成长股的多重因素底部的区域。

而这种区域会持续多久,我们其实并不知道,我们觉得可能在一个到两个季度之间,但是我们比较确信这里是底部区了,所以我们开始定投,我们觉得这个时候表明一个我们对市场的态度,是非常重要的。

华华:好的,明白了,克老师刚刚给大家介绍的这些数据,其实都是跟大家说了一个特别坚定的观点,就是现在市场其实已经到了一个明显的低估位置,我们作为基金经理,其实就是要站出来告诉大家明确的信号,也就是现在我们为什么要开启定投的一个原因。

好的,我们说完了第一个真心话就是信心,第二个真心话来了,关键词叫思考,因为很多小伙伴在买完克老师的产品之后,都会在平台上看到克老师经常发一些文章,介绍最近思考的问题。那就想问您,在当下这个时点,如果向后来看,我们重点投资的这几大赛道它有哪些机遇?就是想希望您给大家介绍一下自己的思考。

周克平:好的。这个其实我觉得比较重要,就是我们会看到我们的投资风格一直是坚持我们的叫做“成长投资”的风格,投资那些通过技术创新、产品创新、商业模式创新,能够推动整个经济发展的一些东西。而这个风格,其实放到更大的一点背景,就是我们整个中国经济的结构转型。那么我们已经讲了很多次,我们对于中国经济结构转型的一个长期的信心和愿景,以及路径,这些东西都在这个地方,我们觉得这一些中国经济结构转型的长期路径,其实在19、20、21三年是表现的很明显的。

比如我们在19年投资的云计算、半导体,20年开始投资的新能源,包括我们开始介入的一些医药这些行业,包括我们在20年介入的国防军工,这些行业我们自己觉得都代表着中国经济未来结构转型的一个大的方向。

那么过去从去年的下半年以来,应该是确切的说应该是2021年的下半年以来,受到几方面的因素的影响。

第一方面,我们看到整个经济受到疫情和地产的宏观周期的拖累,开始大幅下行,所以整个市场的估值水位开始下行。

第二,我们看到了海外的通胀压力非常高,所以美联储进行了一个非常超常规的加息,以及我们看到了美国十年期国债收益率从0附近一路跃升到3%,也就是在一个季度左右的时间。

那么这是多方面因素共振的结果。这种宏观的波动因素,其实拉长看,对于股票市场的影响是相对比较少的,但是在这么短的时间内,也就是半年到9个月的时间内集中反映出来,那么对股票市场估值的压力是非常大的。我们这些代表成长的方向,可能它的估值波动会相对大一点。所以我们会看到从去年的11月份以来,我们跟着整个市场出现了一次比较大的回撤,跟创业板或者沪深300的顶部回撤指数差不多。

在这里面我们会看到我们回头向后看的话会怎么样?我们看展望未来会怎么样?我们觉得这些之前影响股票市场定价的主要因素,一些宏观因素,包括地产的下行,包括疫情,包括最重要的美国的十年期国债收益率,其实我们觉得已经到了一个比较极端的位置,已经很难在比上半年更加极端了。

这样的话我们会说宏观因素,周期性的宏观因素会慢慢的退出股票市场的定价,结构性的因素会重新回到股票市场的定价,这就像12-13年发生的,16-17年发生的,19-21年发生的事情一样,我们说宏观因素会在短期某一个年份对市场的影响特别大,那么在短期的因素消除之后,还是结构性因素会成为主导。

我们自己觉得我们投资的新能源汽车、半导体,然后以这个航空航天为代表的国防军工,以细胞基因治疗为代表的生物医药,这些行业我们觉得会成为未来中国经济结构转型的主要的行业,而它的结构性因素将重新成为这个市场的主导性力量,这个主导性力量往往时间周期会更长一点,可能会有两年甚至三年的时间周期。

我们在这个时点我们就觉得非常重要了,给了我们一次难得上车的机会,这个时候我们做出了选择,会决定我们未来两三年的收益率怎么样。所以在这个时候我们觉得开启定投也好,从我个人的角度我来买入我自己的基金也好,我觉得是非常好的一个时点。

周克平:对,因为我们说结构性因素会重新代替周期性因素成为股票市场的主导定价因素,这个是我自己觉得在这个时候给我非常多信心,以及我们对市场未来的判断的一个核心。

华华:明白了,也刚刚克老师说的话,也让我们了解了克老师一个思考,顺着您刚说话往下说,我就突然想到一个,就是您其实也介绍到我们当前经历的市场,其实是在过去历史有迹可循的,那参考历史的市场表现,是不是也是您思考的过程中的一个重要参考。

周克平:对,我觉得这个是挺重要的,其实包括我们前一段时间写给投资人的一封信里面,我们其实有做一样的复盘,我们觉得现在的情形从宏观的阶段来看,其实挺像12年到13年的一个水平,就是我们看到08年金融危机发生之后,全球进行了一轮财政刺激,主要是以中国为首的财政刺激,推升了全球的通胀,那么我们会看到在11年到12年,整个股票市场也是进入了一个比较大的调整期,其实最典型的是创业板,创业板当时开市的时候是1000点,然后跌到了500点,然后在那一轮通胀周期下面,创业板的500点就是创业板的历史最低点,后面开启了从500点~5000点的10倍历程。

那我们觉得今天的科创板其实有类似的情况,科创板可能19年诞生,我们经历了整个科创板的诞生,那么现在科创板跌回原点,我们看到里面但是提供了非常好的公司和非常好的一些产业方向,这里面我们觉得是是有非常多的机会的,这个里面其实市场的回调幅度也比较类似。

我当时举了一个例子是我们说我们09-10年的时候,我们投资的重点的一个方向是叫做智能手机产业链,09年10年我们回头复盘一下,2007年的时候iPhone诞生,那么可能是个非常大的milestone,我们自己应该所有的人都应该能感受到这个事情,iPhone的诞生,然后智能手机进入了一个快速的渗透。09~10年的时候,智能手机经历了0%~20%的渗透率的过程,大量的智能手机产业链的股票都涨了10倍,那么11~12年进入了一个比较大的调整,在渗透率从20%向30%的跃迁的过程中,整个智能手机产业链经过了30~50%的调整,那么这是当时最大的一个成长性的结构性因素,但是在宏观经济的扰动下,它依然出现了一个比较大的回调。

但是我们看到在那个回调之下,随着11年到12年整个通胀周期走到尾声,我们说对市场的影响重回结构性因素,后面的智能手机产业链又开启了3倍、5倍甚至10倍的一个涨幅的过程,里面很多公司又出现了。

我说这样一个复盘就是告诉大家,一个比较大的成长赛道,成长行业,就像我们今天投资的几个主流赛道,新能源、半导体、航空航天、生物医药、云计算这5个赛道,他们可能刚刚迈过了20%的渗透率的大的一个关口,可能经历了一轮因为宏观因素的调整,但是他们的渗透率一旦跨过去了就不会回去,而且后面一定会加速,这里面会有更多的这个机会等着我们,其实它是有更强的确定性,这一点其实是非常重要的。

我们做这样一个复盘就是告诉大家,成长板块可能经历30~50%的回调,在一轮5倍、10倍甚至20倍的这样一个大的成长过程中是非常常见的,我们要珍惜每一次这样的回调机会,不要浪费掉这样的上车机会,就像我们过去两年,我们说新能源涨了这么多,半导体涨了这么多,还能不能投?我们在去年的时候是提示过大家新能源半导体风险的,但是这个时候我们觉得风险已经非常小了。这个时候我们需要更加积极、更加进取的来看待这些行业的长期发展和空间。

华华:好的,明白了,克老师刚刚给咱复盘了一个例子了之后,其实又给大家画了一个重点,就是这样的大成长赛道它有一定的回调是一个正常现象,是吧?也回应了很多小伙伴在讨论区里边问的,为什么新能源跌了这么多,我还能不能投,其实就可以映射到克老师刚刚举的这个例子里。今天这两大段真心话说下来大家还是能收获很多的。

第三段真心话就是我们第三个关键词叫全球性视野,因为克老师喊出了定投宣言的第一句话,就叫“以全球性视野”。想问克老师这个词对你来说有没有什么真心话?

周克平:对,全球性视野我觉得是从两个方面来理解这个事情,第一方面是从宏观周期的角度,我们说16年之后,随着港股通的开放以及中国的整个资本市场的改革的加速,我们会发现中国和全球资本市场的联通是个不可逆的趋势,而且同时我们会看到这样一个互相影响也是越来越大。在这种情况下,我们其实需要一些全球化的视野来看待整个中国资本市场在全球资本市场的联动和气候变化的。

实际上在我看来对中国资本市场影响最大的当然是美国了。我们看到2020年的3月份以来的整个市场的一轮大的反弹,我们把它分成了5个阶段。

第一个阶段可能是以2020年3月份之后,全球的大放水的这样的阶段,作为第一个阶段,这个时候我们看到,全球的股票市场的估值泡沫开始催生,整个开始往上抬。以中国的核心资产为代表,美国的纳斯达克,以ARK为代表的一些股票都完成了巨大的涨幅。这一轮的顶点是2021年的3月份,随着美国的财政刺激以及全球放水到了一个最大的幅度,我们说慢慢的开始进入了一个新的阶段,那就是中美的经济和流动性的互相的错位的一个阶段。

中国和美国因为在疫情之后选择了不同的方式,中国可能在这个货币释放上更加克制和保守,在疫情上面可能采取了一些更加严厉的管控的措施,而美国直接是大规模的财政刺激,也就是说中美经济的流动性和经济的错位跟08年之后正好是相反的:08年是中国通过4万亿承担了主要的全球刺激,而这一次是以美国作为全球的刺激方式,所以我们看到流动性和经济错位的周期下面,我们会看到了股票的资本市场也会出现一个纵横交错的互相影响,而今年上半年这个影响是最大的,我们会看到中国经济出现了下行的压力,美国是一个通胀、甚至滞胀的压力,而同时美国流动性大幅收紧,中国在宽松,但是宽松不了。

而现在我们觉得这种情况在慢慢的变化。中国通过人民币的一次性的大幅贬值,释放了宽松的压力。我们看到现在中国的利率不断的下行,而美国的利率可能也接近了一个顶部的区间,而通胀可能也到一个顶部的区间,而这种变化其实是又进入了新的中美经济流动性的一个周期,可能是中国进入复苏和宽松,美国进入一个慢慢从通胀、滞胀进入衰退,到一个宽松的过程,这个过程往往是有利于全球的成长类资产的。

我们会说全球的成长这类资产,包括美国的纳斯达克,ARK这些为代表,还包括可能就是以中国资产作为全球的成长类资产非常明显的一个资产类别。所以从这个角度我们说,全球的成长类资产我们自己觉得都在一个底部区域,中国可能是里面非常明显的一个代表,这是第一方面。

第二方面我们就说全球的视野,我们看的是全球的一些创新周期,就像我们之前投资智能手机产业链,消费电子互联网一样,这是一个全球创新周期的东西。像我们现在来投资智能汽车、智能电动车产业链一样,这是一个全球的电动化、自动化的大浪潮。再像我们现在看到我们说的半导体、航空航天、空间科学,包括细胞基因治疗这样一些大的方向,我们都是以全球的创新的视角来看待整个技术进步、产品进步和商业模式创新,这些视角对于我们选择未来的结构性机会也是非常有帮助的。

华华:这三大段真心话说下来相信很多小伙伴已经知道了为什么现在适合定投,现在的市场到底是一个什么样的机遇时点。

最后一个重点环节,叫用户答疑,因为前面华华也说了,克老师开启定投已经有一个一个月的时间了,然后在讨论区里边我们也积累了很多用户对您的问题,就是我选了一些,然后我们现在开始真实用户真实回答。

第一个问题就是有小伙伴买了我们一些基金产品,可能从年初到现在有亏损了,然后问你怎么办?

周克平:我觉得在这个位置亏损的,一定不要在这个地方离场,这是我4月份跟大家讲过的,不要在这个时候离场,因为这个地方是底部,底部是不要离场的,如果你还有闲钱还有资金的话,我建议在这个时候可以也跟我们一样开启定投,这个是要把整个成本给摊低,因为我们觉得未来两三年应该是肯定能迎来一个比较大的收获期的。

华华:好的,明白了,我先问一句,其实您自购的这些产品是不是都没有赎回?

周克平:我没有赎回。

华华:就是给大家一个坚定的信心,没有赎回。

第二个问题,有一个投资者他说华夏复兴还可以,他其实已经定投了,他想问您这回的定投计划会持续多久?毕竟现在科技类超跌了。

周克平:对,我们其实不是冲着一波反弹去的,我们是觉得,我们刚刚说了一个大的背景,是我们觉得结构性因素会替代周期性因素成为股票市场定价的一个主导因素,这是我们做的最大的判断。我们自己觉得这个因素可能会越到后面,可能到今年可能会慢慢显现,23、24、25年越到后面会越显现的越加明显,所以我们至少会定投到23年底。

华华:这个也是希望这位小伙伴再看我们的直播,然后在其他的宣传材料上我们也会写下这个信息,也方便大家关注一下。第三个是一个犀利的提问,想问克老师说,这个小伙伴他觉得不能跟风定投,因为他觉得主动产品不应该定投,要长期定投,只能选择指数类的产品,然后问您怎么看。

周克平:我觉得说的对,也不对,它有一定的道理,对这个事情是这样。

为什么说指数类的产品是适合定投的,原因很简单,因为你知道它有一个非常明确的投资方向,而且它不会漂移,主动类我们自己觉得是要分产品。如果主动类的产品它也有非常明确的投资风格和投资策略的话,比如像我们可能聚焦这种创新类的资产,成长类的资产也不漂移的话,我觉得是可以适合定投的,当然我们会有我们失效的市场环境,也会有我们非常有效的市场环境,那么要获取超额收益,一定是短期失效长期有效,才能获取超额收益,所以这样的产品其实是适合定投的。

那么核心是看这个产品本身是否有一个非常明确稳定的风格,并且基金经理本人是否漂移,如果他不漂移有非常明确稳定的风格,我觉得这个产品是可以来定投的。

华华:就是主动类也可以定投,但要看它漂不漂移,我这个时候就要深入的问一句,我们这个产品会漂移吗?

周克平:我们其实不会的,我们的产品我们其实反复跟大家说,我们其实对投资的就是整个经济结构的一个变化,经济结构变化,所以投资一些创新类的成长类的资产,所以我们聚焦的这些资产,我们觉得都是在创新和成(行情002001,诊股)长类的资产里面。

我们可能会有一些行业会有轮换,但这个是跟着经济结构的变化而变化的。但是从一个两年三年的维度而言,这种变化是相对比较缓慢的,但是从3年5年甚至10年的维度,这种变化是非常剧烈的,我们希望在每一次大的剧烈的变化中,把握住一个很非常确定的趋势,而这种趋势往往是创新来驱动的。

华华:好的明白了,这个也就是非常全面的解决我们小伙伴的问题。首先你定投选产品的话要辨别的看,如果你想定投主动类型的产品,就要看它风格不漂移,其实就可以选择定投了。我们克老师刚刚也说了,克老师在管的这些产品,其实我们都不会发生一个风格的漂移的,然后如果其他小伙伴想继续关注的话,可以在各个平台去看一些克老师的大V号,然后我们定期和大家交流,就会知道克老师某一个阶段到底是怎么想的。

犀利的问题我们就过了,然后下一个问题就是比较柔和了,是给克老师鼓掌的。他说看克老师坚持每周定投1万块,然后觉得也挺好的,也自己当了持有人,比总躲着不见用户的要强,就会让用户很有信心。这个时候给您鼓个掌,您怎么看?

周克平:非常谢谢这位持有人。

华华:然后我们老师会继续和大家交流。

周克平:对,我们自己觉得市场它永远是变化的,但是我们一个投资风格和策略,它如果长期有效的话,它一定在短期是有可能失效的,那么短期失效的时候其实往往可能是长期的一个非常好的买点。我们通过不管是交流还是定投的方式来告诉大家,我们的策略可能短期失效,它的原因是什么?但是我们会告诉你我们长期可能是有效的,它的原因是什么?如果大家相信我们,跟着我们一起来做的话,我们希望能够获取长期的回报。

华华:克老师这个就突然就戳中了我的一个点,就是你对基金经理的信任是你选择主动类产品一个非常关键的点。基金经理和你说一些他的思考,他的想法,大家要去想你到底是不是认可的,然后再选择对应的产品,可能会更好一点,对吧?

感谢完这位小伙伴之后,下一位这个是非常实际的一个问题,问您说您每周定投1万块,然后他虽然也想跟,但是他这个金额上他有点拿捏不好,看你有没有什么建议。

周克平:我觉得我们拿我们的闲钱的一定比例可能不用太多。可能每个人都不一样,我觉得其实可能跟你初始投资金额有关系,或者说跟你不同阶段的闲钱的比例可能有关系,而且其实这个金额可能也不一定是要固定的,可能在现在底部的位置可以多投一点,位置相对比较高的时候,水位高的时候,我们可能少投一点,这样可能会更加好一点。

华华:你想说个区间吗?

周克平:金额我觉得可能每周几十几百,可能都可以。

华华:重点是要把握住现在这个机遇,现在底部是对每个投资人都很重要的点。

周克平:对,我觉得这个是个非常难得的底部。我们会经常羡慕美股10年牛市,但是其实中间也经常出现指数20-30的回调,板块可能30-40的回调,我们觉得这种回调其实都是非常难得的机会。

华华:好的,明白了,下一个问题想问您,就是我们说完定投了,大家也想定投,但是您在管的这些产品,它可能稍微介绍一下有什么区别,或者说各自的仓位是什么样的方便大家参考。

周克平:好的。我们几个产品其实风投资风格都是一致的,那么其实主要就是两类,一类是以复兴为代表,我们说纯A股产品,那么这几个纯A股的产品它可能会更多的集中在A股固有的一些制造业,包括我们说的新能源汽车、半导体、航空航天,这些东西可能会相对多一点。

那么另一类就是我们说的科技创新、创新视野、创新未来、核心科技、先锋科技这些,他们可能有些是有锁定期的,有些是没有锁定期的,可能差别在这个地方,但他们可能会投资港股,我们觉得这个地方港股也是一个相对比较低的位置,所以在港股里面我们会选择一些云计算和生物医药的公司,这可能是港股特有的一些资产,而这些成长类的资产可能也是在一个中长期的底部。所以从这个角度而言,这是这两类产品唯一的区别。我们拉长看,并不会有特别大的收益率的区别,因为这些产品都是遵照着同一个策略来执行的。

华华:还是沿用您整体管理资产的思路,对吧?小伙伴们其实可以选择的时候看有没有投港股,这是这两个最大的区别。复兴是不投港股的,其他是有投港股仓位的,您说的过程中弹幕瞬间就有问题,说克老师您觉得现在港股就是第一步,能不能稍微展开H股。

周克平:我们是这么看的,港股是受到中国和美国两个市场影响最大的一个市场,所以一方面它会反映中国的经济,中国的流动性,同时它也会反映美国的流动性,而现在处于中国的经济的低谷,美国流动性最紧的时候,所以港股可能自然而然是在它的一个最低的位置,我们觉得这个位置其实可能是值得重视的。

华华:还是坚定大家对港股的信心。

周克平:对这一点我觉得是没有任何疑问的,我们觉得港股这个地方肯定是一个中长期的非常大的底部。

华华:好的,我们这个问题也算是给大家解答过了,如果你想选择克老师在管的产品,可以通过是否和港股去进行一个区别?大家想问您下一个问题,就是因为我们今天毕竟是定投节的一个启动仪式的直播,如果最后让您划重点,对于投资者去选择定投有哪些建议?

周克平:我觉得第一是把握好频率,可能有些人觉得,按日按周按月反正可能都可以,我们是按周,我也建议大家按周,可能这个是个比较适中的频率。

第二是我觉得也还是跟水位有关,在市场水位低的时候,因为我们很难买到最低点,所以定投可能是个比较好的地方,但是我们在水位低的时候可以其实多买一些,当水位高的时候可以买的少一点,每次定投的金额可能少一点,我们很难买在最低点,这是我觉得定投最有价值的地方,但我们可以买在一个底部区域。

华华:好,明白了,希望所有的小伙伴在考虑定投的时候都可以再回来看克老师说的这几句话。我其实今天稍微有一点私心,准备了一个小问题,就是我们现在直播这个时点其实有点临近今年的高考了,然后有一些小伙伴,不管是家里边有孩子要高考,还是各种各样的情况,想问问克老师您对高考的今年的学子有没有什么寄语?说一句祝福的话。

周克平:希望大家都发挥出自己的水平,考上自己理想的学校。

华华:好的明白了,今天其实就是我们关于定投和克老师聊的所有内容了,因为我华华是克老师团助,然后听了您这些讲了之后,其实我也是非常想定投一支产品的,然后我选择的就是我们的科技创新,我是周定投。大家一定要记得每周一来看克老师的扣款日留言,看又和大家说了什么,好不好?

已经看到了吧。好的,谢谢小助理,我们今天直播就到这结束了,也感谢克老师来到直播间和大家交流,我们下期再见。

周克平:好,谢谢大家,一定不要错过底部。

相关文章

猜你喜欢

今日头条

图文推荐

精彩文章

随机推荐