一季报深度分析:整体业绩承压,关注边际改善行业

来源:金融界 2022-05-24 14:22:17

2022年一季度A股企业盈利承压,但整体现金流边际改善,同时企业负债率明显回落,部分行业体现出较强业绩韧性。随着中央政治局会议的定调,政策托底预期明确,稳增长、促消费等政策措施加速出台落地,叠加疫情尤其是上海疫情形势逐步缓解,经济底将逐步显现,市场信心将持续恢复并走出谷底,建议重点关注以下投资主线。

(1)上游行业在产业链中具备较强的议价能力,在需求逐步恢复的背景下,有望较中下游行业展现出更大的业绩弹性,同时具备抗通胀的特性,关注维持高景气、提价预期较强的上游资源品行业投资机会,如有色、钢铁和石油石化等。

(2)中下游行业中,一季度电力设备、商贸零售和食品饮料等行业在营收和净利润两个维度均有边际改善,医药生物和家用电器等板块盈利能力(roe)也出现环比改善,关注困境反转情况下具备业绩韧性的部分中下游行业投资机会。

(3)随着稳增长政策持续发力,基建和地产板块直接受益于逆周期调节,部分传统基建行业如专业工程、基础建设等一季度业绩增速出现大幅改善,部分地产后周期行业如装修建材等也实现了边际改善,关注政策发力主线下新老基建以及地产板块中业绩突出、估值较低的标的投资机会。

一、A股整体:业绩增速放缓,创业板回落明显,大盘相对占优

受国内疫情反复、国际地缘冲突扰动和美联储收紧货币政策多重因素影响,企业盈利承压,A股一季度收入和盈利累计增速均呈现下行态势。

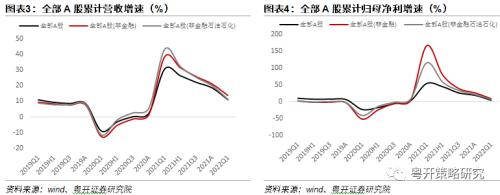

营收方面,A股一季度累计营收增速回落,能源业绩表现亮眼,金融业绩有所下滑。2022年一季度全A/全A(非金融)/全A(非金融石油石化)营业收入同比增长分别为11.04%/13.71%/11.24%,环比均呈现负增长,较2021Q4单季度分别环比下降9.06%/13.22%/15.14%,并且一季度全部A股、全部A股非金融、全部A股两非的营收同比增速均低于2021年全年18.55%、21.05%和19.92%的增速。

盈利方面,受国内多地疫情影响,一季度A股累计归母净利润增速延续下行趋势。全A/全A(非金融)/全A(非金融石油石化)一季报净利润增速为3.60%/8.12%/6.29%,较2021全年净利润增速18.07%/25.43%/20.39%大幅回落。就单季度盈利增速来看,2021Q4净利润同比增速下降幅度扩大,全部A股由2021Q3同比增速-1.40%下降至-9.38%,2022Q1同比增速有所改善提升至3.60%。

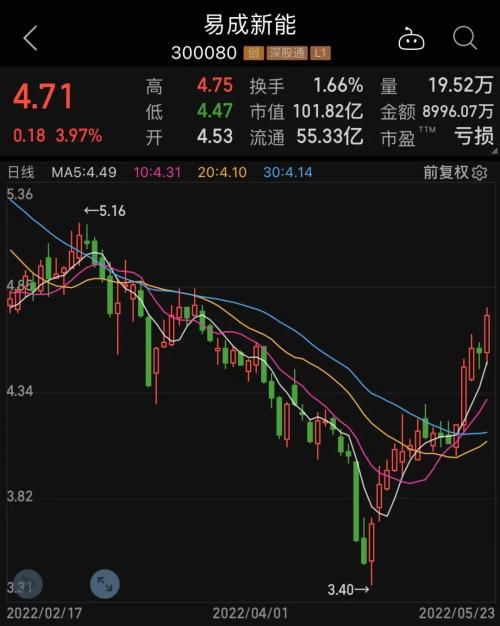

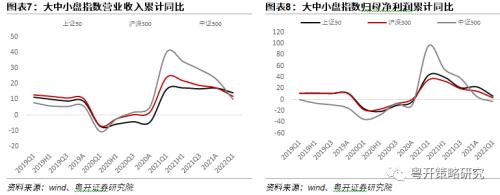

分板块来看,创业板业绩增速下滑较为明显,中小板盈利大幅修复,科创板盈利维持较高增速。创业板2022Q1的营收同比增速从2021年全年的23.21%下滑至20.45%,归母净利润增速从25.88%大幅下行至-14.73%,创业板的盈利增速自2020年疫情改善以来首次由正转负。科创板的归母净利润增速从2021年全年的62.93%小幅下降至62.49%,相较其他板块而言仍维持高增速,但受大全能源(行情688303,诊股)业绩高增影响较大,剔除以后科创板业绩大幅下调至41.28%。中小板盈利大幅修复,2022Q1归母净利润增速由负转正,为1.98%,较2021年全年增速改善21.18个百分点。

从一季度盈利情况看大中小盘,大盘相对占优。2022年一季度上证50、沪深300、中证500的归母净利润累计同比为6.11%、3.05%、-3.54%,均较2021年全年增速22.50%、14.79%、5.31%有所下滑,但上证50及沪深300盈利表现仍相对占优。在当前国内经济承压、盈利下行的环境中,大市值龙头企业凸显出较强的业绩韧性。

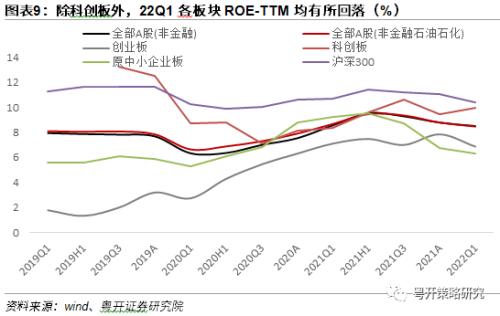

二、盈利能力:周转率和杠杆率是拖累ROE回落的主因

ROE持续回落,主要归因于周转率和杠杆率的下滑。全A(非金融)2022Q1的ROE(TTM)为8.51%,较2021Q4下降了0.27个百分点,延续自去年三季度以来的下滑态势,除科创板外各板块ROE在2022Q1也普遍回落,创业板下降幅度最为明显,环比2021Q4下降0.98个百分点。根据杜邦分析来看,A股(非金融)周转率和杠杆率是拖累ROE的主要原因,2022Q1总资产周转率下降0.52个百分点,资产负债率下降0.75个百分点。就创业板来看,由于年初至今受疫情影响,企业开工受影响,叠加成本压力和需求疲软,净利率和周转率是其ROE下滑的拖累项,分别较2021Q4回落0.50个百分点和0.48个百分点。未来随着疫情得控、稳增长政策落地、各地促消费措施显效,需求有望得到修复,从而带动企业周转率回升、盈利回暖。

分行业来看,22Q1农林牧渔、基础化工、钢铁、有色金属的ROE相对21Q4有所改善,其余行业均有所下滑,ROE下降最明显的行业为美容护理、环保、石油石化、煤炭、机械设备行业。

从毛利率来看,2022Q1全A(非金融)毛利率环比2021Q4有所回升,但弱于2021年同期,科创板、创业板一季度毛利率均环比下滑。全A(非金融)毛利率2022Q1毛利率为18.13%,较2021年底小幅回升0.16个百分点,但与2021Q1毛利率18.64%的水平相比仍表现较弱。上游资源类持续价格高企,导致企业成本压力加大,毛利率承压,因此加强了费用管控,2022Q1各项费用率均有所下降,对利润率形成一定支撑。

三、其他指标:现金流边际改善,负债率持续回落

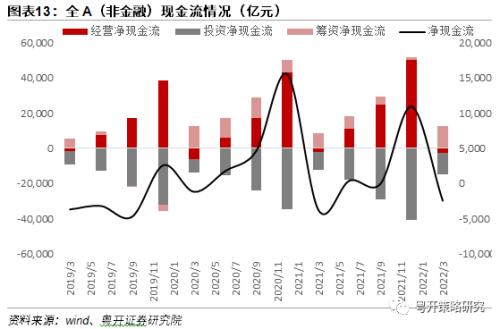

2021年A股剔除金融的经营现金流有所增加,这得益于全年净利润25.43%的高增速(2020年为3.40%)。2021年全A(非金融)的经营现金流为5.01万亿元,较2020年增加0.69万亿元,同比增长16.09%;投资活动产生的净现金流为-4.06万亿元,较2020年-0.60万亿元;筹资活动产生的净现金流为0.13万亿元,较2021年大幅下降了0.70万亿元。2021年三项现金流合计为1.09万亿元,相比2020年的1.55万亿元减少0.46万亿元。

2022年一季度非金融企业现金流边际改善,经营现金流回落,但筹资现金流大幅增加。一季度,A股非金融企业总现金流净额为-0.24万亿元,同比变化为+0.13万亿元。其中,2022Q1经营现金流同比减少853.70亿元,投资现金流同比减少1742.01亿元,筹资现金流同比增加3915.25亿元。从现金流占收入的比重来看,一季度A股非金融企业的总现金流占收入比抬升1.52个百分点,经营现金流占收入比小幅回落0.33个百分点,筹资现金流占收入比大幅升高1.63个百分点。

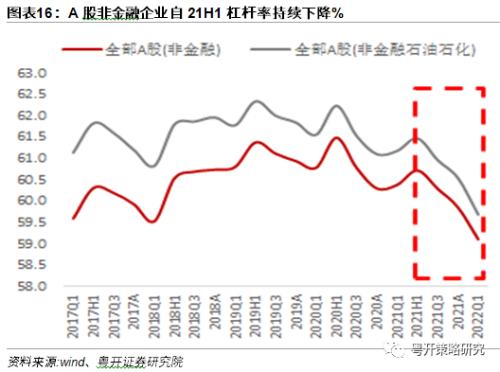

自2021下半年以来,我国非金融企业资产负债率呈现持续下降态势。21Q4非金融企业资产负债率环比21Q3下降0.44个百分点,22Q1环比21Q4下降0.74个百分点。剔除季节性因素,A股非金融企业的杠杆率也呈现下降趋势,22Q1资产负债率为59.12%,较21Q1的60.39%大幅回落1.27个百分点。各板块中,科创板22Q1的资产负债率有较大幅度的环比上升,较21Q4增长了1.53个百分点。尽管当前信贷供给较为充裕,但非金融企业加杠杆的需求走弱。

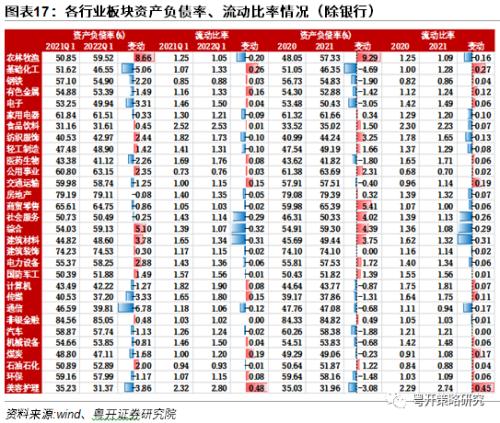

分行业看,2021年偿债能力同比改善的行业包括美容护理、基础化工、交通运输、煤炭、有色金属等15个行业。22Q1基本延续2021年的改善趋势,偿债能力同比改善的行业包括美容护理、基础化工、煤炭、有色金属、交通运输、传媒等14个行业。

四、行业分析:关注大幅改善、维持高景气和降幅收窄三类行业

(一)一级行业:上游资源品行业边际改善较大,高景气有望持续

2022年一季度,在稳增长政策持续发力背景下,有15个申万一级行业净利润同比增速相较于2021年四季度边际改善,其中上游资源品行业表现更胜一筹,主要受到大宗商品价格上涨影响。在当前疫情反复冲击之下,中下游行业受影响相对较大,而上游行业在宏观政策力度加码背景之下持续受益,预计短期内上中下游业绩分化情况大概率维持。

具体来看,上游行业中,以有色金属和钢铁为代表的资源品行业在涨价潮影响之下,业绩增速大幅提升,石油石化和煤炭行业虽然一季度增速收窄,但相对其他行业仍然维持在较高水平。

中游行业中,电力设备行业一季度业绩增速超过50%,改善幅度超过30%,另外汽车、轻工制造和机械设备虽然维持业绩负增长,但业绩跌幅收窄,改善幅度均在30%以上。

下游行业中,商贸零售和农林牧渔行业业绩跌幅大幅收窄,其中商贸零售行业一季度业绩改善幅度位居所有申万一级行业之首,另外食品饮料和家用电器行业也有所改善。

(二)二级行业:关注大幅改善、维持高位和降幅收窄三类行业

申万二级行业中,我们将2022年一季度业绩数据与2021年四季度数据进行对比,重点关注大幅改善、维持高位和降幅收窄三类行业。

1、大幅改善

申万二级行业中,2022年一季度边际改善较大(由负转正)的行业主要集中在(1)通信电子设备行业,如通信服务、通信设备、军工电子Ⅱ;(2)部分医药医疗相关行业,如医疗器械、医疗美容、医疗服务;(3)传统基建行业,如专业工程、基础建设、房屋建设Ⅱ。

2、维持高景气

一季度部分前期相对景气较高的行业趋势持续,主要包括(1)顺周期中上游/涨价品种,如化学原料、煤炭开采、冶钢原料等;(2)高端装备相关行业,如光伏设备、航空装备Ⅱ、半导体等;(3)可选消费相关行业,如服装家纺、纺织制造、白酒等;(4)银行。

3、降幅收窄

一季度部分行业业绩增速为负,但相对于2021年四季度业绩降幅大幅收窄,体现出边际改善趋势,主要包括(1)消费文旅类,如文娱用品、家居用品、互联网电商等;(2)电力设备类相关行业,如电网设备、电力、通用设备等;(3)上游资源品行业,如普钢、特钢Ⅱ、焦炭Ⅱ;(4)农林牧渔。

五、配置建议

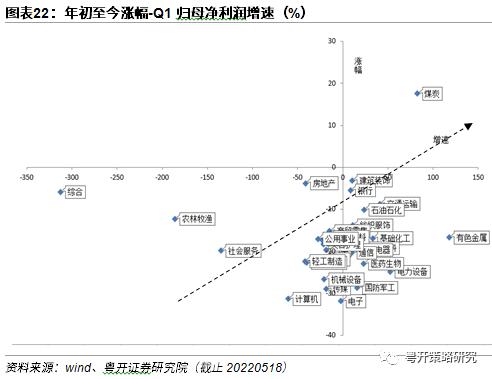

A股走势与业绩具备相关性,以板块今年以来涨跌幅为纵轴,一季度归母净利润增速为横轴绘制行业散点图,呈现出一定正向相关性。

根据一季报的业绩情况寻找景气度较高的板块,主要包括周期行业的上游钢铁有色;消费行业的家电、食品饮料;成长行业的新能源、电子元件;防御行业中的银行等,建议重点关注以下投资主线。

(1)上游行业在产业链中具备较强的议价能力,在需求逐步恢复的背景下,有望较中下游行业展现出更大的业绩弹性,同时具备抗通胀的特性,关注维持高景气、提价预期较强的上游资源品行业投资机会,如有色、钢铁和石油石化等。

(2)中下游行业中,一季度电力设备、商贸零售和食品饮料等行业在营收和净利润两个维度均有边际改善,医药生物和家用电器等板块盈利能力(roe)也出现环比改善,关注困境反转情况下具备业绩韧性的部分中下游行业投资机会。

(3)随着稳增长政策持续发力,基建和地产板块直接受益于逆周期调节,部分传统基建行业如专业工程、基础建设等一季度业绩增速出现大幅改善,部分地产后周期行业如装修建材等也实现了边际改善,关注政策发力主线下新老基建以及地产板块中业绩突出、估值较低的标的投资机会。

六、风险提示

数据代表性误差风险、政策推进不及预期、疫情防控不及预期、外围扰动风险加剧

猜你喜欢

今日头条

图文推荐

精彩文章

随机推荐