华泰策略:A股整体仓位环比下降 基金加仓创业板、科创板,减仓主板

来源:金融界 2022-04-24 17:23:12

核心观点

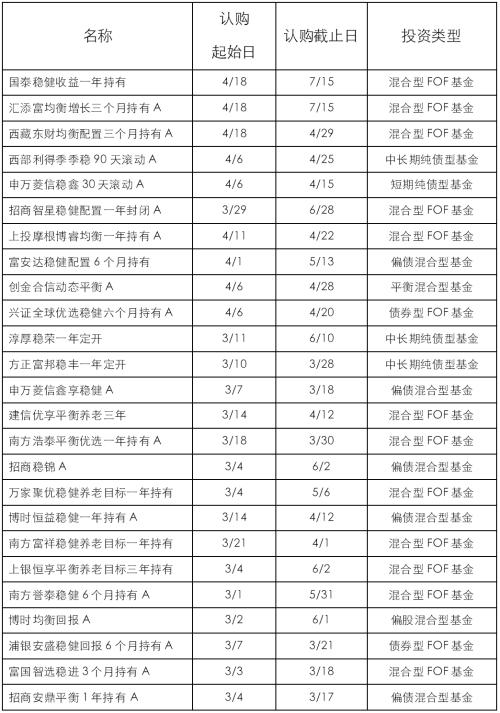

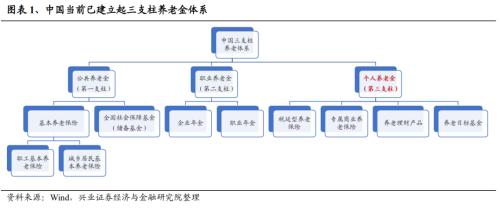

22Q1基金风格偏向均衡配置,加仓中游制造、必需消费

2022年基金一季报显示A股仓位环比下降,公募机构内部持股拥挤度下降。22Q1,主动偏股基金的风格集中程度下降,均衡风格配置的基金比例提升,反映出在疫情、美联储加息、俄乌冲突等事件扰动下基金经理低风险的诉求;规模大的基金和整体公募基金在商贸零售、消费者服务板块配置存分歧,规模居前的基金对疫情修复链的配置强度提升;光伏/风电、锂电池产业的配置强度提升。筹码角度,关注超(低)配比例连续下跌、分位数低且盈利改善的云平台服务、聚氨酯、休闲食品等;超配比例显著低于历史的家电;超配分位数不高且景气度不低的医药、商贸零售;低仓位基金大幅加仓的电新。

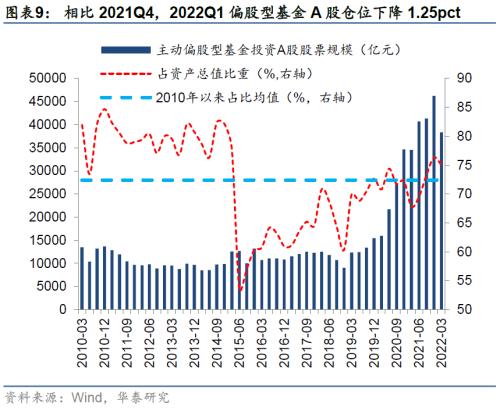

加仓创业板、科创板,减仓主板,持股集中度较21Q4进一步回落

22Q1,新成立偏股型基金1699亿份,较21Q4(3197亿份)大幅下降。目前22Q1基金季报已披露结束,数据显示主动偏股型基金持有A股股票规模相比21Q4有所下降,环比下降17.1%,仓位下降1.3pct来到74.84%。分板块占比看(超(低)配比例视角),偏股型基金加仓创业板、科创板,主板仓位下降;主板仓位位于2010年以来约27.1%分位、创业板仓位位于2010年以来约64.6%分位。22Q1,重仓前50标的持仓市值占偏股型基金重仓股持股市值48.6%,环比回落0.74pct,重仓前100标的市值占比为62.8%,环比回落1.20pct,显示主动偏股型基金持股集中度进一步下降。

新兴产业链:锂电-电芯、风电-硅片等超(低)配比例较21Q4提升

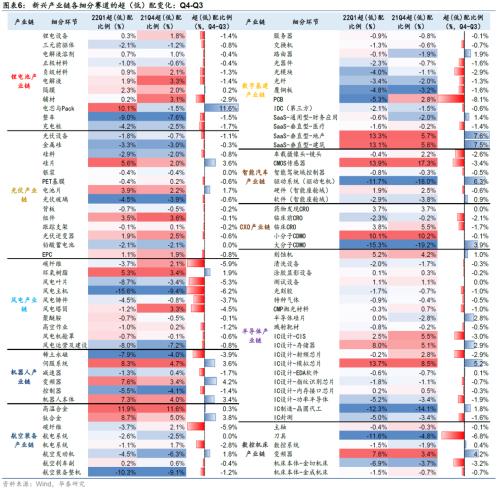

我们在2021.9.3《论空间,开箱专精特新小巨人》里提到了十大新兴产业链:锂电池、光伏、风电、机器人(行情300024,诊股)、航空装备、数字基建、智能汽车、CXO、半导体及数控机床。我们对全部10大新兴产业链细分环节的仓位变化进行了跟踪:锂电-电芯、光伏-硅片、风电-环氧树脂、机器人-伺服系统、航空装备-钛合金、数字基建-地产/建筑SaaS、智能汽车-驱动系统、半导体-半导体硅片、半导体-IC设计(模拟芯片)22年一季度超(低)配比例较21年四季度提升幅度在各新兴产业链内部居前。

行业及板块:加仓电新、医药等,减仓电子、计算机、食品饮料等

超(低)配比例变化视角,偏股型基金加仓中游制造、必需消费,减仓金融服务、服务型消费、公共产业、可选消费、中游材料、上游资源;一级行业看,加仓电新、医药、农林牧渔等,减仓电子、计算机、食品饮料等;二级行业看,畜牧养殖、锂电化学品、黄金、锂电池、太阳能(行情000591,诊股)、医疗服务、住宅物业及开发、集成电炉等板块加仓幅度居前,消费电子组件、产业互联网综合服务、安防、国有行、白酒、聚氨酯等板块减仓幅度居前。电新、国防军工、有色金属、钢铁等板块仓位所处历史分位数较高、超配并处于2010年以来90%分位数以上,说明这些板块筹码更多集中在公募基金手中。

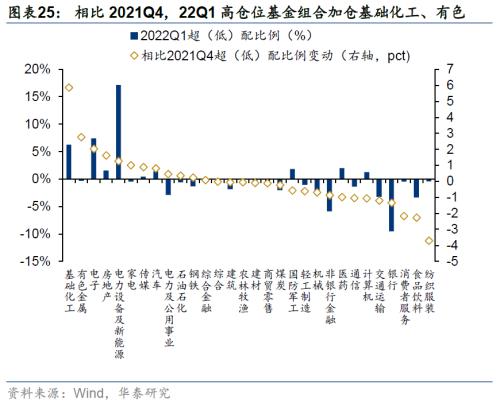

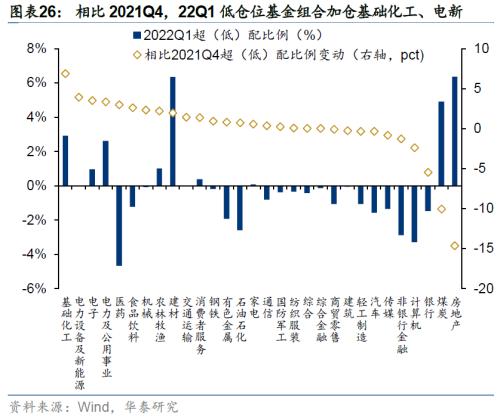

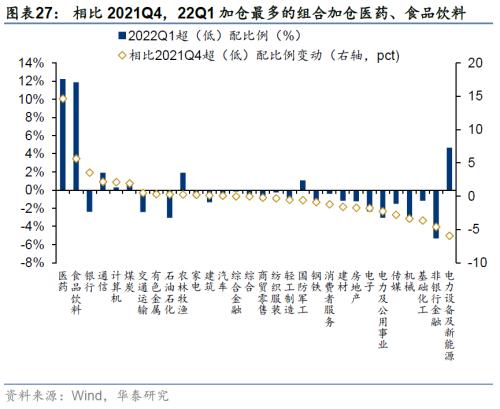

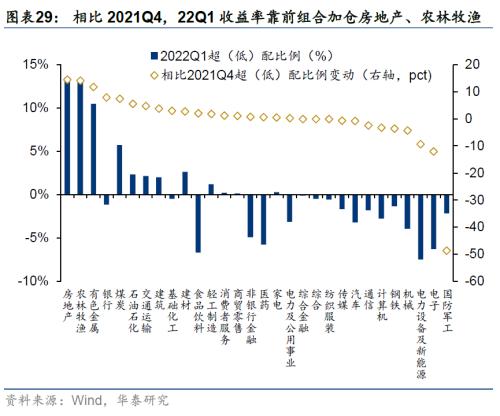

基金层面:高低仓位基金配置分化,低仓位基金结束获利并卖出房地产

对比四类基金组合配置变化:高仓位基金组合加仓基础化工、有色金属、房地产,减仓纺织服装、食品饮料,低仓位基金加仓基础化工、电新,减仓房地产、煤炭;仓位提升基金组合加仓医药、食品饮料,减仓电新、非银行金融,仓位下降组合加仓电子,减仓房地产;收益率靠前组合加仓房地产、农林牧渔,减仓国防军工,收益率靠后组合加仓电子,减仓医药;排名提升组合加仓医药、减仓电子,排名下降组合加仓国防军工、减仓有色金属。管理规模居前的基金加仓医药、电新,减仓食品饮料、汽车。公募对医药、农林牧渔等定价权提升;北向资金对电力及公用事业、银行等定价权提升。

风险提示:基金重仓股与实际存在差异;国内疫情防控压力差预期。

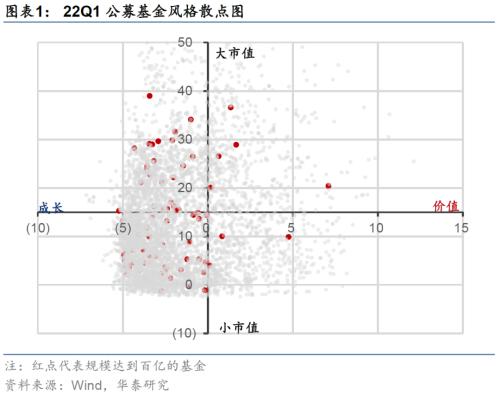

基金一季报分析:风格集中度下降,布局中游制造、必需消费

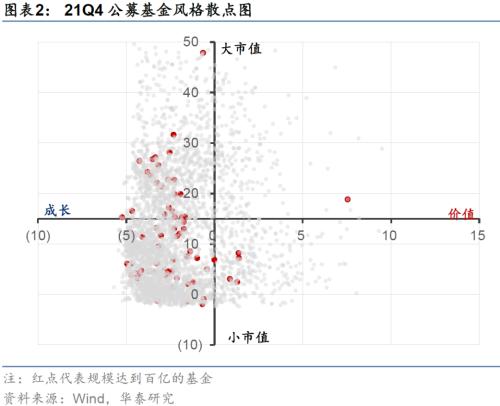

风格漂移角度,一季度公募基金风格集中度有所下降。我们以个股过去的营收增速、净利润增速、资产收益率来量化个股的成长因子,以股息率、每股经营现金流、每股净资产及股价来量化个股的价值因子 ,并根据每只基金的所有重仓股在成长因子、价值因子的相对表现来评估一只基金的风格表现。较2021年四季度来看,2022年一季度公募基金整体风格更加分散(表现为散点图的聚合程度变低),管理规模较大的基金经理(以红点示意)风格从小市值、成长风格向均衡风格扩散。

一季度公募基金提升对中游制造、必需消费的配置强度。全球芯片供应缺口缓解、新能源车销量超市场一致预期显示电新板块景气上行,叠加1月中旬以来电新、半导体等板块估值已回调至21年7月景气数据支撑的关键逻辑位置,一季度公募基金强化了对以电新为代表的中游制造板块的配置。此外,上海、深圳、天津等地疫情的再次爆发使得经济修复的预期下滑,公募基金因此提升对防御性较强的必需消费板块的配置强度。

中小市值股票在基金重仓股中数目占比、仓位占比提升。从全部重仓股市值大小的分布来看,相比2021年四季度,2022年一季度小市值股票的数量占比、持仓占比进一步提升。原因上:1)基金经理加仓较多中小市值股票,22Q1基金重仓股数目较21Q4增加了428只,其中353只股票22Q1平均市值位于200亿以下(占比82.5%),2)此外22Q1市场历经较深跌幅,部分中等市值的股票市值或大幅缩减,可能导致中小市值股票占比被动抬升(Wind数据显示,两市75%的股票22Q1末市值低于21Q4末;约6%的股票在22Q1期间市值跌至200亿以下)。

锂电-电芯、光伏-硅片、风电-环氧树脂、机器人-伺服系统、航空装备-钛合金、数字基建-地产/建筑SaaS、智能汽车-驱动系统、半导体-半导体硅片、半导体-IC设计(模拟芯片)2022年一季度超(低)配比例较2021年四季度提升幅度在各新兴产业链内部居前。我们在9.3《论空间,开箱专精特新小巨人》里提到提出了十大新兴产业链:锂电池、光伏、风电、机器人、航空装备、数字基建、智能汽车、CXO、半导体、数控机床。我们对其在2022年一季度的仓位变化进行了追踪(见下图)。

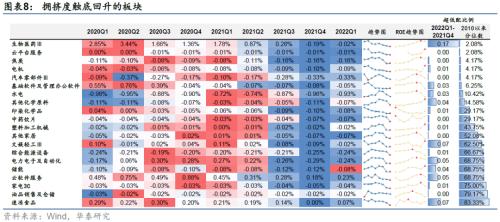

拥挤度视角下,关注“高景气+低筹码”组合。我们筛选出①连续三个季度及以上超(低)配占比下降后回升及②连续三个季度及以上超(低)配占比下降的两类板块,目前超(低)配比例开始回升且超(低)配比例分位数较低(自2010年以来)的板块有生物医药、云平台服务、焦炭、电机、汽车零部件等,其中净资产收益率(ROE TTM,后同)近三个季度(2021Q2→2021Q4E)呈现回升态势的板块有云平台服务、其他化学原料、塑料加工机械等;目前超(低)配比例仍处于下降趋势且超(低)配比例分位数较低(自2010年以来)的板块有聚氨酯、休闲食品、多领域控股、金属制品、面板等,其中净资产收益率近三个季度(2021Q2→2021Q4E)呈现回升态势的板块有聚氨酯、休闲食品、金属包装、其他家电、全国股份制银行。

概况:A股整体仓位环比下降,创业板、科创板仓位提升,主板仓位下降

2022Q1,根据Wind数据,主动偏股型基金持有股票规模4.16万亿元,占资产总值比重80.31%,较2021Q4环比下降1.62pct;其中,持有A股股票规模3.88万亿元,环比下降17.1%,占资产总值的比重为74.84%,相比2021Q4下降1.25pct。分板块配置看,主动偏股型基金加仓创业板、科创板,减仓主板。

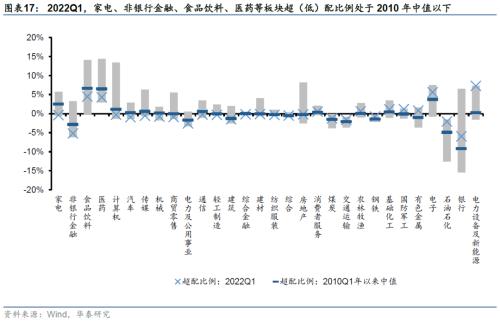

分行业:加仓电力设备与新能源、医药等,减仓电子、计算机等

一级行业(以中信行业指数表征,全文同)看,电力设备及新能源、医药、农林牧渔、有色金属、基础化工、房地产等板块仓位提升,电子、计算机、食品饮料、石油石化等仓位下降;三级行业看,受猪周期拐点隐现、新能源车销量超预期、上海等地疫情再次扩散、地方地产融资松绑等因素影响,一季度畜牧养殖、锂电化学品、黄金、锂电池、医疗服务、住宅物业开发等细分板块仓位出现不同程度的环比上升,而在消费淡季、产业政策环境恶化等因素影响下,一季度消费电子组件、产业互联网综合服务、安防、国有大型银行、白酒、聚氨酯等板块仓位下降明显。纵向看,家电、非银行金融、食品饮料、医药等板块仓位处于2010年以来中值以下;电力设备及新能源、银行、石油石化等仓位处于2010年以来中值以上。

科技:加仓集成电路、分立器件等,减仓消费电子组件、产业互联网综合服务等

2022Q1,主动偏股型基金对电子、计算机、传媒的超(低)配比例降低。细分领域看,集成电路、分立器件、电信运营、线缆等超(低)配比例提升幅度居前,消费电子组件(主要是AR\VR硬件相关企业)、产业互联网综合服务、安防等板块超(低)配比例降幅居前。

消费:加仓畜牧养殖、医疗服务等,减仓白酒、旅游零售等

2022Q1,主动偏股型基金超(低)配比例上升的是食品饮料、消费者服务、汽车等,下降的是农林牧渔、医药等板块。细分领域看,超(低)配比例提升幅度居前的是畜牧养殖、医疗服务、生物医疗、白色家电等板块,下降幅度居前的是白酒、旅游零售、摩托车及其他、饲料加工、其他酒、其他家电等。

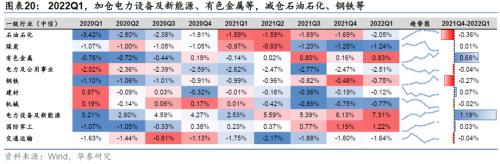

周期&;制造:加仓黄金、锂电池化学品、锂电池等,减仓聚氨酯、特钢、风电等

2022Q1,主动偏股型基金对电力设备及新能源、有色金属、建材、国防军工等板块超(低)配比例提升,下降的是石油石化、钢铁、电力及公用事业等。细分领域看,主要加仓黄金、锂电池、太阳能、输变电设备等,减仓聚氨酯、特钢、风电、航空军工、锂电设备等。

金融&;房地产:加仓物业开发、城商行、园区开发等,减仓国有行、股份行、证券等

2022Q1,主动偏股型基金对房地产超(低)配比例提升,银行、非银行金融、综合金融超(低)配比例下降。细分领域看,主要加仓住宅开发、城商行、园区综合开发、农商行等板块,减仓国有大型银行、股份制银行、证券、保险等板块。

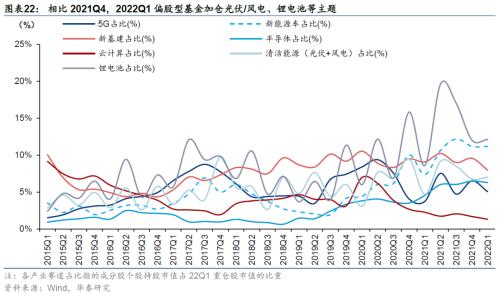

产业赛道:加仓光伏/风电、锂电池板块,减仓新基建、5G通信、云计算等板块

2022Q1,偏股型基金加仓锂电池(以Wind锂电池指数成分股表征)、清洁能源(以风电产业及光伏指数成分股表征)等产业赛道,减仓新基建(以国证新基建指数成分股表征)、5G(以中证5G指数成分股表征)、云计算(以Wind云计算指数成分股表征)等产业赛道。

重仓股层面:重仓股市值占比、持股数占比均显示持股集中度进一步回落

2022年一季报显示,重仓前50标的持仓市值占偏股型基金重仓股持股市值48.60%,环比减少0.74pct,重仓前100标的持仓市值占偏股型基金重仓股持股市值62.81%,环比减少1.20pct,公募基金持股集中度进一步下降。以持股数量占比来衡量,重仓前50标的的持仓股数占偏股型基金重仓股持股总股数21.5%,较21Q4环比减少-1.6pct,重仓前100标的持仓股数占偏股型基金重仓持股总股数34.0%,较21Q3环比减少0.82pct。

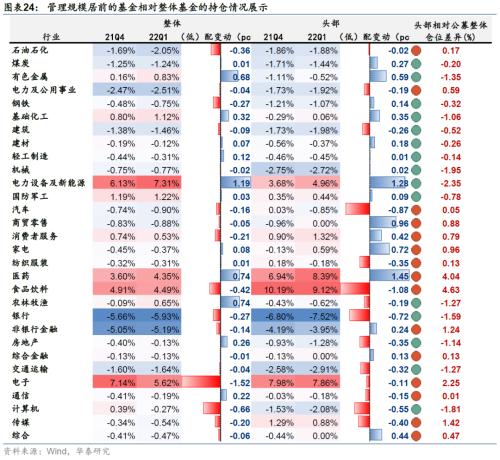

管理规模居前产品 VS 公募整体重仓股

我们将规模在100亿元以上(截至2022Q1末)的主动偏股型基金产品称为管理规模居前的基金。2022Q1,管理规模居前的基金产品加仓医药、电力设备及新能源、商贸零售、家电等板块,减仓食品饮料、汽车、银行、计算机等板块。品种来看,1)医药、家电、电新、有色金属是一致的加仓方向,2)计算机、银行、食品饮料是一致的减仓方向,3)管理规模居前的产品在商贸零售、消费者服务板块加大配置(公募整体在相应板块为减仓),说明管理规模居前的产品对疫情复苏逻辑的认可度更高;而在房地产、农林牧渔板块减少配置(公募整体相应板块为加仓),回溯历史数据看,管理规模居前基金自21Q3开始持续低配农林牧渔(21Q3→22Q1超(低)配比例:0.0%→-0.3%→-0.6%)、21Q4加配房地产后22Q1卖出(21Q3→22Q1超(低)配比例:-1.0%→-0.7%→-1.3%),反应出管理规模居前基金对房地产、农林牧渔配置的差异来源于售出提前获利,而非是其对地产融资政策放松、猪周期拐点等逻辑较为谨慎(这意味着后续管理规模居前基金补仓两个板块的概率较低)。

基金层面:四类主动偏股型基金行业配置与重仓股变动

第一类:高仓位基金VS低仓位基金

我们以截至2022Q1末股票配置比重前50的主动偏股型基金表征高仓位基金组合,以股票配置比重后50的主动偏股型基金表征低仓位基金组合。

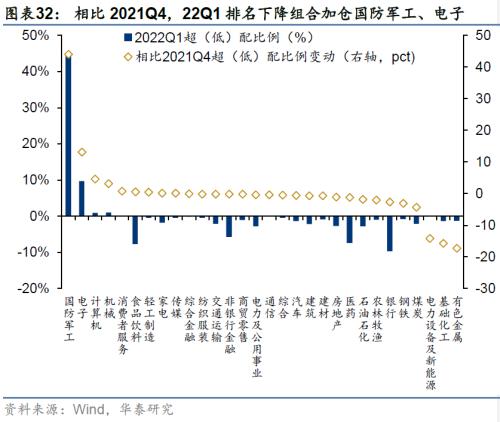

行业配置差异看,2022Q1高仓位基金组合主要配置基础化工、有色金属、电子等;而低仓位基金组合主要配置基础化工、电力设备及新能源、电子等。高低仓位基金均加仓了基础化工、电子及电力设备及新能源,尤其是低仓位基金大力加仓电力设备及新能源(或暗示Q2补仓行为的持续);此外高低仓位基金在房地产板块存在明显差异,高仓位基金加仓地产、低仓位基金减仓地产,回溯历史数据看,低仓位基金在21Q4对房地产超(低)配比例为21%(较21Q3提升14.2pct),这一数字在22Q1下降为6.4%,反映低仓位基金22Q1在房地产板块结束获利并卖出。

第二类:加仓最多的基金VS减仓最多的基金

我们以2022Q1相对2021Q4股票配置比重提升前50的主动偏股型基金表征加仓最多的基金组合,以股票配置比重下降后50的主动偏股型基金表征减仓最多的基金组合。

行业配置和重仓股持仓变动看,相比2021Q4,2022Q1加仓最多的基金组合加仓医药、食品饮料、银行、通信,减仓电新、非银行金融、基础化工、机械;减仓最多的基金组合则加仓电子、农林牧渔、银行、基建,减仓房资产、有色金属、家电、医药。综合来看,公募基金在低估值板块内部的行业配置发生了偏移,家电、地产的资金转移至医药、食品饮料、银行。

第三类:收益率靠前基金VS收益率靠后基金

我们以2022Q1收益率排名前50的主动偏股型基金表征收益率靠前基金组合,以2022Q1收益率排名后50的主动偏股型基金表征收益率靠后基金组合。

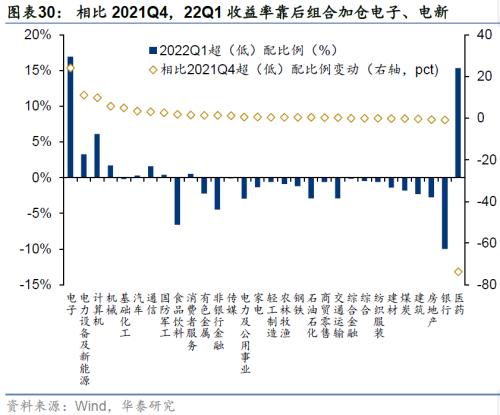

行业配置和重仓股持仓变动看,2022Q1收益率靠前基金组合加仓房地产、农林牧渔、有色金属等板块,减仓国防军工、电子、电力设备及新能源等板块;收益率靠后基金组合则加仓电子、电力设备及新能源等板块,减仓医药、银行、房地产等板块。收益表现表明,一季度稳增长、低估值板块表现明显优于高成长性板块,回溯历史数据发现,收益率排名靠前的基金历史上一直高配地产行业,对农林板块的超配则从21Q3才开始(21Q2→22Q1超配比例变化:-0.6%→13.3%),反映其房地产板块的收益来自市场风格变化、来自农林牧渔板块的收益则来自主动管理。

第四类:排名提升基金VS排名下降基金

我们以2022Q1相对2021Q4收益率提升排名提升前50的主动偏股型基金表征排名提升基金组合,以2022Q1相对2021Q4收益率提升排名下降前50的主动偏股型基金表征排名下降基金组合。

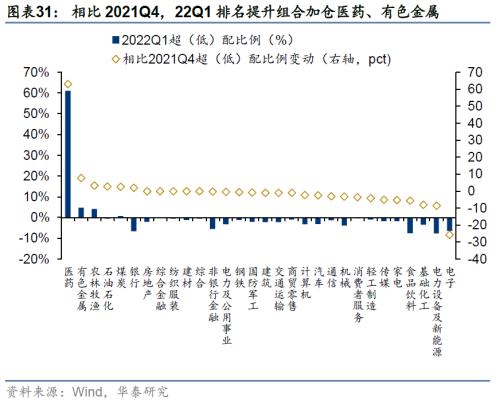

行业配置和重仓股持仓变动看,相比2021Q4,排名提升基金组合加仓医药、有色金属、农林牧渔等板块,减仓电子、电新、基础化工等板块,表明布局疫情、通胀资源品是其收益大幅提升的原因;排名下降基金组合加仓国防军工、电子、计算机等板块,减仓有色金属、基础化工、电新等板块。

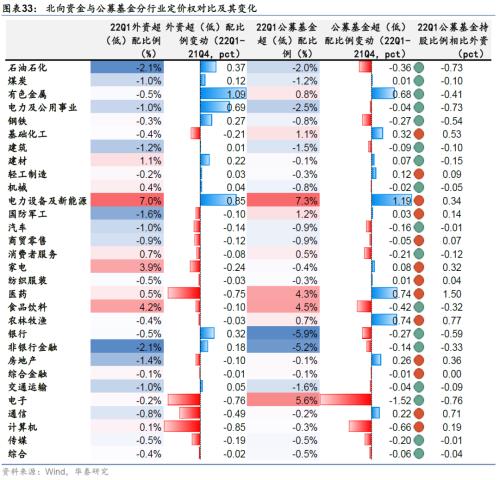

公募VS北向:分行业定价权对比

相比2021Q4,2022Q1公募对医药、农林牧渔、基础化工等板块的定价权边际提升,而北向资金则对电力及公用事业、石油石化、银行等板块的定价权边际提升。

风险提示

基金重仓股与实际存在差异;国内疫情防控压力差预期。

相关文章

猜你喜欢

今日头条

图文推荐

精彩文章

随机推荐