官宣!这家外资资管巨头迎来“新掌门”

来源:中国基金报 2022-04-20 13:23:13

官宣!

4月20日,富达国际官微表示,富达国际任命黄小薏为中国区董事总经理。

富达国际任命黄小薏

为中国区董事总经理

4月20日,富达国际官微表示,富达国际宣布任命黄小薏为中国区董事总经理。黄小薏将常驻上海,负责管理富达在华的资产管理业务,全面领导公司的业务、投资、运营及其他关键职能部门。

加入富达之前,黄小薏担任华宝基金管理有限公司总经理,负责公司整体运营和管理。华宝基金成立于2003年,资产管理规模截至2022年一季度约为3,500亿元。作为资产管理行业的资深人士,黄小薏对中国市场拥有十分深入的了解和洞察。她的远见卓识、领导能力和丰富经验将进一步提升公司在中国的发展规模和影响力,并引领未来增长。

富达国际亚太区(日本除外)董事总经理马瑞杰(Rajeev Mittal)表示:“中国是富达国际的长期重点市场之一。黄小薏的任命更是彰显了我们对中国市场的承诺,我们希望将富达长期以来在全球范围内打磨的理念以及我们的投研能力带到中国,参与到中国资管市场中,为投资者带来解决方案。我们的长期目标是在中国打造并建立成熟全面的资产管理和养老金管理业务,基于我们在全球其他市场的一致运营方式,为中国更广泛的投资者群体提供服务。”

富达国际中国区董事总经理黄小薏表示:“我非常高兴能够加入富达。过去几年,富达在中国取得了重大的里程碑式的发展,我也非常期待能在全球领先的资管平台与国内外优秀的团队共事。中国的资产管理市场充满巨大潜力,我的职责在于抓住机遇,携手合作伙伴共同释放潜力,为投资者提供价值。”

据悉,富达国际已获得证监会批复,核准其在中国设立资产管理公司。获准开业之后,富达国际将能够在中国开展资产管理业务,为个人投资者带来多种投资解决方案,同时也为机构投资者提供资产管理服务。

一位业内人士表示,去年富达国际已拿到设立的批复函,目前准备场检好了,产品要等拿牌之后才能报会。黄小薏的加盟对富达基金来说是有效推进国际业务策略的本土化重要的一步。前富达国际中国区董事长何慧芬离职后,富达基金一直想要找一位既熟悉中国本土市场,且符合国外总部要求的总经理人选。国内大部分高管其实对外资公募的发展持谨慎态度,而黄小薏无论是经验还是人脉都非常丰富,英语也比较流畅,从这点来看,黄小薏的资历和海外背景都比较适合。

作为以共有基金管理为主的世界最大投资管理公司之一,富达(Fidelity)进入中国已有十五年之久。从2004年在上海设立第一个办公室,2017年成为首家外商独资私募证券投资基金管理人,再到现在获批设立,步步耕耘中,富达正在逐渐融入国内市场。

黄小薏:看好外资进军中国市场

黄小薏之前在接受媒体采访时就表示看好外资进军中国市场。她提到,“近几年来,外资加速流入中国,他们耕耘于中国市场,理解市场、理解客户、理解监管。虽然疫情、全球贸易环境的一些变化可能会影响到一些外资机构的决策进度,但总体上,对外开放是长期不变的主旋律,全球机构投资人加大对中国市场的投资也将是可以预见的趋势和方向。”

今年3月,业内就传出黄小薏将离职加盟外资公募的消息。

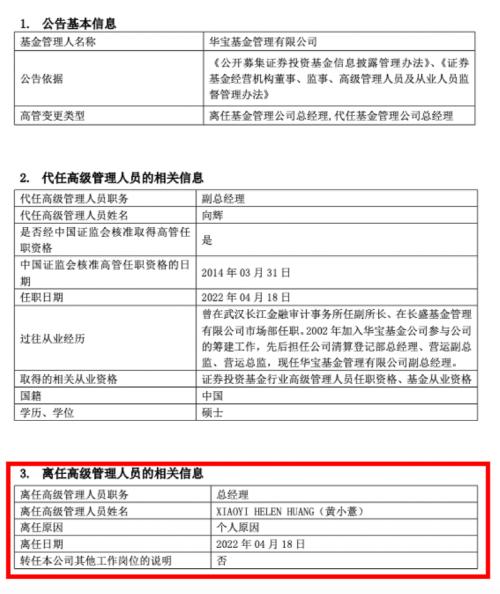

4月18日,华宝基金官就发布公告称,原总经理黄小薏因个人原因离任,由副总经理向辉代任任总经理一职。

公开资料显示,黄小薏曾任加拿大TD Securities公司金融分析师,Acthop投资公司财务总监。2003年5月加入华宝基金,先后担任公司营运总监、董事会秘书、副总经理,现任华宝基金总经理,率领公司进行了产品和业务的多项创新,在场内交易型产品(ETP)、量化投资、社会责任(ESG)投资及海外业务发展上取得行业领先的成绩,使华宝基金的资产规模及行业地位在近年来均上了一个台阶。

Wind数据显示,截至2021年末,华宝基金旗下管理的非货币基金规模达到1333.26亿元(剔除ETF联接基金市值),位列全行业第32名。在黄小薏任内,华宝基金非货币基金规模从2013年末的321.48亿元增长至目前的1300多亿,增幅超过3倍,包括货币基金在内的全部基金管理规模在2015年三季度时一度冲入行业前十。

证监会信息显示,2021年8月5日,证监会核准设立富达基金注册地为上海市,注册资本金为3000万美元。从股权结构来看,仅有一位股东——富达亚洲控股私人有限公司(FILASIAHOLDINGSPTE.LIMITED),持股占比为100%。这也是继贝莱德基金之后,第二家由外资100%控股的公募基金公司。

此前,根据证监会反馈意见披露,富达国际中国区董事长何慧芬拟任富达基金总经理及董事。富达国际曾表示,她的职责是全面领导和管理富达国际在中国的市场销售、日常运营、投资及其他重要职能,带领公司实现从私募基金管理人向公募基金公司的战略转型。

但是,在富达基金获批不到一个月后,市场曝出何慧芬将卸任富达国际中国区董事长,并寻求外部发展机会的消息。此后一直是由富达亚太区(日本除外)董事总经理Rajeev Mittal兼任。

根据监管要求,在获批设立公募基金后,富达基金需自批复之日起6个月内完成组建工作,选举董事、监事,聘任高级管理人员。如今掌门人的位置终于“尘埃落定”。

外资公募频繁挖人

进军中国市场按下“加速键”

随着中国资本市场对外开放按下“加速键”,外资公募进入中国也呈现“加速度”。今年6月,国内首家外资独资公募贝莱德基金举行了开业仪式。8月,富达基金管理(中国)有限公司获批设立。9月,路博迈基金管理(中国)有限公司被监管部门核准设立。同月,贝莱德基金首只公募基金产品——贝莱德中国新视野正式宣告成立,首募规模近67亿元,认购总户数超过11万户。11月,贝莱德基金递交了第二只公募基金产品——贝莱德港股通远景视野。12月1日,贝莱德中国新视野首次打开申购。12月30日,贝莱德第二只公募“贝莱德港股通远景视野”基金获批。

记者注意到,基金公司设立方面,根据证监会网站信息,范达基金、联博基金、施罗德基金等多家外资机构正在排队申请公募基金牌照。其中,施罗德基金申请进展迅速,最新进展为2021年11月8日进行了第一次反馈意见。截至目前,已有8家外商控股证券公司和3家外商独资基金管理公司、1家外商独资期货公司获准设立,多家机构已经正式开展业务。未来伴随外资加码中国资本市场与外资机构持续进入中国,或将带来鲇鱼效应。

要尽快融入中国市场,就要吸纳通过更多本土基金公司人才,不管是贝莱德、富达、还是路博迈,已经有不少基金公司优秀人才跳槽到外资公募。比如在高管方面,贝莱德基金董事长、贝莱德中国区负责人汤晓东,此前曾任广发证券(行情000776,诊股)副总经理兼广发控股(香港)有限公司总裁、华夏基金管理有限公司总经理、中国证监会国际部副主任。还有贝莱德总经理张弛,曾任泰康资产管理有限责任公司副总经理、首席产品官、董事总经理及执行委员会成员,光大保德信基金副总经理兼首席市场总监。

此外,目前正在排队申请的还有施罗德基金管理(中国)有限公司、范达基金管理有限公司、联博基金管理有限公司,这些外资控股公募基金公司未来如果获批,或将带来更多的行业人才流动。

一位业内人士指出,外资资管机构进入中国市场,肯定希望寻找有本土资管机构管理经营的人才担任公司高管,这些人除了有海外背景也有国内基金公司的从业经验,且基本上都在中外合资基金公司任职过,是外资机构比较看重的履历背景,这类复合型人才在中外资机构间流动,也有助于资产管理行业的中外融合。

在谈到外资公募在中国里程碑式进展,沪上一位外资公募业务负责人表示,外资公募在投资中国市场时特别注重两点。其一,因为中国是经济周期相对较短、行业变化较快的市场,因此用长远眼光关注企业可持续增长的能力,比抓住短期内的机会更为重要,会更关注优秀的企业以及它们的长期价值。其二,由于中国市场具备波动性相对较高的特点,会更关注风险调整后的收益。随着在中国市场影响力的不断扩大,深信可以助力为更多的中国投资者实现财富幸福。

随着新一轮金融开放政策落地,富达在其具有优势的养老金和资产管理等方面会有怎样的战略性新布局,又如何应对来自国内以及其他海外资管机构的同台竞技?我们拭目以待。

相关文章

猜你喜欢

今日头条

图文推荐

精彩文章

随机推荐