LPR降息落空!续三个月维持不变,房贷利率却创四年历史新低,分析师:央行面临许多“既要又要”的痛苦平衡

来源:金融界 2022-04-20 12:23:13

金融界4月20日消息 中国人民银行授权全国银行间同业拆借中心公布,2022年4月20日贷款市场报价利率(LPR)为:1年期LPR为3.7%,5年期以上LPR为4.6%。

4月两个品种LPR均与上月持平。至此,LPR已连续三个月维持不变。

央行为后续留后手

东方金诚首席宏观分析师王青判断,当前经济下行压力进一步加大,财政政策中的退税减税、货币政策中的全面降准都在陆续加码,但美联储加息提速在即,货币政策在“以我为主”的基调下,仍力求内外兼顾,保持内部均衡与外部均衡之间的平衡,其中,降息是否以及会多大程度上加剧资本外流和触发人民币汇率贬值,是当前的主要权衡因素。

王青表示,本轮疫情的持续时间和冲击程度都有待观察,经济下行的紧迫程度或尚不足以促使监管层在四个月内两次动用降息“大招”。

“本月LPR报价虽未变,但金融持续向实体经济合理让利。预计今后贷款利率将继续保持稳中回落态势,支持受疫情严重影响行业和中小微企业等渡过难关。”中国民生银行首席研究员温彬表示。

温彬预计货币政策会继续坚持稳字当头,以我为主,兼顾内外,发挥总量和结构性双重功能,加大对实体经济的支持力度,稳住经济基本盘。

25BP降准不及预期 央行侧面回应

此前4月15日央行宣布降准0.25个百分点,被市场普遍解读为不及预期。中信证券(行情600030,诊股)固收分析师明明就表示,25bps幅度为历史最低,低于市场预期。

此次降准共计释放长期资金约5300亿元,相比之下,2021年7月份降准0.5个百分点,释放长期资金1万亿元;2021年12月降准0.5个百分点,释放长期资金1.2万亿元。

不过央行在本周一盘后,侧面回应了市场对降准不及预期的解读。央行、国家外汇管理局印发《关于做好疫情防控和经济社会发展金融服务的通知》,截至4月中旬已上缴6000亿元,主要用于留抵退税和向地方政府转移支付,相当于投放基础货币6000亿元,和全面降准0.25个百分点基本相当。

降息面临三大约束 二季度降LPR仍可期

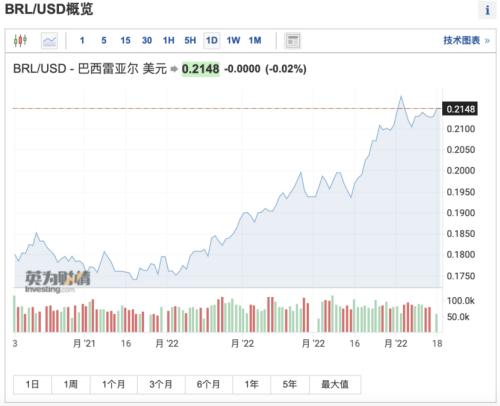

信达宏观判断,“降政策利率”面临美联储加息和汇率贬值约束。美联储即将进入沃尔克时期后,最猛烈的一轮加息周期。历史上,在美联储加息期,中国央行从未降低基准利率。中美利差已发生倒挂,若中国央行再降息,利差将承受更大的收缩压力。2022年一系列支撑人民币汇率的因素均发生扭转,包括疫情防控领先优势可能被打破、资本外流压力加大、出口增速趋于回落、美国货币政策紧于中国,人民币贬值压力开始显现。

华创宏观首席张瑜周日一篇研报提到,未来货币政策降息概率很小,降准降LPR仍然可期。2022年4月15日,MLF和OMO中标利率维持不变,并宣布于4月25日降准0.25个百分点。在张瑜看来,这一系列操作的背后,体现出央行当前夹在诸多矛盾中的艰难“取舍”,面临许多“既要又要”的痛苦平衡。

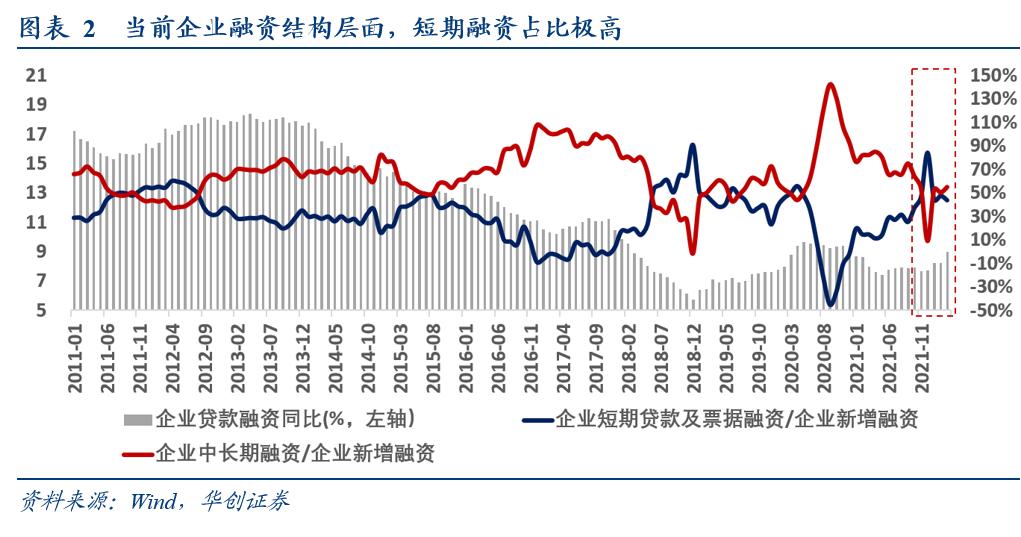

央行面临的第一个困境在于,宽货币既要在宽信用前面,又不能跑太快太急。否则会有资产泡沫、脱实向虚空转的风险。

央行面临的第二个困境在于,当前货币政策固然以我为主有较好条件,但也不敢肆意妄为。否则会有汇率贬值、资本外流的螺旋风险。

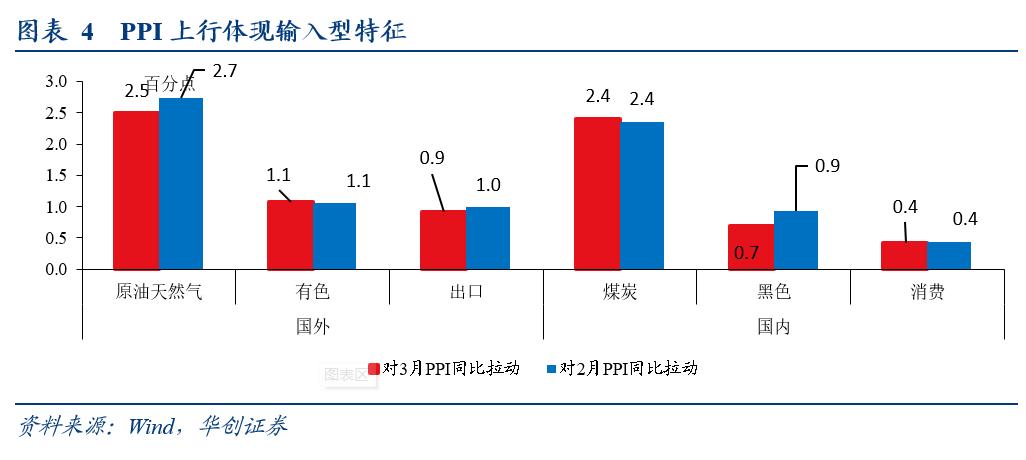

央行面临的第三个困境在于,既承认通胀需要关注,但仍定性是输入型为主。给未来松或紧都留了口子。

此外,红塔证券(行情601236,诊股)也表示,现在资金面已经非常宽松了,资金面松紧不是影响信用宽松的主要矛盾。在4月15日宣布降准之后,央行有关负责人答记者问就曾表述称:当前流动性已处于合理充裕水平。

央行有关负责人表示,人民银行将继续实施稳健货币政策。一是密切关注物价走势变化,保持物价总体稳定。二是密切关注主要发达经济体货币政策调整,兼顾内外平衡。同时,保持流动性合理充裕,促进降低综合融资成本,稳定宏观经济大盘。

4月19日金融支持实体经济座谈会也指出,要用好用足各项金融政策,主动靠前服务实体经济。这也就意味着当下政策已经出台特别多,关键还是要看能否用足用好。

信达证券固定收益首席分析师李一爽表示,此次25BP降准降低金融机构资金成本每年约65亿元,节约的成本对于银行而言大约仅支撑0.3个基点左右的LPR下行,降成本仍需其他措施配合。

4月19日,有报道称,市场利率定价自律机制召开会议,鼓励中小银行存款利率浮动上限下调10个基点(BP)左右。存款利率是我国利率体系中最重要的利率之一,对于其定价上限下调,多位银行业分析师认为这将引导银行负债成本降低,改善存款竞争压力。

李一爽表示,出于外部因素的约束与降低企业融资成本的目标,央行选择不降MLF(中期借贷便利)利率但调低存款利率浮动上限,这有望支持二季度LPR双降。

金融支持实体经济座谈会

房贷利率创四年历史新低

今日早间,央行网站消息显示,2022年4月19日人民银行、银保监会联合召开金融支持实体经济座谈会。会议指出,要用好用足各项金融政策,主动靠前服务实体经济。各金融机构要重点围绕接触型服务业、小微受困主体、货运物流、投资消费等重点支持领域,强化对重点消费、新市民和有效投资的金融服务,及时在信贷资源配置、内部考核、转移定价等方面出台配套措施。

要充分发挥多项结构性货币政策工具的效能,做好政银企对接,及早释放政策红利。要平衡好支持疫情防控、支持实体经济与防范风险的关系,提升政策可持续性和宣传落地效果。

关于房地产,“房主不炒、因城施策、满足合理需求”基础上,会议强调,要执行好房地产金融宏观审慎管理制度,区分项目风险与企业集团风险,不盲目抽贷、断贷、压贷,保持房地产融资平稳有序。要按照市场化、法治化原则,做好重点房地产企业风险处置项目并购的金融服务。要及时优化信贷政策,灵活调整受疫情影响人群个人住房贷款还款计划。

贝壳研究院发布重点城市主流房贷利率数据:2022年4月贝壳研究院监测的103个重点城市主流首套房贷利率为5.17%,二套利率为5.45%,分别较上月回落17个、15个基点;本月平均放款周期为29天,较上月缩短5天。

贝壳研究院表示,未来住房信贷将进一步宽松,利于市场修复。4月18日央行、外汇局发布23条金融支持举措,明确“因城施策实施好差别化住房信贷政策,合理确定辖区内商业性个人住房贷款的最低首付款比例、最低贷款利率要求”。预计后期更多城市降低商贷首付比例和房贷利率,调整“认房认贷”标准,更多城市首套利率有望降至4.6%的基准线,有利于降低购房成本,支持住房需求释放,对楼市产生实质性利好。

相关文章

猜你喜欢

今日头条

图文推荐

精彩文章

随机推荐