太豪气,分红431亿!中国平安连续10年提升现金分红!去年营运利润1479.61亿,寿险改革曙光初现

来源:券商中国 2022-03-18 09:25:31

2021年,在外部环境剧烈波动下,平安依然交出了一份稳中有进的答卷。

3月17日,中国平安(行情601318,诊股)披露2021年经营业绩报告。财报显示,公司实现归属于母公司股东的营运利润1479.61亿元,同比增长6.1%,营运ROE达18.9%。归属于母公司股东净利润为1016.18亿元,同比下降29%,主要受公司对华夏幸福(行情600340,诊股)相关投资资产进行减值计提等调整的影响。

作为衡量险企经营业绩最客观的数据,营运利润这一指标去除了短期影响利润波动的因素,尤其是投资收益短期波动对业绩的影响。

拆分经营业绩来看,2021年,寿险及健康险业务实现营运利润970.75亿元,同比增长3.6%;营运ROE为32.3%。平安产险综合成本率同比优化1.1%至98%,承保利润同比增长145.7%至51.36亿元。平安银行(行情000001,诊股)经营业绩实现营业收入同比增长10.3%,实现净利润同比增长25.6%,不良贷款率较年初下降0.16%,拨备覆盖率较年初上升87.02%。

在此背景下,平安在股东回报方面表现出一如既往的豪气。

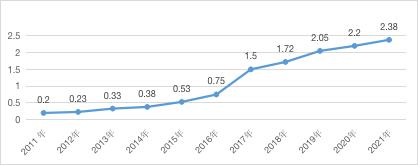

一方面,核心业务增长推动现金分红水平的持续提升。2021年平安向股东派发股息每股现金人民币2.38元,同比增长8.2%,合计分红约431亿。值得一提的是,这是中国平安连续10年提升现金分红。

过去10年中国平安每股股息走势图

另一方面,平安也在加大回购力度。2021年8月平安推出100亿元的回购计划,以不超过人民币82.56元/股的回购价格回购公司A股股份。截至券商中国记者发稿前,平安回购A股股份39亿元,剩余的60亿元将择机继续回购。

值得一提的是,近两日AH股集体拉升。3月16日,中国平安H股涨幅7.98%,A股涨幅3.85%;3月17日,中国平安港股涨超10%,A股涨近3%。

寿险改革曙光初现

比起业绩数据层面的变化,寿险改革见到曙光,是平安这份年报的核心亮点。

2021年,平安寿险持续推动“4渠道+3产品” 改革战略落地。在渠道端,面对代理人规模下滑冲击新增保费的行业困境,平安坚定实施代理人分层精细化经营,大力培养钻石团队。2021年代理人渠道全年人均新业务价值为3.9万元,人均首年保费同比增长22%。

另据介绍,钻石队伍方面,2021年代理人人均首年保费是整体队伍的4-6倍,收入约为社会职工平均工资水平的4-5倍。

此外,三大创新渠道社区网格化、银行优才及下沉渠道也实现并行发展。

不久之前,平安集团总经理兼银行董事长谢永林向媒体透露,平安寿险改革的重要一环——新银保打造之后,产能是传统队伍的两倍以上,在今年开门红期间,银保的中收同比增长了30%。

作为中国最大的险企,寿险改革的价值不言而喻。根据奥纬咨询数据显示,相较于发达市场人身险渗透力普遍超过15%,中国人身险渗透率仅仅只有8.6%。预计到2050年,中国人身险市场保费规模将达45万亿元。考虑到当下中国人身险市场规模仅仅只有3.12万亿,未来30年国内人身险市场规模仍有超过10倍的发展空间。换言之,寿险改革的持续推进,有望为平安未来十年乃至更长周期地发展打下基础。

寿险改革成效初显的背后,离不开平安数字化赋能和综合金融平台的支撑。

数字化升级作为平安近年来经营探索的主要发力点,在公司发展中发挥了巨大作用。2021年,科技业务总收入达992.72亿元,同比增长9.8%。截至2021年末,平安科技专利申请数较年初增加7008项,累计达38420项。

具体来看,平安利用科技助力金融业务的发展,主要体现在促进销售、提升效率和控制风险三个方面。在销售促进方面,平安加快新技术与寿险等业务场景的融合应用,提高产能效率。在效率提升方面,平安运用科技全面优化改造业务流程,提升作业效率、优化客户体验。在风险控制方面,平安运用前沿科技赋能分析引擎,提高风险控制质量与效率。比如,在保险理赔环节,平安通过OCR、NLP、知识图谱等技术,在核保理赔环节辅助资料信息识别、案件审核,可支持1600种常见疾病的核保风险识别,超1500种疾病的医疗险理赔审核,核保效率较传统模式提升近30%,理赔效率提升近20%。

数字化赋能之外,综合金融对这家大型保险公司的助益同样不可不提。2021年平安核心金融公司之间客户迁徙近3301万人次;个人客户中有8926万人同时持有多家子公司的合同,在整体个人客户中占比39.3%;集团客均合同数2.81个,同比增长1.8%。

年报显示,对公渠道综合金融保费规模同比增长19.9%,综合金融融资规模同比增长26.9%。

中国版“联合健康”渐行渐近?

寿险改革的顺利推进,很大程度上得益于平安医疗健康生态圈的赋能。过去几年,平安生态圈以科技为抓手,纵横打通政府端、用户端、服务方、支付方,撬动医院、医生、医疗核心资源,实现价值最大化。

其中,平安健康作为线上医疗服务的流量入口,通过整合线上+线下资源,为集团奠定了生态地基。

截至2021年12月末,平安健康的累计注册用户数达4.23亿。2021年累计付费用户达到3800万,2021年营业收入增长至73.34亿元,毛利率23.3%。

在线下渠道方面,截至2021年12月末,公司合作医院约3600家,其中三甲医院占比超50%;合作药店数20.2万家,覆盖全国约34%的药店。

随着医疗生态的搭建完成,保险业务与医疗服务的协同效应逐渐显现。

数据显示,在平安超2.27亿个人客户中,有近63%的客户同时使用了医疗健康生态圈提供的服务,其客均合同数达3.3个,客均AUM达4.0万元,分别为不使用医疗健康生态圈服务的个人客户的1.6倍、3.0倍。

这或许意味着,平安距离成为中国版“联合健康”更近一步。

有业界观察人士认为,如若成为中国版“联合健康”,无疑将对平安的价值产生巨大提升,“保险+HMO”模式将在业绩与估值两方面大大拉高传统寿险公司的价值。

2020年联合健康的健康险业务总收入为2571亿美元,同比增长6%。非保险业务板块总收入为1363亿美元,同比增长21%,为集团贡献的收入已经超过50%。在非保险业务板块三块业务的增速上,健康管理增速最快,2020年同比增长29%。

服务已经成为这家险企的主要增长点,其传统的保险业务的增速仅为12%。2016-2020五年间,联合健康营收的年复合增速为8.61%,ROE复合增速为20.20%,远远高于传统险企。

最新数据显示,联合健康市盈率为27.12倍,市净率为6.53倍。若能向中国版“联合健康”进一步贴近,这家保险巨头潜在的估值提升空间同样可观。

平安抢占居家养老风口

说起平安的未来布局,养老产业也是一个极为重要的观察窗口。

2022年3月1日,平安居家养老服务体系全面上市。该服务依托平安集团医疗健康生态圈优势,整合社会优质养老资源,针对老年人居家养老九大痛点,以1个专属管家、10大服务场景和1套监督体系,为长者打造一站式养老服务。

平安发力养老产业的原因不难理解。随着中国的老龄化进程加快,近年来老年人口的占比正在不断提升。

根据国家统计局第七次全国人口普查结果显示,我国60岁及以上人口2.64亿人,65岁以上人口1.91亿人,分别占比总人口18.70%和13.50%。60岁以及65岁人口占总人口的比重,较2010年分别上升了6.79个百分点和5.44个百分点。

与国外不同,居家对于大部分中国老人来说依然是主流选择。据国家卫生健康委老龄健康司司长王海东介绍,我国老年人大多数都在居家和社区养老,形成“9073”的格局,就是90%左右的老年人选择居家养老,7%左右的老年人依托社区支持养老,3%的老年人入住机构养老。

除了市场需求井喷外,政策层面的推动也是平安选择居家养老的重要原因。2月21日,《“十四五”国家老龄事业发展和养老服务体系规划》发布,明确了九方面具体工作任务,其中就包括强化居家社区养老服务能力,完善老年健康支撑体系。

在养老产业的巨大机会面前,地产、科技互联网企业等诸多玩家也纷纷入局,平安的优势又在哪里?

业界的共识是,“金融+医疗+康养”独特模式以及极强的资源整合能力,恰恰是平安实现差异化发展的优势所在。

得益于多年保险+布局,平安已在医疗领域有诸多沉淀,这不仅包括积累下的医疗资源,也包括对医疗科技的探索。截至目前,平安拥有30年医疗健康经验,积累了全球最大五大医疗库,涵盖3万种以上疾病。

眼下,平安作为龙头险企正在试图将此前在康养社区布局中积累的模式和经验复制到居家养老中。从一定意义上说,平安在居家养老领域的探索,也是其保险+模式的又一次实践落地。

随着低垂的规模型果实采摘完毕,中国经济来到寻求高质量稳定增长的新的阶段,保险行业也面临着转型升级。在这一背景下,平安在居家养老领域的探索以及其背后的保险+模式,对整个行业来说都有着不小的参考价值。

相关文章

猜你喜欢

今日头条

图文推荐

精彩文章

随机推荐