世界黄金协会:加息难挡黄金崛起,2022年黄金的四大助力

来源:汇通网 2022-01-17 10:22:02

随着相互竞争的力量支持并削弱金价的表现,2022年金价可能面临与2021年类似的走势。短期内,黄金价格可能会对实际利率做出反应,以应对全球央行收紧货币政策的速度及其控制通胀的有效性。但历史表明,加息的影响可能有限。与此同时,高通胀和市场回落可能会维持对黄金作为对冲工具的需求。另外,珠宝首饰和央行黄金需求可能提供额外的长期支撑。

行情回顾,2021年的加息压力超过通胀风险助力

黄金价格全年下跌约4%,收于每盎司1806美元随着奥密克戎变种迅速扩散,金价在年底前出现反弹,可能促使资金转向优质产品,但这不足以抵消上半年的疲软。

2021年初,随着新开发疫苗的推出,投资者的乐观情绪可能推动了投资组合对冲的减少。这对黄金的表现产生了负面影响,导致黄金ETF外流。这一年剩下的时间里,竞争力量之间展开了一场拉锯战。围绕新变体的不确定性,再加上持续高通胀的风险增加,以及黄金消费需求反弹,推动金价上涨。相反,利率上升和美元走强继续制造不利因素(表1)。

表1:不同货币的黄金价格表现不一

以主要货币计价的金价和年回报率*

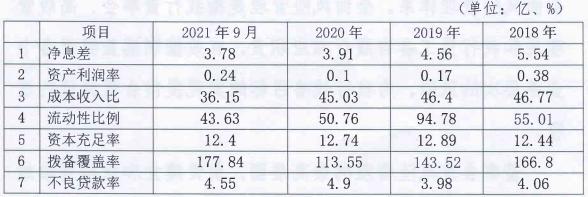

世界黄金协会的黄金归因模型也证实了这一点。不断上升的机会成本是导致黄金在第一季度和第二季度出现负增长的最重要因素之一,而不断上升的风险——尤其是与通胀相关的风险——在年底推动黄金走高(图1)。

图1:利率和通货膨胀是2021年黄金表现的两个最重要的贡献者

黄金价格驱动因素对黄金周期性回报的贡献*

展望未来,利率上升会带来风险,但魔鬼将藏在细节之中

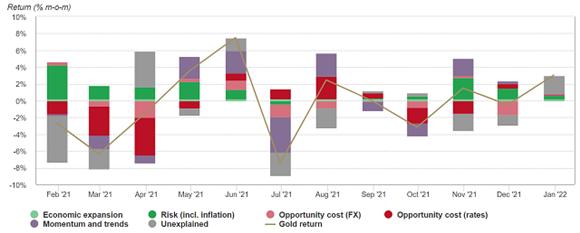

随着世界黄金协会进入2022年,美联储(fed)正发出更加强硬的姿态。美联储的预测显示,美联储预计今年将加息约三次,速度快于此前预期,同时旨在缩小其资产负债表的规模。然而,对以往收紧周期的分析显示,美联储收紧货币政策的力度往往没有委员会成员最初预期的那么大。点阵图预测显示,美联储对未来一年的预期已经大大超过了实际目标利率(图2)。

图2:在上一个紧缩周期中,美联储发出的信号比实际情况更为强硬

预计中期联邦基金目标利率与实际*

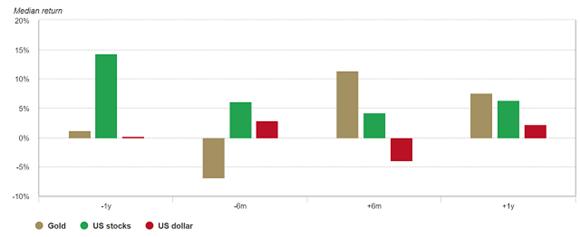

但更重要的是,金融市场对未来货币政策行动的预期历来是影响金价表现的关键因素。因此,黄金在美联储紧缩周期前的几个月里一直表现不佳,但在美联储第一次加息后的几个月里却表现明显好转(图3)。黄金可能在一定程度上受到了美元的提振,而美元表现出了相反的模式。最后,美国股市在紧缩周期之前表现最为强劲,但在紧缩周期之后回报较弱。

图3:在美联储紧缩周期的第一次加息之后,黄金的表现通常优于其他货币

黄金、美国股市和美国国债在过去4个美联储紧缩周期中的回报率中值*

最后,尽管人们非常强调黄金与美国利率的关系,但黄金市场是一个全球市场。而且,并非所有的央行都能像美联储那样迅速采取行动。例如,欧洲央行表示,尽管最近的通胀水平创下纪录,但2022年加息的“可能性非常小”。尽管英英国央行在12月提高了利率,但其政策委员会似乎暗示未来只会小幅加息。印度央行也表示,将维持宽松货币政策立场,以恢复和维持经济复苏,减轻新冠肺炎的影响。

尽管不同的货币政策可能导致美元走强,但利率保持稳定或下降应会支持黄金投资需求。

虽然意见不一,但通胀可能会持续

许多央行最初都淡化了对通胀的担忧,虽然美联储等一些央行承认存在上行风险,但存在通胀将消失的潜在预期投资者似乎不那么确定,但意见不一有趣的是,世界黄金协会去年12月进行的一项民意调查也反映了这些观点。尽管绝大多数受访者预计通胀将保持在高位,但超过四分之一的受访者认为通胀将会降温。

世界黄金协会认为,通胀居高不下有多种原因,包括:

①为缓解疫情的影响而实施的前所未有的货币和财政政策。

②最初的新冠疫情造成的供应链持续中断,以及随着新变体的不断出现而导致的后续混乱,

③劳动力市场吃紧,加上新冠肺炎疲劳症,自愿寻找薪酬更高的新机会的人数有所增加。

④2020年以来,平均储蓄的增加,推动了各种金融市场的高估值。

⑤大宗商品价格高企。

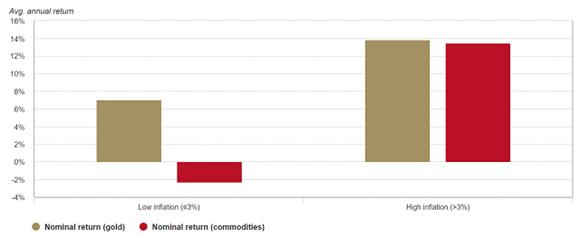

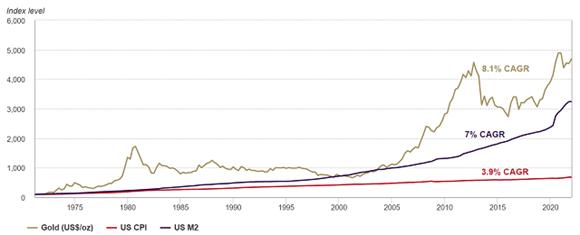

历史上,黄金在高通胀时期表现良好。在通货膨胀率高于3%的年份,黄金价格平均上涨了14%(图4)。此外,从长期来看,黄金的增长速度已经超过了美国的通货膨胀速度,并与货币供应的增长速度越来越接近,而货币供应近年来显著增加(图5)。

图4:历史上,黄金在高通胀时期表现良好

以美元计算的黄金和大宗商品名义回报率是年度通胀的函数*

图5:黄金与货币供应保持同步增长

黄金(美元/盎司),美国M2,美国CPI指数:1971年第一季度= 100*

在两股力量对立的情况下,实际利率可能会保持在低位

尽管一些央行可能加息,但从历史角度来看,名义利率仍将保持在低位。这对黄金来说很重要,因为黄金的短期和中期表现往往会对实际利率做出反应,而实际利率结合了黄金表现的两个重要驱动因素:“机会成本”和“风险和不确定性”。

此外,低利率(包括名义利率和实际利率)正使投资组合更多地转向风险资产。正如世界黄金协会在最近的一份报告中所讨论的那样,这反过来又增加了对黄金等高质量流动性资产的需求。

图6:名义利率和实际利率都处于或接近历史低位

美国10年期国债名义和实际收益率*

投资者已准备好翻过新冠肺炎这一页,但市场可能会持续回落

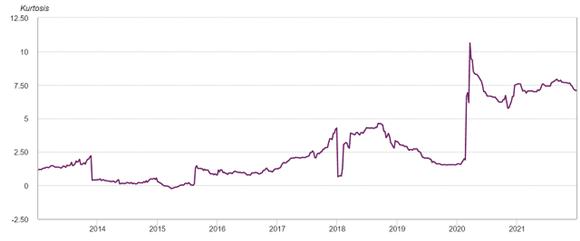

疫情爆发已经两年了,世界似乎准备继续前进:全球股市已从2020年的低点强劲反弹,尽管速度不同。但“尾部事件”也在上升(图7)。

图7:回调变得更加频繁

标普500回报率的峰度*

面对似乎源源不断的新变化,以及不断升温的地缘政治紧张局势,以及长期超低利率环境推动的整体股市估值上涨,股市回调可能会继续。在这种背景下,黄金可以成为投资者手中宝贵的风险管理工具。在系统性风险时期,黄金在缓解股市回调的负面影响方面有着被证实的历史记录(图8)。

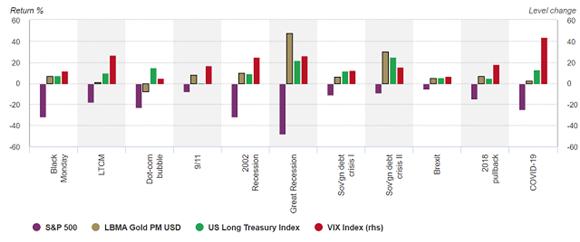

图8:黄金往往在市场大幅回调时表现良好

黄金、美国国债和标准普尔500指数在波动率指数飙升期间的表现*

黄金的表现不仅与投资有关

人们通常认为,黄金的价格行为与投资需求有关,尤其是来自黄金ETF、场外交易合约或交易所交易衍生品等金融工具的需求。这只是部分正确。短期和更显著的价格波动往往会对这些类型的黄金投资相关的变量作出反应;例如,利率、通货膨胀、汇率,以及更普遍地说,逃往优质资产的流动。

然而,世界黄金协会的分析显示,黄金的表现也与需求的其他组成部分有关,如珠宝、科技和央行。虽然这通常不会导致与投资相关的大幅价格波动,但它们或提供支撑,助力金价的表现。世界黄金协会认为,2022年,黄金仍可能从印度等主要珠宝市场获得积极支持。

最后,央行的黄金需求在2021年出现反弹,可能仍是一个重要的需求来源。各国央行青睐黄金作为其外汇储备的一部分,有充分的理由,再加上低利率环境,黄金继续具有吸引力。去年,两家发达市场央行也加入了自2010年以来一直由新兴市场银行主导的买家行列,这也证明了这一点。黄金的走势将取决于哪些因素起了决定性作用

2022年,黄金可能面临两个主要阻力:更高的名义利率及有可能走强的美元。然而,这两个驱动因素的负面影响可能会被其他支持因素抵消,包括:持续高企的通货膨胀、与新冠疫情、地缘政治等相关的市场波动,以及来自央行和珠宝等其他行业的强劲需求。在这种背景下,黄金作为一种风险对冲工具,2022年对投资者来说尤其重要。

相关文章

猜你喜欢

今日头条

图文推荐

精彩文章

随机推荐